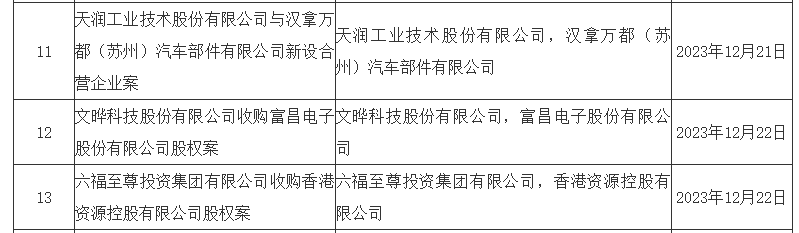

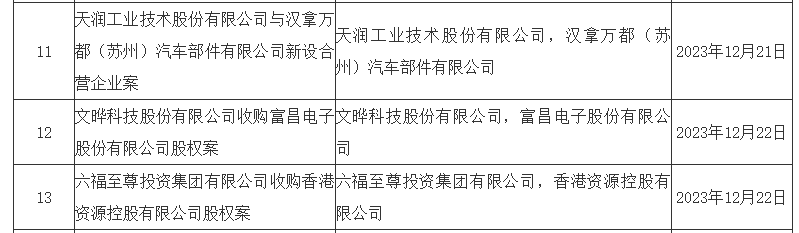

7日从台媒获悉,文晔科技以38亿美元收购富昌电子案日前有了新进展。

据联合日报报道,此次交易中的600亿元新台币(约合19.1亿美元)贷款资金由中国台湾地区14家银行等金融机构共同募资完成。 此次联合贷款由星展银行与第一商业银行联合主办,于2月2日顺利完成签约,不过贷款利率并未公布。金融业界指出,文晔是具有较高市场地位、信用评级优秀以及拥有足够担保的电子企业,对于联合贷款利率有足够的谈判空间,至少在2%以下。 文晔科技及其子公司600亿元新台币贷款共计五年期,获得金融从业者踊跃支持,这体现出对该公司经营及未来发展表示认同。 2023年9月,文晔微电子股份有限公司宣布已签署最终协议,收购 Future Electronics Inc.(富昌电子)100%股份,全现金交易企业价值为38亿美元。交易预计2024年上半年完成交割。

据市调机构Gartner2019年全球半导体渠道销售营收排行,全球第一为艾睿、第二大联大、安富利、文晔排名第四,富昌电子则排名第七。先前有分析认为,收购富昌电子后,文晔科技可望跻身全球半导体渠道前三,撼动其他竞争对手。 目前,该笔收购已取得中国无条件批准,但后续仍待其他国家主管机关审查。

金融业者指出,此次收购案若一切顺利,将促成文晔科技二大优势。一是扩充代理产品线、丰富其产品线完整度及提升多元产品组合,这对于客户及产品都深具互补效益,二是能够借此跨足欧美半导体经销市场。

文晔科技的董事长兼首席执行官郑家强表示:“富昌电子拥有经验丰富、实力雄厚的管理团队和才华横溢的员工队伍,在产品供应、客户覆盖范围和全球布局方面与文晔科技高度互补。Future的管理团队、全球所有员工以及所有地点和配送中心将继续运营并为组织增加价值。我们很高兴邀请 Omar Baig 先生在交易完成后加入文晔微电子董事会,并期待与他和他在世界各地才华横溢的同事合作,共同打造一流的电子元件分销商”

富昌电子的总裁、首席执行官兼董事长Omar Baig表示:“我们很高兴加入文晔微电子,并相信这项交易将使我们所有的利益相关者受益。我们两家公司有着共同的文化,这种文化受到丰富的创业精神的推动,这将赋予我们全球才华横溢的员工”,“这次合并对于文晔微电子和富昌电子来说是一个绝佳的机会,共同打造世界级的行业领导者,并使我们能够继续执行我们的长期战略计划,为我们的客户提供最高水平的服务,这是我们一直在做的过去55 年。”

综合:国际电子商情,集微网

郑重声明:用户在财富号/股吧/博客社区发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,与本网站立场无关,不对您构成任何投资建议,据此操作风险自担。请勿相信代客理财、免费荐股和炒股培训等宣传内容,远离非法证券活动。请勿添加发言用户的手机号码、公众号、微博、微信及QQ等信息,谨防上当受骗!

郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。东方财富网不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关信息并未经过本网站证实,不对您构成任何投资建议,据此操作,风险自担。