筑博设计(7.580, 0.80, 11.80%)公告了2023年度的业绩预告,其中实现归母净利润约为7150万元-8450万元,较前一年同期的14954.06万元下降预计将介于52.19%-43.49%;扣除非经常性损益后的归母净利润约为2324万元-3478万元,同比下降74.34%-61.60%。

作为一家以建筑设计和相关服务为主营业务的公司,与房地产行业关系紧密。而在目前房地产市场整体还未回暖的情况下,公司一方面受到下游客户业务的影响,一定程度使得公司的项目承接及实施进度放缓,收入规模下降,进而影响利润;另一方面,受到客户资金资金状况的影响,公司的销售回款不及预期,应收账款金额增大、账龄变长,使得信用减值损失扩大。

从2023年中期披露的应收账款账龄来看,相较于前一年同期,公司除一年以内的应收账款余额有所下降外,1-2年、2-3年和3年以上的余额均有所提升,后续公司的回款压力有待观察。

可转债发行终止 前次募集资金中现金管理项目是否合规存疑

同样在1月底,在经过深交所两轮问询后,公司表示基于自身业务发展及战略规划,决定终止自2023年开始计划的可转债发行事项。本次发行原计划用于设计服务能力提升项目、医疗建筑服务中心项目。实际上,在经过问询和募集说明书的多次修改后,终止前此次可转债的募投金额和项目数量已经双双调降,其中募投金额由不超过6亿元下降为了不超过2.81亿元,募投项目上也减少了双碳建筑服务中心项目和补充流动资金。

结合前次募投资金和项目的相关情况来看,根据相关公告,截至2023年12月31日,募投项目中只有设计服务网络建设项目已完成,技术研发中心(深圳)建设项目完成51% 左右,其他项目的募集资金投入进度均不足30%,其中高原建筑研究中心建设项目的进度竟仍不足10%。对此公司的主要解释主要为考虑到房地产行业下行、新开工面积下降等相关因素,为控制风险而调整了项目进度。

鉴于目前房地产市场仍在调整,自2019年开始的募投项目是否能在延期后如期完工有待观察。而在前次募投项目推进缓慢、公司业绩下滑的情况下,终止推进新项目的可转债发行似乎也有迹可循。

对于前次募集资金中的闲置部分,公司选择对其进行现金管理,而相关的使用情况同样值得关注。先来看证监会对于这种情况下现金管理可投资产品的条件规定,其中两点分别为需要是安全性高的保本型产品;流动性好,不得影响募集资金投资计划正常进行。

资料来源:证监会

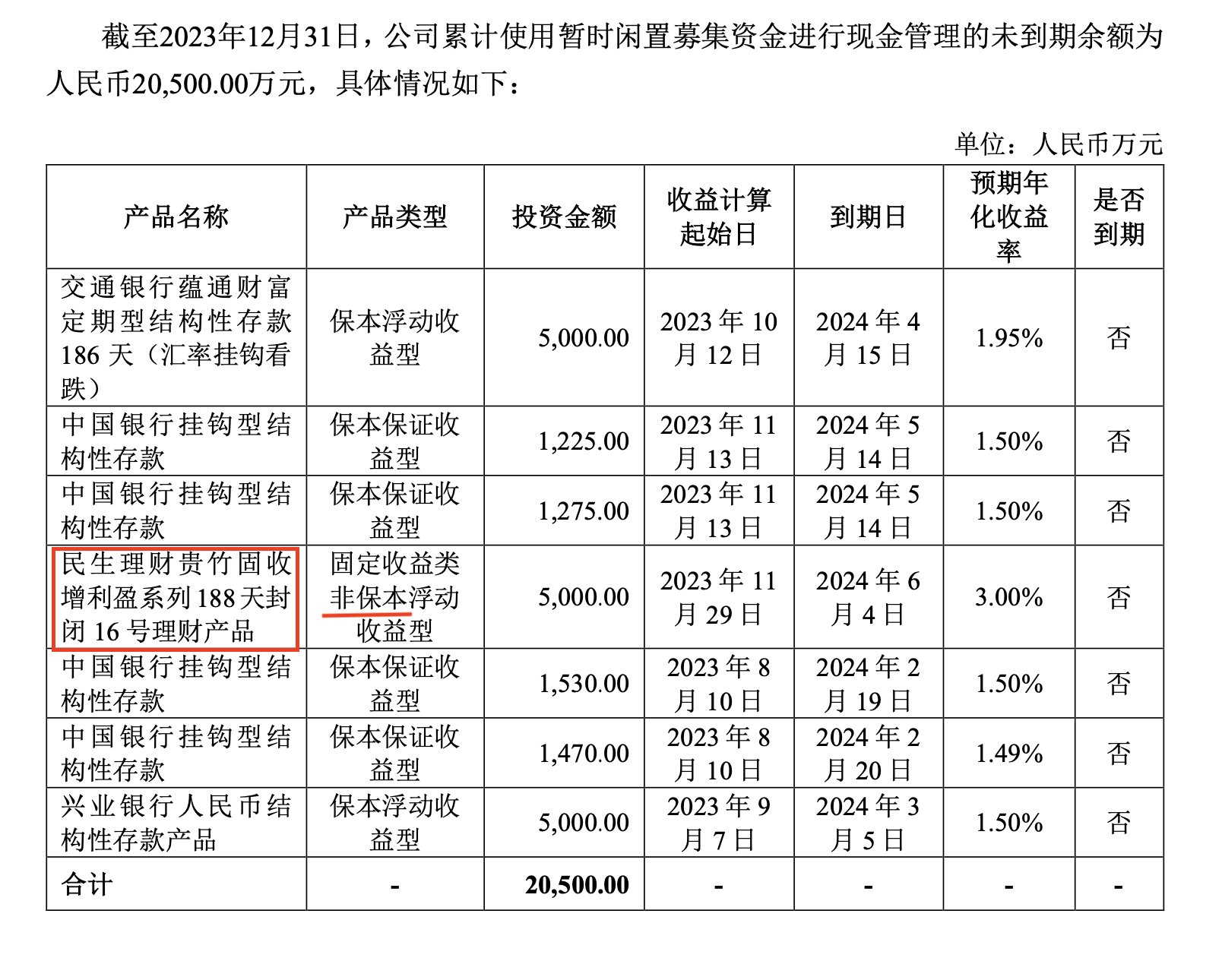

再来看1月初公告的前次募集资金使用情况报告,公司披露的截至2023年12月31日使用暂时闲置募集资金进行现金管理的具体产品中,有一只 “民生理财贵竹固收增利盈系列 188天封闭 16 号理财产品”。首先根据该产品的发行公告,其运作方式为封闭净值型,即在封闭期内无法进行认购或赎回操作,意味该产品中的5000万元在2024年6月4日前无法自由地被公司使用。而参考公司已经将3个募投项目延期至2024年11月初,该产品是否会影响募集资金投入,以及是否符合流动性的要求呢?

另一点则是此产品类型为固定收益类非保本浮动收益型,这是否也不符合“保本型产品”的规定存疑。

资料来源:公司公告

(新浪财经上市公司研究院)

本文作者可以追加内容哦 !