1月底,讯飞医疗向港交所呈交招股书,乃A股AI龙头科大讯飞的子公司,此次属于分拆上市项目。

讯飞医疗定位医疗AI行业,是利用人工智能技术赋能医疗行业的先行者,是中国医疗人工智能解决方案规模化商业落地的领跑者。沙利文数据,公司2022年收入规模在中国医疗AI行业排名第一。

近年,人工智能发展如火如荼,其在医疗领域的应用是最重要的分支之一,医疗AI处于快速发展中。目前港股最纯正的医疗AI概念股是鹰瞳科技,主营业务属于AI医疗影像领域,还有医渡科技、智云健康等,而AI含量相对低一点。

其实,一级市场存在较多优质医疗AI企业,早年的推想医疗、数坤科技也曾递表港交所,只是未能完成IPO。最新的,AI药物研发领先企业晶泰科技,在前阵子也正式递表,加上此次的讯飞医疗,港股医疗AI板块在2024年有机会全面开花。

首先,讯飞医疗此次上市采取H股模式。股东结构方面,IPO前共14个股东,总股本约1.14亿股。科大讯飞仍是最大控股,持股比例超50%。合肥正昇是员工持股平台,比例约17%。及还有几个国资背景的机构。

据科大讯飞的分拆公告,讯飞医疗此次初始发行规模为不超过发行后经扩大总股本的15%,即不超过2008.99万H股,算上超额配售权的话,不超过2310.34万H股。

也就是意味着IPO后,最开始的流通盘也就是约0.23亿股,后面会把多少内资股转换成H股?何时启动内资股在A股上市的计划?可以持续关注。

第二,采取的“市值/营收”测试,即5亿收入/40亿港元市值上市标准。招股书资料,讯飞医疗2022年收入约4.72亿元,换算成港元的话,刚好满足要求。考虑到整个医疗AI行业仍处于早期商业化阶段,讯飞医疗录得2022年亏损约2.09亿元,倒是可以理解,主要观察扭亏为盈的时间点。

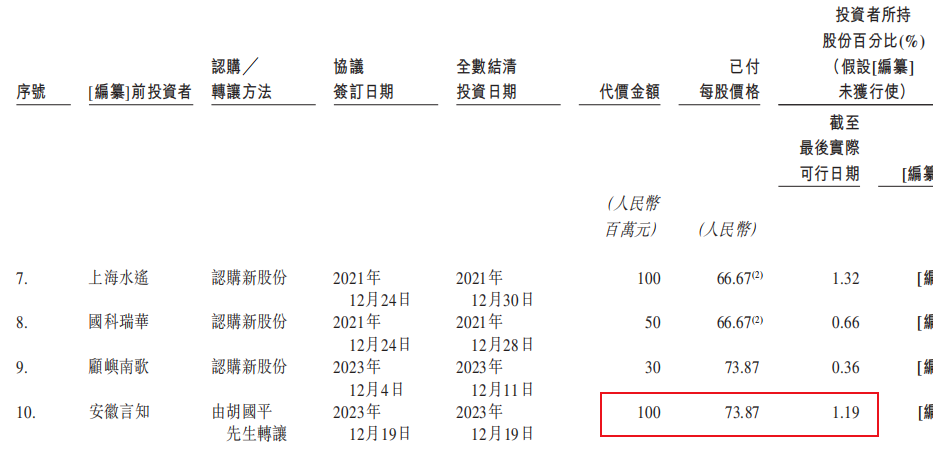

IPO前估值方面,2019年至2023年的多轮融资,引进了10大投资者,合共筹资约6.61亿元。最近一轮发生在2023年12月(时间很新),彼时估值已经达到了约84亿元(对应22年收入约18倍PS),每股成本价约73.87元。

讯飞医疗的联席保荐人是华泰国际、广发融资(香港)、建银国际,最终能否IPO及招股定价如何,拭目以待。

一、先看看基本业务

就医疗AI行业分类来说,可以有:AI医疗影像、临床决策支持系统(CDSS)、AI医疗机器人、智慧病案、AI药物研发、信息系统及AI在线诊疗等等。

根据IQVIA数据,2021年中国医疗AI市场规模不足40亿元,主要以智慧病案、信息系统和CDSS等应用为主,而在国外较成熟的AI医疗影像和AI制药占比较低。

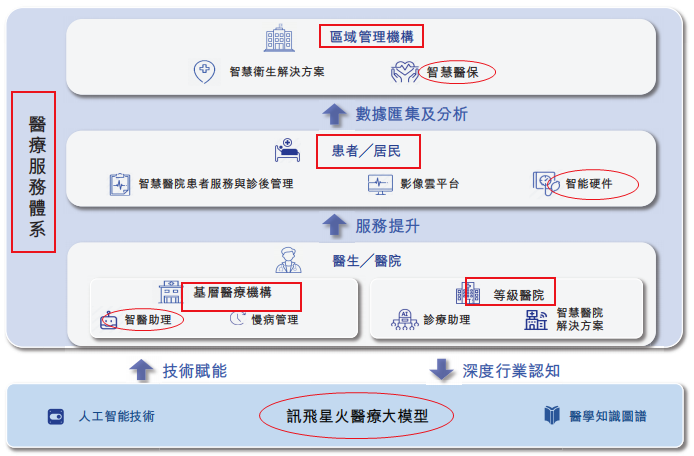

讯飞医疗的业务主要涵盖了:CDSS、智慧病案、智慧医疗等,其中CDSS领域占有领先地位。按照招股书描述,公司致力于打造每个医生的AI诊疗助理,每个居民的AI健康助手。

1、有什么特殊优势

首先,讯飞医疗背靠大股东科大讯飞,目前已经推出了业内领先的用于医疗领域的大语言模型——讯飞星火医疗大模型,可面向300多种医学场景应用。

据STI进行的一项测试,讯飞星火医疗大模型从:专家级医学知识图谱问答、临床语言理解、医学文档生成、疾病诊断及治疗推荐、多轮医疗对话、医学场景多模态交互等医学场景的NLP任务维度超越了GPT。

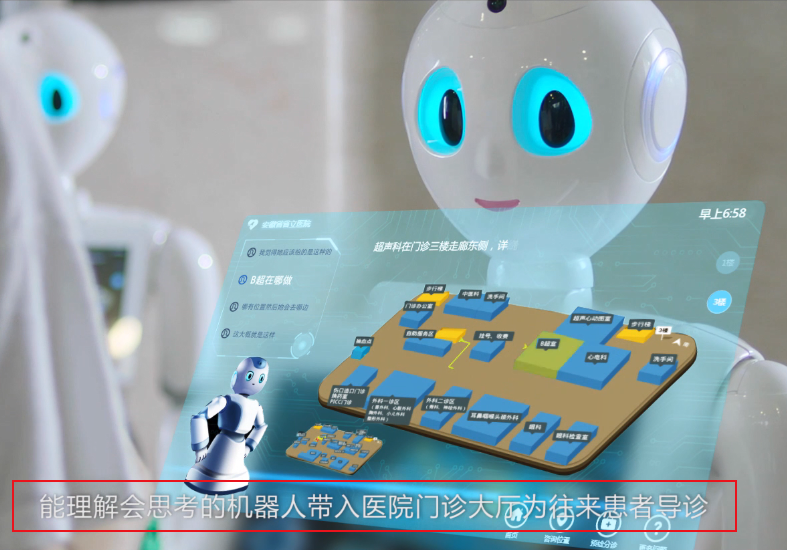

其次,公司专有的“智医助理”(CDSS,涵盖超1600种疾病),是世界第一个及唯一一个通过了国家执业医师资格考试(综合笔试)的智能解决方案。考试得分456分,超出参与考试的人类考生96.3%。

第三,市占率领先,讯飞医疗2022年的收入规模在中国医疗AI行业排名第一,智医助理的2022年收入也在中国基层医疗机构CDSS市场中排名第一,市场份额高达76.6%。

第四,商业化领先,截止2023年9月底,除公司影像云平台及智能硬件、助听器的客户外,累计服务客户达914名。智医助理已覆盖中国30多个省的400多个区县,提供AI辅助诊断建议超过7.4亿条,及电子病历标准化建议超过2.8亿条,诊后管理平台服务超4.8万名患者。并合计覆盖了400多家等级医院,和5.2万家基层医疗机构。

2、具体的商业模型

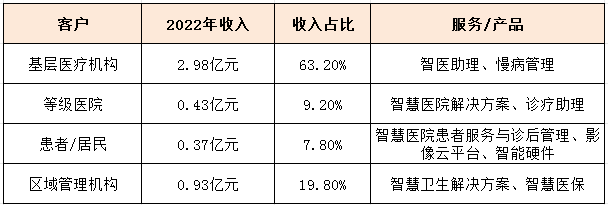

首先,构建了4大基础客户。公司服务的下游客户包括:1)基层医疗机构;2)区域管理机构(各级卫健委、疾控中心);3)等级医院;4)患者/居民。基本上覆盖了医疗行业的主要参与者。

其中,考虑到“核心客户”为基层医疗机构(社康中心)和区域管理机构,表明了讯飞医疗在政企关系方面具有明显优势。不过,也是因为这个,后面会发现公司的应收周转账期也较长。

第二,就产品构成来看,主力产品是“智医助理”,就是CDSS软件产品,这个是可以当做插件嵌入到各医疗机构现有的信息化系统(HIS)内。其他AI诊疗助理、智慧医院解决方案、智慧患者、智慧医保等,可以按字面意思去理解,都属于医疗信息化、智能化的范畴,属于软件产品。

智能硬件方面,讯飞医疗的主打产品是“智能助听器”、“血压计”,前者在主要的网购平台上销量,后者则同时配合了高血压患者群体的慢病管理业务。

3、行业机遇方面

就整个医疗AI的价值逻辑来说,都是为了更好的解决医疗资源短缺以及资源分配不均衡的痛点。AI技术在医疗领域的应用与发展,能够很好的提升当前的医疗服务能力,是国家政策大力鼓励的优质赛道。

沙利文数据,就人工智能在中国医疗行业的市场规模来说,由2018年的18亿元增至2022年的68亿元,复合年增长率为39.1%。预计到2032年将进一步增长至3110亿元,2022年至2032年的复合年增长率为46.6%。属于高成长、高景气度的朝阳行业。

二、财务方面的问题

1、各板块收入有波动

讯飞医疗的招股书只披露最早至2021年的财务数据,科大讯飞的分拆公告中还有2020年的部分数据,但应该是财报标准不一样,两份资料里面的数据是有所出入的,所以还是以招股书中的资料为准。

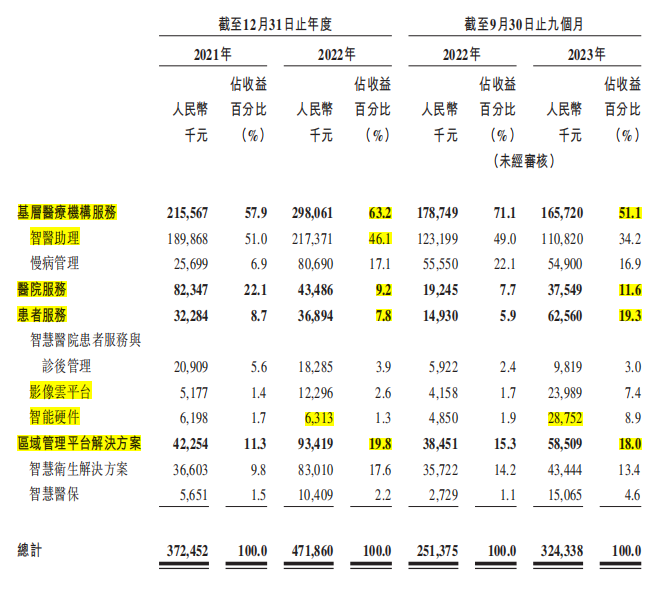

2021财年,收入约3.73亿元,增长26.7%至2022年收入约4.72亿元。2022年9月底收入约2.51亿元,增长29%至2023年9月底收入约3.24亿元。

公司Q4业绩通常是一年中最高的,如22年前三季度收入就只占当年总收入比例约53.3%,若按相同比例推算,则预测2023年全年收入或约6.08亿元(增速28.8%),对应上面提及的84亿元的估值,折合约13.8倍的PS,于当前市况,也算中规中矩。

不过,细看下面的各板块的业务收入表,会发现各板块的收入占比是存在明显波动的,反映了业务商业化方面还不够成熟。

如:最大头的基层医疗机构服务收入,在23年的占比是出现了下降;医院服务部分21年收入占比还有22.1%,但到22年就只剩下了9.2%;患者服务部分在23年前三季度的收入占比反而是出现了显著上升(智能硬件、影像云平台收入提升),由21年的8.7%升至19.3%;区域管理平台的收入占比在22年增至19.8%,但23年以来也有所下降。

当然,2023年只披露了前三季度的收入,通常Q4的收入占比大,最终表现也或会有变数。

2、跟科大讯飞的关联交易

讯飞医疗脱胎于科大讯飞,关联交易方面是在所难免的。招股书资料,于2021年、2022年及截至2023年9月底,来自五大客户的收入分别占于该等期间内收入的56.4%、50.3%和43.9%。

其中,2021年来自科大讯飞的收入占比约24.6%(排第一);2022年科大讯飞的收入占比未进前5,占比约3.2%;至2023年前三季度,科大讯飞的收入占比约7.9%(排第二)。可以看出,收入占比方面的关联是逐年有所下降的,但仍占据不小份额。

其次,上游供应商方面,科大讯飞也是讯飞医疗的前五大供应商之一。于21、22及23年前三季,向科大讯飞的采购额分别占同期总采购额的27.9%、21.8%、19%,整体比例是很高的(均排第一)。

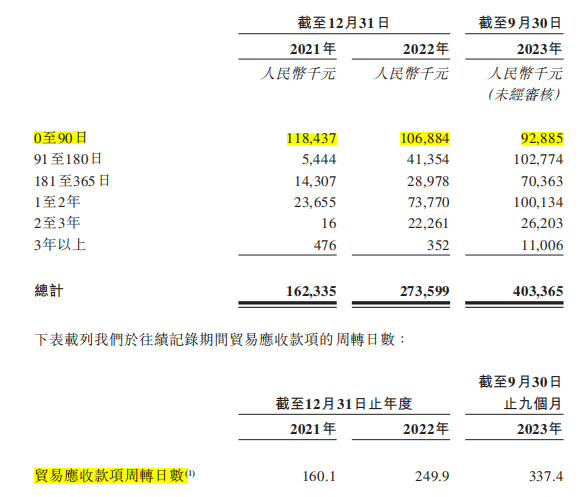

3、应收账款压力大

于2021年、2022年及截至2023年9月底,讯飞医疗的贸易及其他应收款分别约1.77亿、3.05亿及4.48亿元,占同期收入比例约47.5%、64.5%及138.1%,应收款规模不可谓不高(至23Q3还有约1.28亿的长期贸易应收款)。期间公司在手现金则分别4.34亿、1.63亿及0.58亿元,即截止23年Q3,讯飞医疗的在手现金已不足6000万元,现金好像全变成了应收账款?

上文有提及,公司下游客户如基层医疗机构及区域管理机构,2022年收入占比是超过80%的,二者的性质必然会带来应收账款的账龄偏长。报告期间,贸易应收款的周转天数分别为160.1、249.9及337.4日,而账龄超过90日的占比又分别约27%、60.9%及77%。可以说,后面关于坏账的计提是需要关注的。

4、短期难以扭亏为盈

讯飞医疗的毛利率,在21、22年及23前三季度分别约50.4%、48.9%、55.2%,呈现逐年上升趋势。

期间费用率方面,三费合共分别约85.9%、108.3%及125%。可以看出,商业化早期阶段,规模效益并未体现。其中,研发费率分别42.9%、51.2%、60.3%,还处于高投入阶段。

于是乎,期间亏损分别约0.89亿、2.09亿、1.7亿元;撇除掉股份基础支付等影响,经调整亏损分别约0.48亿、1.11亿及1亿元。

可以说,按照目前的发展势头,2024年大概率还是会亏损。

最后总结来看,讯飞医疗作为医疗AI行业龙头,商业模式、技术平台、市占率方面均领先同业,处于快速成长期。虽然财务上有点瑕疵,但随着规模化优势彰显后,问题都不大,期待港股医疗AI板块能够再添新军。

$科大讯飞(SZ002230)$$鹰瞳科技-B(HK|02251)$$百度集团-SW(HK|09888)$

本文作者可以追加内容哦 !