一、核心观点

权益市场方面,春节前最后一周权益市场止跌企稳,跌幅较大的中小市值品种出现反弹行情。对之前的观点进行回溯,观察市场下跌的流动性风险是否消除:1)宏观原因。2023年下半年美元的实际利率上行,对于新兴市场造成了较大的流出压力,部分消耗了A股市场内部的流动性。2月以来强劲的经济数据和通胀数据发布,美国经济短期继续景气不着陆,港股表现来看顶住了海外宏观边际压力,可以认为海外宏观金融条件的变化暂不会对国内A股造成负面影响。2)流动性风险的边际原因。在节前一周,机构重仓的成长行业出现了止跌盘整,一方面是超跌反弹需求;另一方面是资金换手,小市值因子得到修正,非机构资金杠杆率降低。3)流动性风险何时结束:国内金融紧缩已在实质性改善,量化过度暴露因子的重新修正仍需要一些时间,沪深300指数守住,加快平准基金入市。

上述三点都得到一定程度实现,尽管过程仍有出乎意料的地方。在二月初,我们认为“飘风不终朝,骤雨不终日”,现在风雨初歇,市场完成了大部分的阶段性出清,A股的反弹已然展开。

二、市场回顾

1、权益市场走势

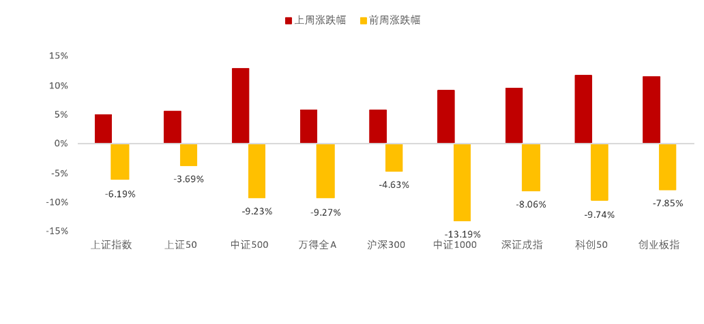

图1:节前一周A股宽基指数涨跌幅

数据来源:Wind、鑫元基金

春节前最后一周A股各宽基指数集体上涨。截至2月8日,中证500上涨12.86%,科创50上涨11.60%,创业板指上涨11.38%,深证成指上涨9.49%,涨幅靠前。从行业板块看,上周医药、国防军工、电子、电新、基础化工领涨,建筑、纺服领跌。

2、权益市场估值

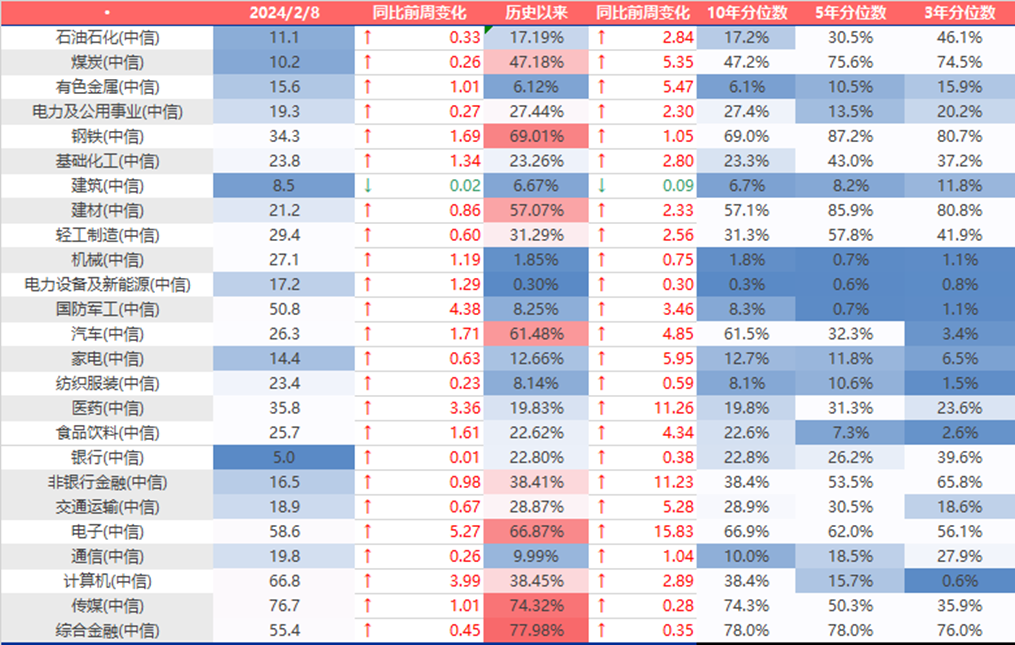

图2:节前一周A股市场宽基指数PE(TTM)

数据来源:Wind、鑫元基金

图3:节前一周A股市场中信一级行业PE(TTM)

数据来源:Wind、鑫元基金

春节前最后一周各宽基指数估值多数上涨,科创50、创业板指、中证1000、中证500上行较多。当前各主要宽基指数估值水平全都在历史40%分位数以下,未来仍有一定估值提升空间。从行业板块看,春节前最后一周农林牧渔、电子、国防军工、计算机、医药上行最多,建筑下行最多。当前传媒、钢铁、电子、汽车、建材板块估值处于历史较高水平;电新、机械、有色金属、建筑、纺服板块估值处于历史较低水平。

3、权益市场情绪

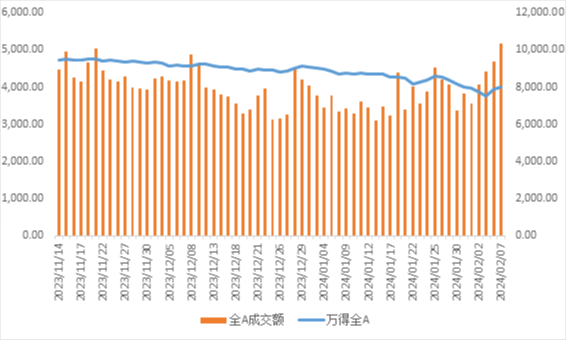

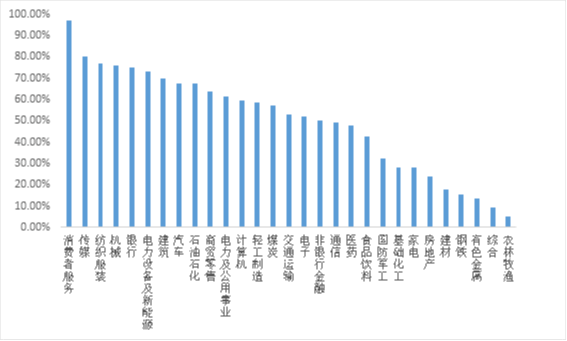

春节前最后一周量化模型的信号为“中性偏多”。从全A换手率的角度看,节前最后一周市场放量上行。从行业拥挤度的角度,消费者服务,传媒,纺织服装行业的拥挤度较高。

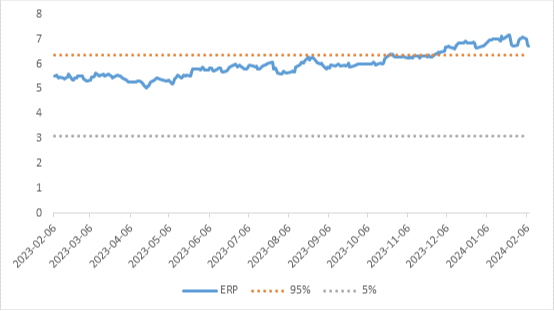

从股债性价比大周期的角度,目前权益相对固收的风险溢价为6.74%,处于历史97.97%的分位数,所以从此时点看,长期持有仍是好选择。

图4:全市场换手率

数据来源:Wind、鑫元基金

图5:行业拥挤度分位数

数据来源:Wind、鑫元基金

图6:股债性价比:沪深300与10年期国债

数据来源:Wind、鑫元基金

4、权益市场资金

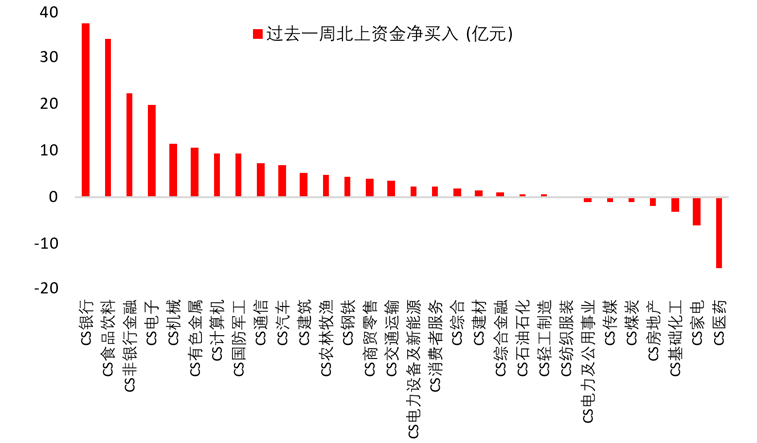

春节前最后一周北向资金净流入160.82亿元,节前两周净流入99.38亿元,北向资金净流入增加。春节前最后一周增持金额排行靠前的行业是银行(↑ 37.17)、食品饮料(↑ 34.16)、非银金融(↑ 22.41)、电子(↑ 19.92)、机械(↑ 11.52);减持金额排名靠前的行业是医药(↓ 15.58)、家电(↓ 6.08)、基础化工(↓ 3.17)、房地产(↓ 2.08)、煤炭(↓ 1.45)。

图7:节前一周北向资金行业流向(亿元)

数据来源:Wind、鑫元基金

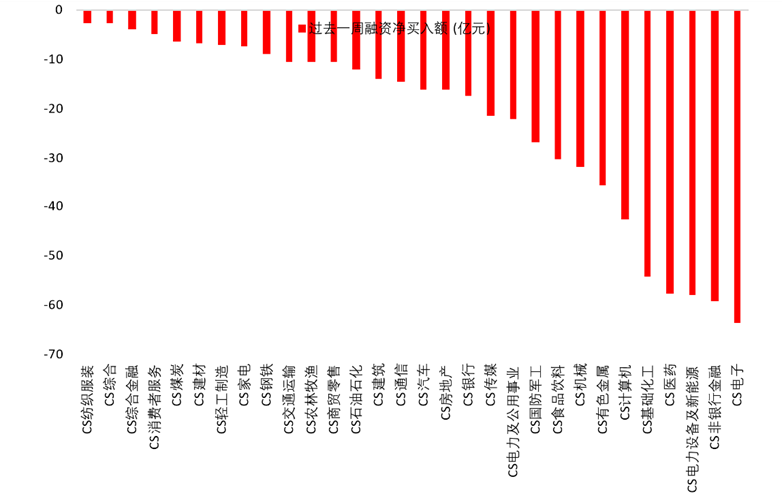

2月7日,两融资金占比为5.82%,2月2日为6.16%,反映出杠杆资金加仓意愿降低。截至2月8日,节前最后一周融资净买入最大的五个行业为纺服、综合、综合金融、消费者服务、煤炭。

图8:节前一周两融资金行业流向(万元)

数据来源:Wind、鑫元基金

5、海外权益市场

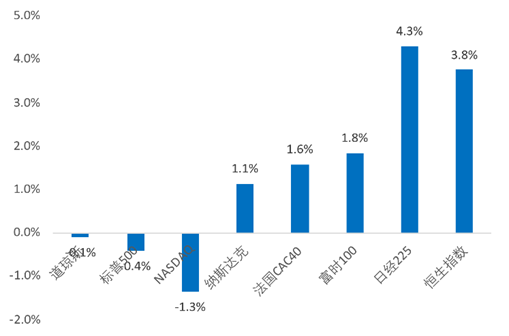

春节前最后一周海外股市涨跌不一。美国股市方面,道指下跌0.1%,标普500下跌0.4%,纳指下跌1.3%;欧洲股市方面,英国富时100上涨1.8%,德国DAX上涨1.13%,法国CAC40上涨1.6%;亚太股市方面,日经指数上涨4.3%,恒生指数上涨3.8%。

图9:节前一周海外主要指数涨跌

数据来源:Wind、鑫元基金

三、市场展望及投资策略

(一)权益市场展望和策略

2月初,我们对造成本轮下跌的流动性风险进行了原因分析,并提出了可能终结下跌的策略方法。节前最后一周,市场终于止跌企稳,特别是之前跌幅较大的中小市值品种出现了久违的反弹行情。那么,有必要对之前分析的原因和策略方法做一回溯,看看导致市场下跌的流动性风险因素是否大部分得以消除,建议的策略方法是否得以实施。

1、流动性风险的宏观原因

1)海外宏观金融条件:2023年下半年美元的实际利率上行,对于新兴市场造成了较大的流出压力,部分消耗了A股市场内部的流动性。

2月以来,强劲的经济数据和通胀数据发布,美国经济短期继续景气不着陆,之前担忧经济结构性问题而需要采取预防性降息的预期,基本上被完全修正。美债和美元重新回到去年12月中旬左右的位置。但是,从港股的表现来看,顶住了这次海外宏观金融条件变化带来边际压力,外资对于中国资产的总体预期暂时较为稳定。因此,可以认为海外宏观金融条件的变化暂不会对国内A股造成负面影响。

2)国内宏观金融条件:从6月以来,金融维持紧缩条件,推动无风险利率持续下行,造成系统性风险偏好不断下降,对应权益的估值受到压制。

从固收市场的表现来看,国内金融条件在12月以来的改善,并未发生明显变化。但包括1月社融数据在内的改善,能否成为信用扩张周期的实质性拐点,依然不确定,毕竟30年超长债的收益率又再次下行了。

2、流动性风险的边际原因:1)小市值因子在交易策略上过分暴露。同时量化基金强化了此类交易。机构卖出强宏观资产,买入成长行业,导致出现过度拥挤交易;市场波动率被压低,形成无系统性风险的情景,进一步推升过度拥挤交易和小市值因子的风险暴露。

2)1月以来市场资金快速卖出过度拥挤的成长行业和小市值,造成冲击,叠加外资因海外金融条件变化的重新流出,形成了市场大小共振下跌。

在节前一周,机构重仓的成长行业(半导体、电子、医药)出现了止跌盘整,一方面是短期较大跌幅后,出现了一定的超跌反弹需求;另一方面是市场其他资金与机构进行了换手。

其次,在赎回压力和交易约束下,指增量化降低了多头现货持仓,增加了股指期货的多单;高杠杆的量化基金,出现了从微盘股向中盘股的移仓;共同作用下中证500和中证1000的期货多头力量得到了增强,近远月合约之间的基差收窄;更多低杠杆中性基金因为基差收窄,转而增持指数重仓股,进一步推升中证相关指数。有关力量加大500和1000ETF的申购力度。小市值因子得到了修正。

同时,两市融资余额出现了快速下降,截至2024年2月7日,两融余额14,438.33亿,创1年以来的新低,占比也降至A股流通市值的2.33%;反馈了非机构化资金的降杠杆。

3、流动性风险怎么结束?针对上述原因:1)宏观原因:国内金融紧缩条件已经在实质性改善,这是重要的前提。2)行业原因:成长类资产出现明显的波动降低和缩量盘整。量化交易对于过度暴露因子的重新修正。这需要一些时间。3)护住沪深300指数,同时在其他股指期货合约上做多。4)加快平准基金入市。

综合前面的回溯,上述前三点,都得到了一定程度的实现,尽管过程仍有出乎意料的地方;平准基金的入市,预计也已在相关流程中了。

在二月初,我们认为“飘风不终朝,骤雨不终日”,现在风雨初歇,市场完成了大部分的阶段性出清,A股的反弹已然展开。

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

$鑫元欣享灵活配置混合C(OTCFUND|005263)$

$鑫元健康产业混合发起式C(OTCFUND|014286)$

$鑫元价值精选混合C(OTCFUND|005494)$

本文作者可以追加内容哦 !