2月20日早间,信达生物发布公告:公司研发的IGF-1R抗体注射液IBI311治疗甲状腺眼病(TED)的III期注册临床研究(RESTORE-1)达成主要终点,将计划向CDE递交IBI311的新药上市申请。

IBI311的临床进展之迅速,显然略微超出了市场投资者预期,RESTORE-1临床在2023年5月8日完成首例患者给药(并在当年7月完成了全部患者入组),整个三期临床用时不到10个月,同时由于安进/Horizon的Tepezza并未在国内上市,IBI311将有望成为首款IGF-1R抗体。

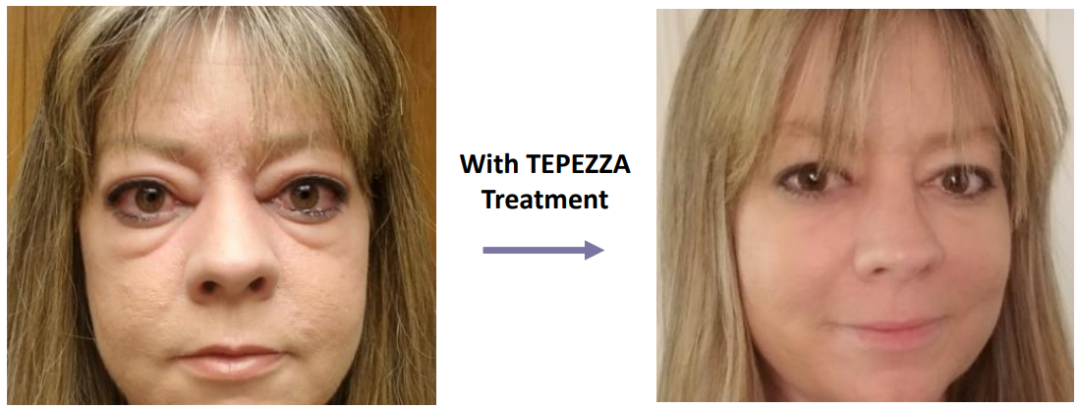

从信达生物公布的IBI311三期最新结果显示,治疗组和安慰剂组研究眼的眼球突出应答率分别为85.8%和3.8%;而2019年3月安进/Horizon公布的三期研究结果显示,治疗组和安慰剂组研究眼的眼球突出应答率分别为82.9%和9.5%。尽管非头对头临床数据对比仅能作为参考,但也可以判断信达生物的IBI311具备较优异的疗效。

对于信达生物来说,IBI311的三期成功意义非凡,因为这是公司眼科创新药产品布局的首个进入商业化阶段的“头炮单品”。在海外,安进为了收购拥有同靶点的Tepezza,耗资278亿美元收购了Horizon。

01 IGF-1R抗体的潜力

甲状腺眼病(TED)是一种自免疾病,由自身抗原激活眼眶内细胞上IGF-1R介导的信号复合物引起,疾病症状包括:眼球突出、斜视、复视,影响视力和正常容貌。

在美国,甲状腺相关眼病属于罕见病,预计病人在20万左右。

目前安进/Horizon的Tepezza作为全球唯一商业化的IGF-1R抗体,上市以来就实现了销售的快速爬坡,2020年首年上市销售额就超过了8亿美元,2021-2022年销售额分别达到16.6亿、19.66亿美元,市场预计Tepezza的销售峰值将超过40亿美元。

在中国,据流行病学调查显示,甲状腺相关眼病的患病率约为0.3%,患者人数约有420万。

考虑到在美国Tepezza的年治疗费用预估在47.2万美元左右、中美之间的药物价格差距大约在10-25倍的水平,以及IBI311在国内为首款享受一段时间的市场独占,保守测算IBI311在国内可能的销售峰值起点至少在20-30亿之间。

IGF-1R靶点,让信达尝到了眼科前沿靶点Fast follow的甜头,同时也让投资者看到了公司在眼科领域的雄心。

02 罗氏眼科打样:让国内Biopharma趋之若鹜

关于眼科药物市场的虹吸力,巨头罗氏的业绩和布局给所有场内外的创新药企打了个样。

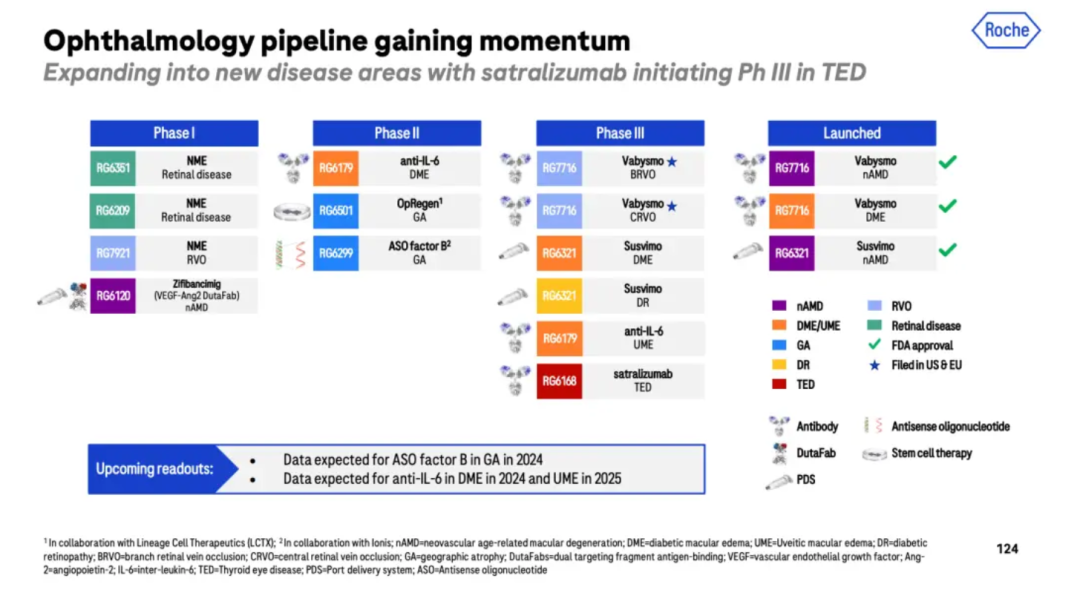

2月1日,罗氏公布了2023年全年业绩,其中两大板块制药(收入同比增长6%)和诊断(收入同比减少13%)一升一降。罗氏制药业务的主阵地在肿瘤、免疫、神经、血友病、抗感染、眼科等疾病领域,但2023年公司的最强增量是眼科领域,收入28.65亿瑞士法郎(约32.47亿美元),同比增长85%。

罗氏眼科已经商业化产品有三款,分别为VEGF-A/Ang2双抗Vabysmo、IL-6单抗Enspryng和雷珠单抗PDS给药系统Susvimo。由于Susvimo收入较小和Enspryng增长受到适应症限制,主要增长由Vabysmo贡献。

Vabysmo在2022年初获得美国FDA批准,目前已有糖尿病黄斑水肿、新生血管性或湿性年龄相关性黄斑变性和视网膜静脉阻塞3项适应症获批。Vabysmo在上市首年便录得了6.19亿美元的销售额,而在2023年更是大超预期录得约26.73亿美元,同比增长324%。

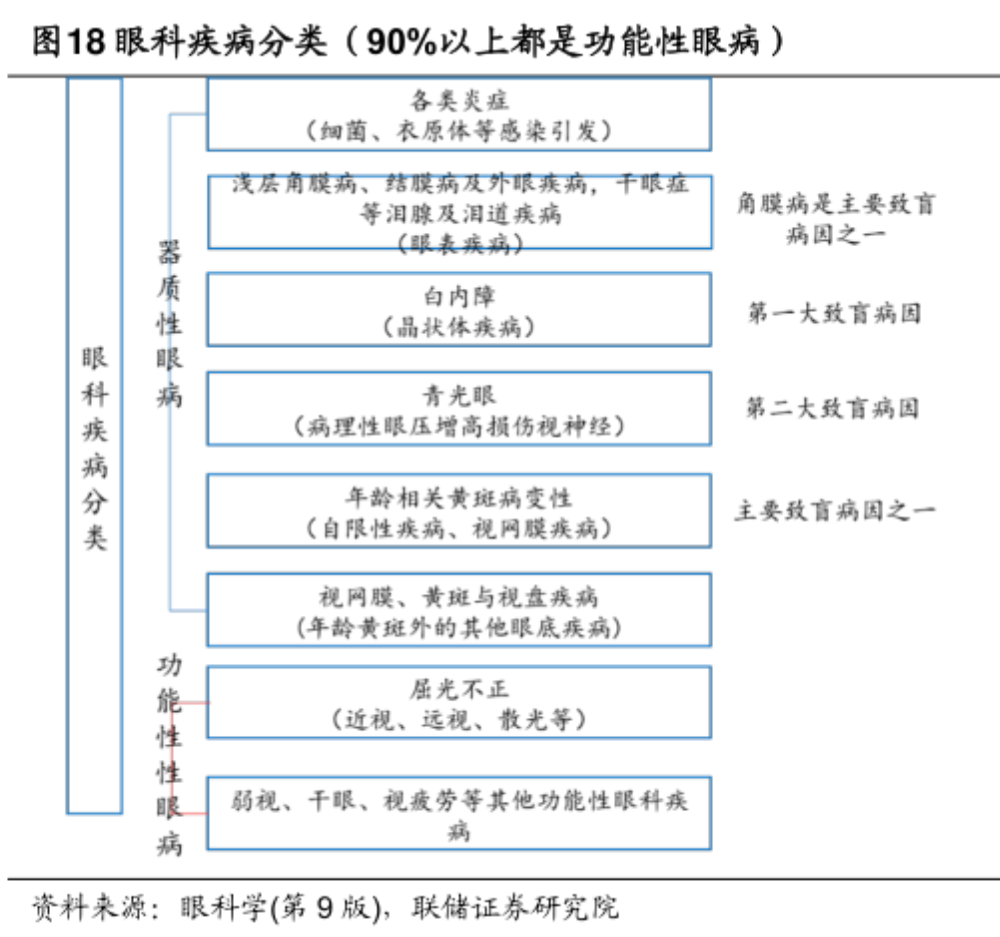

Vabysmo的大卖并不令人太意外,年龄相关黄斑变性(AMD)是导致老年患者视力下降的重要原因之一,目前已成为全球第三大致盲因素。由于AMD与年龄相关且暂无法完全治愈,治疗药物市场规模超过百亿美元,诞生了雷珠单抗、阿柏西普等围绕VEGF靶点的重磅单品。如阿柏西普2011年推出以来,第一年销售额就达到了8.38亿美元,2021前全球销售额更是达到94亿美元,是名副其实的重磅炸弹。

IL-6R单抗Enspryng虽在视神经嵴髓炎(NMO)适应症上疗效弱于亚力兄制药的Soliris受限了其销售额的增长,但其依旧拥有潜在新的增长点。目前罗氏已经对其开展了针对甲状腺眼病、自身免疫性脑炎(AIE)、髓鞘少突胶质细胞糖蛋白抗体相关疾病(MOG-AD)三期研究。

另一个IL-6单抗RG6179启动了治疗葡萄膜炎继发黄斑水肿(UME)两项三期临床和针对DME的两项二期临床。

可以见到,罗氏的眼科布局集中在器质性眼病,尤其是年龄相关性眼病,细分布局较为全面。除此之外,罗氏亦有眼病新型疗法布局,针对黄斑地图状萎缩(GA)的新型疗法(包括细胞疗法、ASO)也进入临床二期。

看完罗氏的Vabysmo以一举之力带动公司增长,可以明白为何信达生物、荣昌生物这些国内代表性的Biopharma为何对眼科单抗、双抗布局趋之若鹜了。

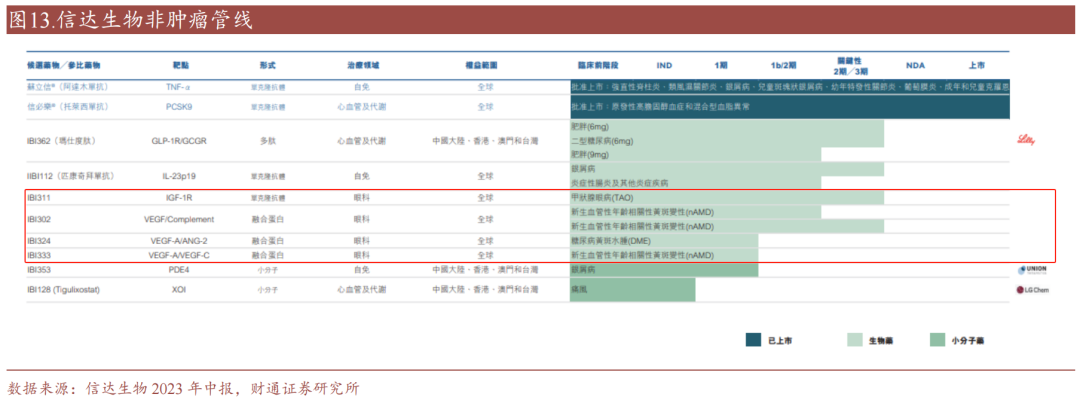

03 信达生物在优化管线后再出发

在新型疗法布局方面,信达生物最初以双抗布局多而广闻名,但也许由于战线过长和聚焦的策略,公司悄悄优化了几款双抗,但都是在肿瘤领域,而眼科双抗管线并未变化,这也一定程度表明公司对现有几款管线的布局是经过深思熟虑和初步验证的。

除了成功上岸的IBI311之外,信达生物还布局了VEGF/Ang2双抗IBI-324、VEGF-A/VEGF-C双特异性抗体融合蛋白IBI-333、抗VEGF/补体IBI-302。

从靶点上来看,IBI-324显然是罗氏Vabysmo的Fast follow,该靶点已经经过充分验证,市场潜力毋庸置疑,IBI-324于2022年4月获批临床,临床进度在国内前三,未来能否率先抢到国产第一的位置,需要看管线的疗效&安全性、公司的临床执行力。

相比之下,抗VEGF/补体IBI-302国内临床进度更快,潜在市场空间亦非常可观。IBI-302在2023年10月完成了三期首例患者入组,并且在已有二期临床数据中非劣于阿柏西普。

从机制上来看,IBI-302作为双靶重组全人源融合蛋白,存在优于VEGF单靶点融合蛋白的潜力,IBI-302一端能够与VEGF家族结合,阻断VEGF介导的信号通路抑制血管新生;另一端能够抑制补体经典途径和旁路途经的激活,减轻补体介导的炎症反应。如果未来IBI-302临床对阿柏西普能够顺利做出“me better”,预估国内的销售峰值将超20亿(参考康柏西普)。

至于IBI333双抗,这是全球首款获批临床VEGF-A/VEGF-C双抗,用于治疗新生血管性年龄相关性黄斑变性(nAMD),亦具备较大市场潜力。

至少从信达生物当前眼科管线布局看来,公司布局的都是有着大单品潜力的管线,如果临床数据均能够兑现,那么眼病板块将成为信达生物业绩提升的重要力量。

结语:目前信达生物正在凭借着肿瘤“一只脚”走路,随着玛仕度肽的申报上市和IBI311的计划申报上市,非肿瘤板块将成为公司最有生命力的板块,而眼病板块将成为公司继肿瘤、代谢之后的“第三只眼”。$信达生物(HK|01801)$$罗氏(ADR)(OTCBB|RHHBY)$$康弘药业(SZ002773)$

本文作者可以追加内容哦 !