一、指数走势点评

总体看,沪指缩量涨0.42%,录得5连阳。指数涨跌互现,微盘股继续占优,上证指数、沪深300、中证500、创业板指、上证50、科创板50涨跌幅分别为0.42%、0.21%、-0.01%、-0.01%、-0.1%、-1.13%。赚钱效应极好,两市成交有所缩量,全A个股3574家上涨、1568家下跌,两市成交额约0.79万亿元,较上日减少0.17万亿元。

盘面看,昨日家用电器、轻工制造、农林牧渔涨幅居前,分别上涨1.78%、1.47%和1.4%。视频模型Sora概念持续发酵,产业关联度较高的传媒昨日领涨;春节期间《热辣滚烫》爆火带动减肥话题热度高涨,减肥药板块昨日涨幅居前。

主要影响因素如下:

LPR非对称降息落地,带动A股早盘强势。昨日早间,央行发布公告非对称下调LPR,一年期LPR维持3.45%不变,五年期LPR从4.20%下调至3.95%。五年期幅度明显大幅超出市场预期,更利好长期资金需求旺盛的地产与实体行业,受利好消息带动,昨日A股早盘强势。

盘面看,小微盘股指数表现仍强,超跌反弹的逻辑持续演绎。指数板块来看,昨日万得微盘指数、北证50、中证2000、国证2000指数表现居前,小微盘指数占优的特征较为明显,由于小微盘指数在前期超跌幅度较大,修复空间更加广阔,故近期的反转行情中表现更为受益,未来短期看超跌反弹的逻辑或将持续演绎。

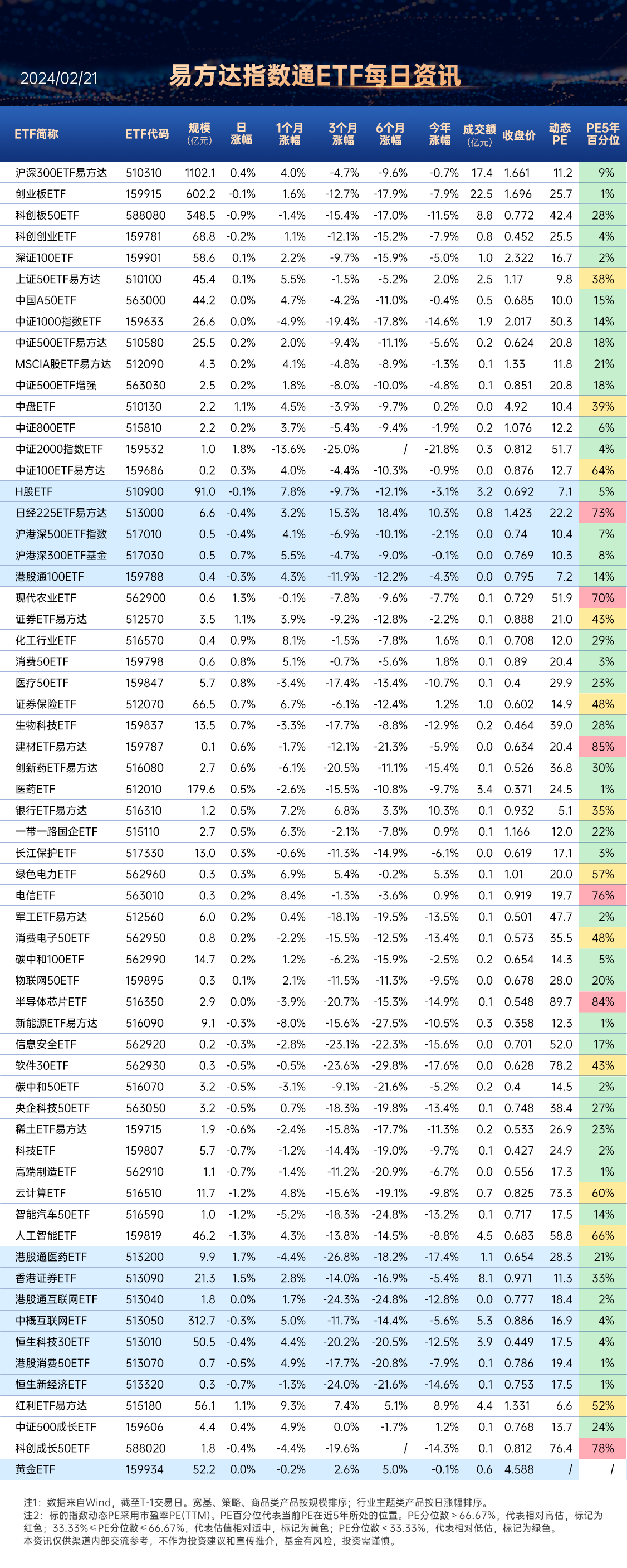

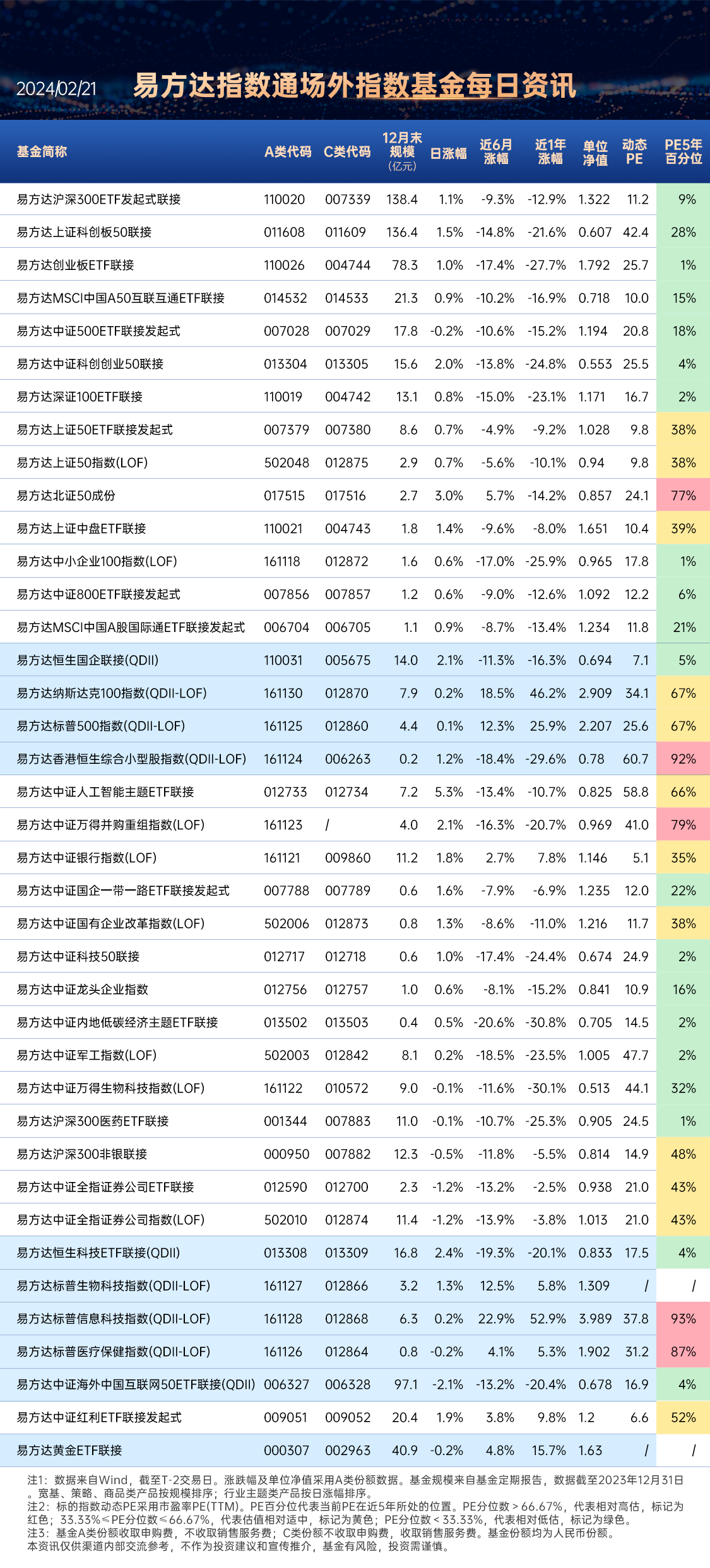

关注中证2000指数ETF(159532)

易方达北证50成份指数基金(A类:017515;C类:017516)

焦点板块方面:

视频模型Sora概念持续发酵,产业关联度较高的传媒昨日领涨。继节后首个交易日OpenAI发布的首款文生视频大模型Sora,点燃了A股的热情,传媒通信领涨之后,昨日Sora概念催化继续发酵,带动产业关联度较高的传媒继续领涨。

关注人工智能ETF(159819),场外联接(A类:012733;C类:012734)

云计算ETF(516510),场外联接(A类: 017853;C类:017854)

半导体芯片ETF (516350),场外联接(A类:018411;C类:018412)

春节期间《热辣滚烫》爆火带动减肥话题热度高涨,减肥药板块昨日涨幅居前。春节档电影《热辣滚烫》票房冠军,有关“贾玲瘦了100斤”话题的热度持续高涨,淘宝、京东等平台减肥药销量近期呈明显上升趋势。A股减肥药概念股昨日大幅走强。

关注医药ETF(512010),场外联接(A类:001344;C类:007883)

港股通医药ETF(513200),场外联接(A类:018557;C类:018558)

二、宏观要闻

1、五年期LPR下调25基点

2月20日,中国人民银行授权全国银行间同业拆借中心公布,2024年2月20日贷款市场报价利率(LPR)为:1年期LPR为3.45%,与前值持平;5年期以上LPR为3.95%,较前值下调25个基点。

2、金融时报:5年期以上LPR下行有助于进一步带动贷款利率降低,促进社会融资成本稳中有降

金融时报发表时评指出,从国内经济发展情况看,LPR在关键时点下降,有利于靠前发力稳好开局。2023年我国经济增速达5.2%,其中有低基数因素的影响。今年若要继续保持合理的经济增速,一季度需要宏观政策靠前发力,及早体现政策成效。作为银行贷款定价基准,LPR直接关系到企业和居民的融资成本和财务支出变化,5年期以上LPR下行有助于进一步带动贷款利率降低,促进社会融资成本稳中有降,激发实体经济有效需求。

3、国家版权局:2023年全国著作权登记总量同比增长40.46%

国家版权局:2023年全国著作权登记总量达8923901件,同比增长40.46%;从作品类型看,登记量最多的是美术作品3296437件,占登记总量的51.28%;第二是摄影作品2501968件,占登记总量的38.92%;第三是文字作品329128件,占登记总量的5.12%;第四是影视作品118544件,占登记总量的1.84%。

4、中央财经大学贺强:提议先在国有大盘股蓝筹股和北交所搞“T+0”试点

据新浪财经,新春上班伊始,证监会召开系列座谈会,就加强资本市场监管、防范化解风险、推动资本市场高质量发展广泛听取各方面意见建议。座谈会由证监会党委书记、主席吴清和领导班子成员分别主持。中央财经大学金融学院教授贺强线上出席了2月18日座谈会。 贺强比较关注“T+0”交易制度,他表示,有人说T+0不利于保护散户利益,其实我觉得这个恰恰说反了,T+0交易可以当日止损。全世界期货交易所的制度都是T+0,因为期货交易风险大,必须要当日止损及时规避风险。发现错误了可以及时修正来减少损失,有利于保护投资者,因为散户船小好掉头。 他建议,如果普遍推出T+0有所担心,可以先在国有大盘股蓝筹股和北交所搞试点。

三、策略观察

2月LPR报价出炉:1年期LPR为3.45%,与上月持平;5年期以上LPR为3.95%,较上月下降25BP,为2019年LPR改革以来单次最大降幅。

广发证券认为,由于前期央行已经明确存款利率、再贷款再贴现利率下降有助于LPR下调,所以市场已经对2月LPR报价的调整有了一定预期;但1年期LPR不变、5年期LRP大幅下调这一调整方式超预期。

1年期LPR不变合乎逻辑。一是最近三次1年期LPR调整都是基于“MLF—1年期LPR/10年国债到期收益率—存款利率”的利率传导机制,发挥牵引存款利率下行稳定银行负债的作用,本轮存款利率此前已经通过自律机制的引导与银行的市场化定价进行了调整,再降低1年期LPR的必要性有限;二是从票据利率来看,企业短期融资利率已经偏低,短期融资利率对当前宏观面改善的约束偏弱。

2022年4月央行建立存款利率市场化调整机制以来,央行一共有过3次调降1年期LPR,分别是2022年8月调降5BP、2023年6月调降10BP、2023年8月调降10BP,这3次调降都是基于1年期MLF利率调整,1年期LPR下调,引导存款利率下调,稳定银行负债成本的考虑。

我们理解5年期以上LPR下调25BP主要基于三点考量:一是继续叠加作用于地产领域,为即将到来的3-4月销售旺季预热,稳定微观预期;二是降低长期实际利率,提高制造业企业资本开支意愿,参考易纲《货币政策的自主性、有效性与经济金融稳定》(经济研究,2023年第六期)中的测算方式,以(贷款加权平均利率*75%+民间借贷利率*25%-GDP平减指数)来度量实际利率,2023年末处于偏高区间,LPR报价下调可以压降名义利率来降低实际利率;三是配合广义财政扩张,降低基建融资成本。

本次LPR下调后,短期央行再下调MLF利率的可能性会有所下降。一则从以往经验来看,政策操作通常会有“发力—观察—再发力”的特征,在去年末下调存款利率、年初降准降低结构性工具利率、下调LPR报价等密集操作后,短期货币政策可能进入观察期;二则1月金融数据显示开年实体融资需求尚可,1月PMI亦环比回升,经济放缓压力有所缓释;三则近期资本市场趋稳,市场预期与信心短期有所修复。

对债券市场而言,LPR报价下调的影响要看实体融资需求是否能够有效修复。逻辑上讲,5年期LPR报价下调后,银行高息资产的供给进一步下降,债券相对贷款的收益性价比会上升,有利于利率曲线的下移;但如果LPR报价超预期下调与其他政策叠加推动了实体融资需求修复,可能会推升利率曲线。从报价结果出来后10年国债到期收益率下行来看,债券市场率先定价的是前者,后者的逻辑兑现需要时间传递。

LPR报价对债券的影响相对复杂。一方面,5年期LPR下调,房贷利率下降,房贷是目前银行资产端为数不多能保持相对高利率的资产,房贷利率下降后,银行高息资产的供给进一步下降,资产荒的感受会加剧,债券的配置性价比会上升;但另一方面,5年期LPR下调后,如果地产销售能够修复,资本开支意愿能够提升,那么实体融资需求修复,银行资产荒的感受会缓解,货币政策宽松的必要性也会下降。

对权益市场而言,LPR超预期调整是一个积极的信息。一则它降低了长期实际利率,权益定价的分母端得到改善;二则从增发国债资金落地、PSL放量5000亿元、1月社融数据超预期、以及本次大幅下调5年前LPR等线索来看,政策稳增长的目标较为明确;三则前期名义增长和价格中枢偏低的一个重要的原因在于传统商品需求部门(基建地产)偏弱,5年期LPR下调是合理的政策路径。2024年年初以来权益资产价格的波动包含来自基本面预期(名义增长、货币环境)和风险偏好的双重调整;而节后的一系列新变化带来了预期重新修正。3月开工季的数据比较关键,如能进一步跟上,则正循环可以形成。

(广发证券《2月LPR报价调整对股债的影响逻辑》,2024/2/20,不作为任何投资建议。)

四、行业聚焦

昨日,家用电器行业涨幅第一。

浙商证券认为:从ROE的视角看,对白电龙头进行股利贴现估值,其估值水平仍有提升空间。ROE综合考虑分红和利润增速,可以从ROE的角度出发,用分红贴现的方式对股票进行估值。家电板块具备高且稳定ROE:1)家电消费需求相对稳定,品牌方通过渠道库存调节进一步熨平波动;2)白电行业集中度高,寡头盈利能力稳定;3)现金资产占比高。家电板块高且稳定的ROE在当下的投资风格中格外受益,估值仍有进一步提升的空间。

确定性回报要求提升,ROE综合考虑增速和分红。

1)当下投资者对投资收益的确定性要求提升,分析个股2023年归母利润和分红率,对比市值和十年期国债利率作为投资的依据。家电行业具有高股息、分红稳定的特点,白电龙头股息率均高于十年期国债到期收益率。

2)通过ROE的视角看,ROE综合考虑分红和利润增速的综合投资回报率。如果市场预期对g不明朗,那么增加分红率会提升市场对g的容忍度,是维持ROE的方式。换言之,在利润增速放缓的情况下,提升分红、减少净资产有助于维持ROE。

家电板块ROE高且稳,来源于稳定需求和寡头格局。

1)对比其他板块,家电板块近十年ROE位列前三,但其稳定性是申万所有行业第一。市场重视高股息,核心是重视长期且稳定的投资回报收益,可通过ROE定价。

2)家电行业需求稳定,虽然消费需求有一定地产后周期属性,但是家电企业通过外销、价增、渠道库存调节等方式降低利润增长和地产周期的关系。

3)从竞争格局上看,家电行业是寡占格局,龙头盈利能力稳定。家电产品标准化程度高,龙头在产业链一体化过程中通过规模效应形成准入壁垒,新进入者难以撼动龙头形成的优势。

4)通过杜邦分析,影响家电板块ROE的核心要素是净利率,现金资产的增加使得ROE降低,但也给家电板块提供更多分红补充利润增速不确定性、维持ROE的机会。

在ROE相对稳定前提下对白电龙头进行分红贴现,白电龙头估值仍有提升空间。

在市场定价从三年爆发式业绩增长向长期稳定和确定性回报切换时,ROE在定价体系的地位会提升。家电稳定需求+寡头格局注定了家电板块具备高且稳定ROE,建议把握ROE定价体系下,家电板块估值上行的投资机会。

关注港股消费50ETF(513070),场外联接(A类:018103;C类:018104)

消费50ETF(159798)

(浙商证券《白电:从ROE的视角看家电板块高股息、高分红的投资机会》,2024/2/20,不作为任何投资建议。)

数据来源:Wind、同花顺等,2024/2/20

#“T+0”刷屏了!券商股异动和它有关?#

$中证2000指数ETF(SZ159532)$$福瑞股份(SZ300049)$$上证指数(SH000001)$

风险提示:基金有风险,投资须谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩和获奖情况不预示未来表现。投资者在投资基金前应认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。完整版风险提示函详阅易方达官网。

本文作者可以追加内容哦 !