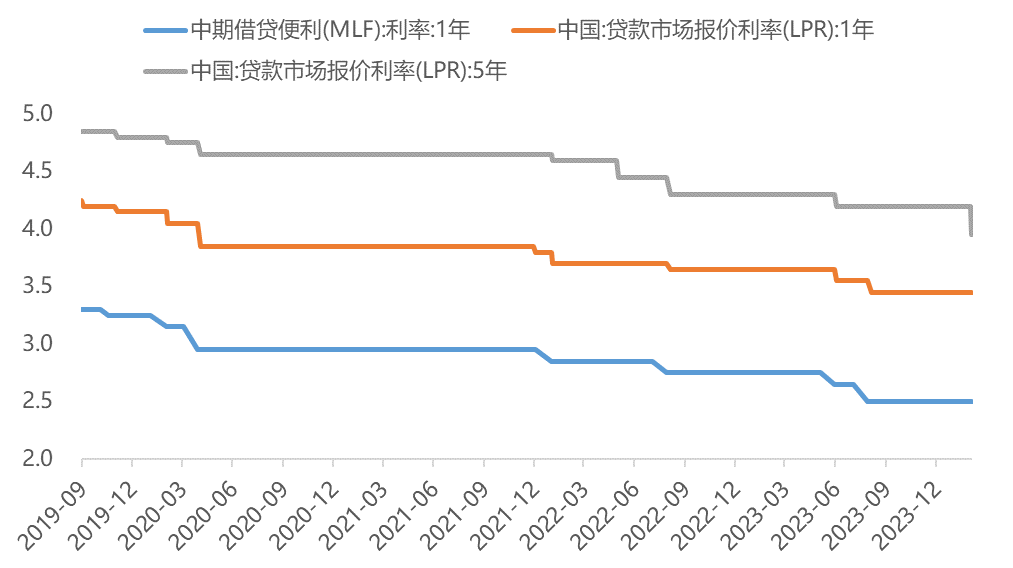

看到LPR与MLF不同步降息、5年期LPR调降而1年期LPR不变的消息,不知道大家会不会觉得有些眼熟——2022年5月,为提振疫情期间低迷的实体经济和市场情绪,央行同样进行了非对称降息操作。那么此时此刻,是否也是同个思路呢?

资料来源:WIND,华泰柏瑞基金

其实,虽然假期各种消费数据超预期,但大家都知道我们基本面企稳的一个关键变量还是地产。所以5年期LPR空前的调降幅度,意义在于释放积极的货币政策信号以托底楼市,并暗示后续可能出台的地产政策。毕竟,2022年5月时,5年期LPR的单独调降也有首套房商贷利率下限调降等稳地产政策的配合出台。

至于并未调降的MLF,我们认为背后是汇率压力仍然存在的现实。去年年底以来大家应该会经常听到这样一句话:美联储货币政策的转向有利于扩大我国货币政策的操作空间。那么在美国通胀数据超预期引发降息预期降温之后,“政策利率”属性较强的MLF按兵不动也是情有可原的。

回到LPR。

我们会发现,在消息出来之后,市场低开高走,尤其红利指数,基本保持了全天强势。出现这种映射,一个常规思路是:融资成本的下降会激励经济扩张,带来顺周期板块强势,尤其本次与房贷挂钩的5年期LPR下降25bp明显是为了稳地产,那么地产链复苏又将进一步提升顺周期景气,顺周期板块中“现金奶牛”不少,意味着红利策略的进攻性有望增强,因此市场关注红利策略。

但大家往往很容易忽视一点,那就是利率中枢的下行也会凸显现金股息的价值,而汇集了“现金奶牛”的红利策略将可能吸引到越来越多的长线资金。

正如我们在《红利策略过热了吗?》中所强调的,在我国在人口与杠杆周期上出现变化、技术进步又无法一蹴而就、外部逆风仍然存在的新宏观形势下,投资面临的是整体回报率下行的问题,分子端具备持续且稳定回报的资产会更具吸引力,也因此,能够提供稳定股息现金流的红利策略存在更长期的价值,跑赢整体市场的机会更大。

或者说,经济增长中枢阶段性趋于稳健后,高增速机会稀缺+成熟产业温和扩张使得红利相对配置价值周期更为持续。这种“确定性溢价”或许正是红利继续走强的基础。

在本周《一周策略》中,我们也可以看到,国泰君安认为当下尚且缺乏可持续的预期改善动力,市场底部出现到市场进攻机会出现的时机之间并不会很快吻合,短期市场超跌反弹后指数或仍以震荡磨底为主,强调这一期间可继续持有红利型资产降低组合波动。

而更加重要的是,随着近年来各项促分红政策陆续出台,中小股东保护机制加强以及公司治理水平的整体提升,连续分红及连续股利增长的上市公司占比均稳步上升。市场供给的趋势性改善也将为红利投资需求创造更加良好的增长空间。

中证全指样本连续分红年数分布/资料来源:中证指数公司,华泰柏瑞基金;境内市场统计样本空间为中证全指样本,美股统计空间为纽交所、纳斯达克上市证券,美股考察时间为2021年

中证全指样本股利增长年数分布/资料来源:中证指数公司,华泰柏瑞基金;境内市场统计样本空间为中证全指样本,美股统计空间为纽交所、纳斯达克上市证券,美股考察时间为2021年

$红利ETF(SH510880)$

$红利低波ETF(SH512890)$

$央企红利ETF(SH561580)$

#量化巨头灵均遭重罚,股市影响几何?#

本文作者可以追加内容哦 !