大熊三年之后,A股可以看多了吗?从最近密集的信号来看,确实有向好的迹象。

比如基本面,最新公布的1月社融和信贷数据双双创下了同期历史新高,无论是居民消费还是房地产市场,都有转暖迹象。这反映出,去年密集出台的一系列经济扶持政策可能正在慢慢出效果。流动性方面则接连降息降准,对市场始终保持宽松友好的环境。

而市场方面,关于市场弊陋的各项改革工作也迅速展开。要严抓IPO准入关,坚决出清不合格上市公司,要给投资者增加投资回报,同时要规范各类交易行为,提升制度公平性。这里面的每一个,都是市场极其关切的问题。

接下来,可能还会有一系列改善市场的举措出来。 传递的信号很明确:

一时不具备条件的做好沟通解释,经过论证切实可行的马上就办。

提振市场的拳拳之心都能溢出屏幕了。

那现在市场处于什么位置呢?沪深300的PE只有11倍,中证500只有20倍,创业板只有25倍,全都处在历史百分位的低谷区间。深蹲之后,只待起跳了。

所以站在目前这个时间点上,适当保持一定的权益仓位是有必要的。但一个更关键的问题是,到底应该用什么样的基金来做这块权益仓位的配置呢?

A股投资,方向对了,就什么都对了。

我觉得值得考虑的一个重要方向是,指数增强。事实上,指数增强基金是一种更适合作为权益底仓来做长期配置的基金。这背后当然是有门道的,我们今天详细聊聊。

收益基础:,先跟上市场

指数增强基金,其实从名称上就揭示了它的收益来源,即主要分成两块,一个是指数,一个是增强。指数获取的是贝塔()收益,增强拿到的是阿尔法()超额收益。

贝塔,是指数增强基金的收益基础。任何一只指数增强基金,都需要锚定一个指数,比如沪深300、中证500、中证1000等等。指数有什么成分股,基金就买什么股。这样一来,该基金的收益,很大程度上就取决于该指数的涨跌。

也正是通过锚定指数,指数增强基金永远保持接近满仓,在市场反弹期间,这类基金的反弹力度往往比主观选股型基金更大,也能更大概率地跟上市场,不容易踏空。

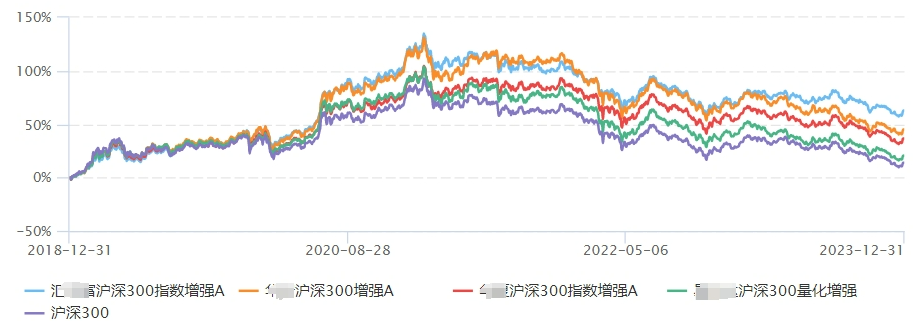

比如看下图。最下方的紫色线,是沪深300,从2019年到2023年这五个完整年度的走势。而它上方这四根线,是分别来自四家头部基金公司的沪深300指数增强基金的净值走势。

(数据来源:iChioce;数据区间:2018/12/31-2023/12/31)

(数据来源:iChioce;数据区间:2018/12/31-2023/12/31)很明显可以发现,这四只锚定沪深300的指数增强基金,净值走势跟沪深300高度相关。指数涨,基金也涨;指数跌,基金也跌。只不过是涨跌幅度有差异而已。

对这些指数增强基金来说,沪深300指数就是它们的贝塔收益来源。这部分收益,跟基金经理或基金公司的管理水平无关,是沪深300指数所决定的收益。

所以,如果要配置指数增强基金,首先要考虑的问题就是,你更看好哪个指数?先挑指数,然后才是挑选具体基金。

目前市面上的指数增强基金所锚定的指数,最常见的就是市值类宽基指数,也就是沪深300、中证500、中证1000等等。

其中,沪深300代表大盘股,风格上更偏重于价值蓝筹。中证500代表中盘偏大盘股,在价值蓝筹的基础上,开始有了更多成长风格。而中证1000代表的是中小盘股,其成长风格更加明显,但由于个股更多,板块上也相对更均衡。

没有哪个指数一定比谁好。在不同的市场阶段,都有称“王”的时候。不过投资者往往会有自己的偏好,比如有人就是喜欢大盘股,认为这是“核心资产”,也有人就是喜欢小盘股,认为它们的成长更强,收益的想象力更大。那就挑选对应的指数就好。

总的来说,A股当前正处在历史级别的低位,而经济又走在新一轮复苏周期上,这是指数增强基金的强的有力保障。

超额来源:,力争跑赢市场

有人还会问,如果想要锚定指数,那直接买ETF这样的纯指数基金也可以吧?

是的,可以。只不过,指数增强基金跟纯指数基金不一样的地方在于,前者除了想要跟上市场节奏外,还有一点“野心”,就是希望争取超越市场,获得比市场更好的收益。

而纯指数基金,就是完全被动地跟随指数,几乎很难有超越指数的额外收益。

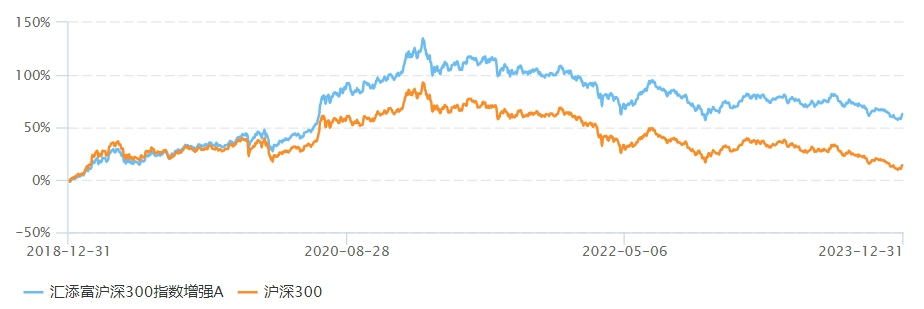

我把上面那张图做了一个简化,只保留了一只沪深300指数增强基金,用来跟沪深300做对比,就更加一目了然。

黄色线是沪深300指数,蓝色线是一只沪深300指数增强基金,它的整体走势是跟沪深300高度相关,但是,它拿到的收益,远远高于沪深300指数本身。

(数据来源:iChioce;数据区间:2018/12/31-2023/12/31)

(数据来源:iChioce;数据区间:2018/12/31-2023/12/31)在图中所示的2019~2023这完整的五年间,沪深300累计涨幅13.97%,而这只沪深300指数增强基金,累计涨幅是62.83%。

多出的这48.86%,就是这只指数增强基金拿到的超额收益,也就是阿尔法()收益。

如果只看某一天或者某几天,指数增强基金并不一定能拿到正超额,也有可能是负超额。但如果把时间拉长,比如三年,大部分指数增强基金都能拿到正超额。

为什么指数增强基金能拿到这个超额收益呢?这是因为,股价永远在波动,而这个看似不规律的波动,如果用计算机模型去对海量的数据做分析,能得出很多潜在的规律。

指数增强基金本质上属于量化基金,基金管理人使用自主研发的算法模型,去找到这些潜藏在股价波动背后的规律,然后通过系统频繁快速交易,低买高卖,赚取超额。

大家总爱吐槽A股的散户化,但恰恰是这种散户化,给A股带来了独特的收益来源。

通俗理解,就是超出市场平均水平(也就是同涨同跌)之外的收益,即市场一致认知之外(也就是错误定价)的收益。普通投资者无法有效获取这种“市场噪音”所带来的转瞬即逝的波动机会,而量化基金能通过算法模型,敏锐地捕捉。

一天跑赢市场一点点,就像涓涓细流,最终汇成显著的超额收益。

更适宜的投资模式:长期定投

搞清楚了指数增强基金的收益来源后,很现实的一个问题是,这类基金到底应该如何配置呢?值得一笔梭哈吗?

我的观点一直都是,再满意的基金,最好都不好一笔梭哈,指数增强基金尤其不合适梭哈。

虽然阿尔法收益()来源于管理人的能力,不需要择时,但贝塔收益()却取决于市场,更确切地说,取决于所锚定的指数,这就有择时风险了。

甚至在多数时候,指数增强基金的属性,会比属性更明显,更强烈。而指数很容易出现“过山车”走势,倘若不幸在一个周期上行尾部位置进场,后面就要高位站岗不知多久了。

所以,对更多普通投资者来说,指数增强基金更适合以长期定投的方式进行配置,既分散层面的择时风险,也通过长期持有来提高的胜率,同时给管理人充足的时间来慢慢积累。

总之,我觉得指数增强基金是一个值得重视的资产配置方向,它很适合在市场低位阶段开始慢慢布局。

当然,除了挑选指数外,选择一个好的管理人也很关键,这直接决定了基民能否持续获取到好的超额收益。

眼尖的人可能已经发现了,前面沪深300指数增强产品的净值图,表现最好的那根蓝色线,就是汇添富沪深300指数增强A。

汇添富基金的指增业务在业内有很强的优势和代表性,不仅产品线非常完备,深度覆盖了从沪深300到国证2000的各大主流宽基指数,而且旗下多只指增公募产品的超额收益,长期排名同类前列。

好的业绩背后,是汇添富指增专业团队10年多的持续深耕,以及在量化指增投研领域的不断积累迭代。

据我了解,他们既注重规则化投资,重视风险收益性价比,同时也投入了极大的精力去做因子研究和策略迭代,以求在急速变化的市场中尽量多地捕捉到超额收益,给投资者带来更好的体验和回报。目前来看,效果是非常显著的。

风险提示:基金有风险,投资须谨慎。本资料仅为宣传材料,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩并不预示未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不构成基金表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。上述基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准,本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本宣传材料所涉任何证券研究报告或评论意见在未经发布机构事前书面许可前提下,不得以任何形式转发。所涉相关研究报告观点或意见仅供参考,不构成任何投资建议或咨询,或任何明示、暗示的保证、承诺,阅读者应自行审慎阅读或参考相关观点意见。

汇添富中证500指数增强A成立于2015/02/16,业绩比较基准为中证500指数收益率*95%+活期存款利率(税后)*5%。汇添富中证500指数增强A由汇添富成长多因子量化策略A于2023/4/25转型而来,基金自转型以来及各年度的业绩和业绩基准分别为:74.42%/-3.26%(成立至今)、18.8%/26.85%(2015)、-3.96%/-15.77%(2016)、-0.7%/-0.05%(2017)、-22.51%/-30.36%(2018)、37.13%/23.8%(2019)、40.2%/18.99%(2020)、17.59%/14.08%(2021)、-13.9%/-18.28%(2022)、2.44%/5.30%(2023转型前)、-4.16%/-11.93%(2023转型后)。数据来源:基金年度报告及2023年第四季度报告,时间截至2023/12/31。吴振翔于2015/02/16开始任职、许一尊于2015/11/24开始任职。该基金由吴振翔、许一尊共同管理。

汇添富沪深300指数增强A成立于2018/3/23,业绩比较基准为沪深300指数收益率*95%+活期存款利率(税后)*5%。汇添富沪深300指数增强A由汇添富价值多因子股票于2020/11/03转型而来,基金自转型以来及各年度的业绩和业绩基准分别为:36.57%/-13.87%(成立至今)、-16.13%/-22.76%(2018)、38.74%/32.22%(2019)、10.87%/9.86%(2020转型后)、-1.93%/-4.85%(2021)、-16.81%/-20.58%(2022)、0.16%/-10.79%(2023)。数据来源:基金年度报告及2023年第四季度报告,时间截至2023/12/31。吴振翔于2020/11/03开始任职、许一尊于2020/11/03开始任职。该基金由吴振翔、许一尊共同管理。

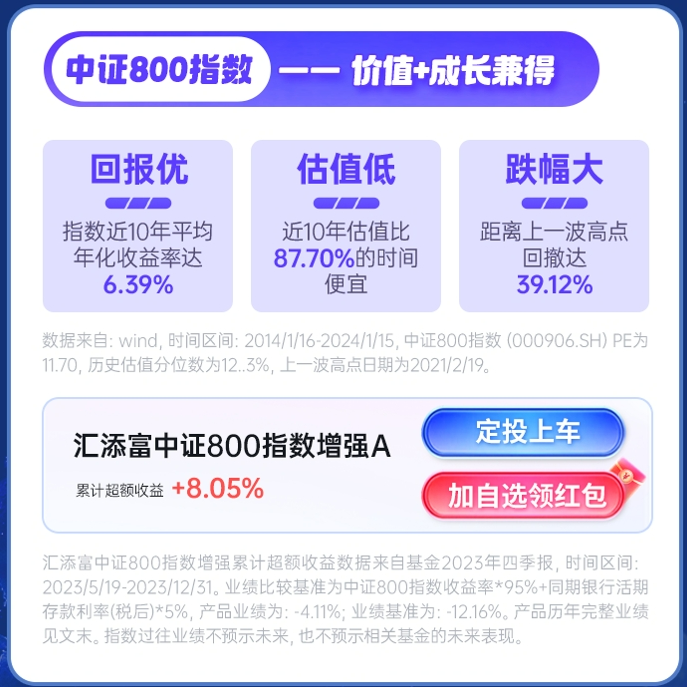

汇添富中证800指数增强A成立于2023/05/19,业绩比较基准为中证800指数收益率*95%+同期银行活期存款利率(税后)*5%。基金成立以来的业绩和业绩基准分别为:-4.11%/-12.16%(成立至今)。数据来源:2023年第四季度报告,时间截至2023/12/31。许一尊于2023/05/19开始任职。

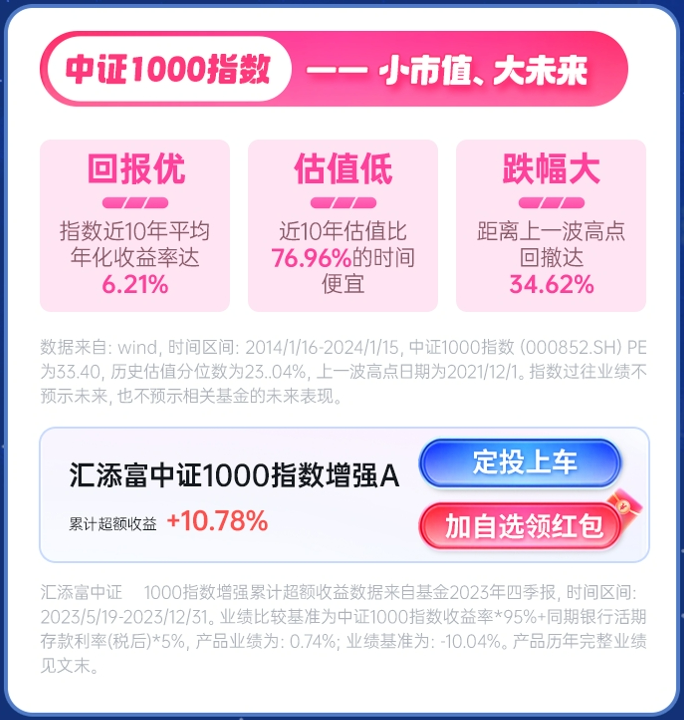

汇添富中证1000指数增强A成立于2023/05/19,业绩比较基准为中证1000指数收益率*95%+同期银行活期存款利率(税后)*5%。基金成立以来的业绩和业绩基准分别为:0.74%/-10.04%(成立至今)。数据来源:2023年第四季度报告,时间截至2023/12/31。许一尊于2023/05/19开始任职、王星星于2023/06/29开始任职。该基金由许一尊、王星星共同管理。

#你觉得大盘能守住3000点吗?# #为珍强CP加油# $汇添富沪深300指数增强A(OTCFUND|005530)$ $汇添富中证500指数增强C(OTCFUND|016854)$ $汇添富中证1000指数增强A(OTCFUND|017953)$

本文作者可以追加内容哦 !