这几天,红利更火了~

新晋YYDS。

YYDS=Yinhang银行(农业银行、中国银行)+Yunyingshang运营商(中国移动)+Dianli电力(长江电力、华能水电)+Shiyoumeitan石油煤炭(陕西煤业、中国海油)。

还有人对比了阿里巴巴和陕西煤业的股价,

两只股票都是2014年上市的,陕西煤业涨了10倍,阿里巴巴却跌破了发行价。

原来“时间的玫瑰”竟是“时间的煤贵”,我悟了...

01

没有YYDS,只有风格轮动

红利的火能烧多久呢?会是新一代YYDS吗?

懒猫去翻了券商研报,有这么几个结论:

(1)熊市中,红利更容易跑出超额收益

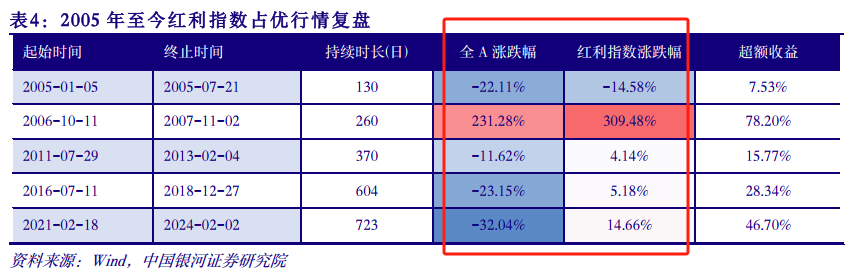

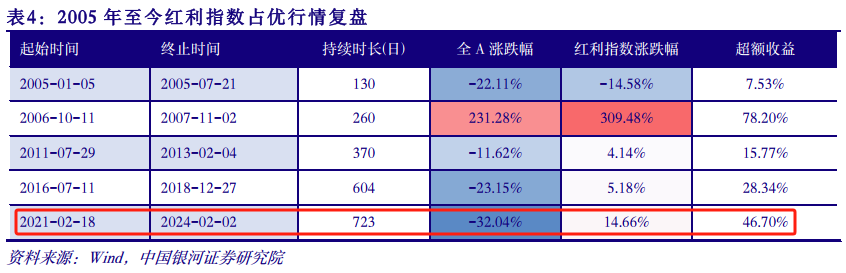

银河证券对比了2005年以来的5次红利占优行情,

除了2007年牛市中,因为行情主线是五朵金花(地产、有色、煤炭、钢铁、金融),红利大放异彩跑赢全A外,其他几次红利跑赢全A都伴随着行情的下跌。

看收益率的话,红利其实也没涨多少,超额收益明显主要是全A跌得多。

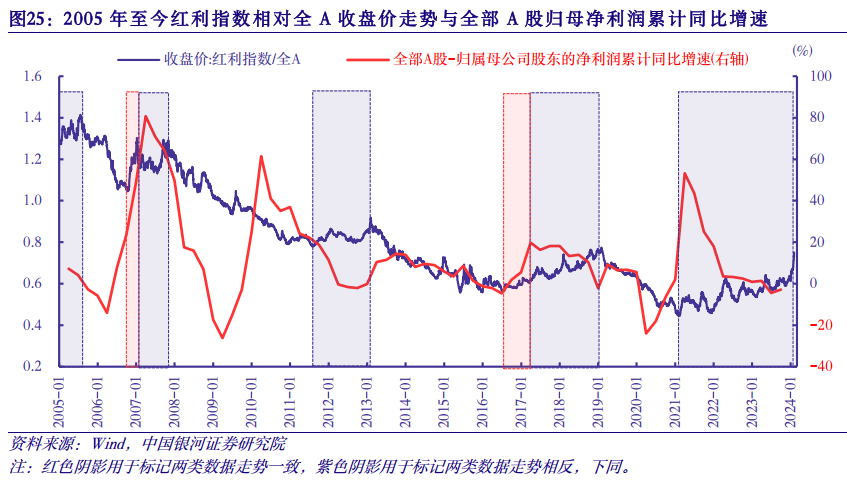

(2)经济下行期,红利更容易跑出超额收益

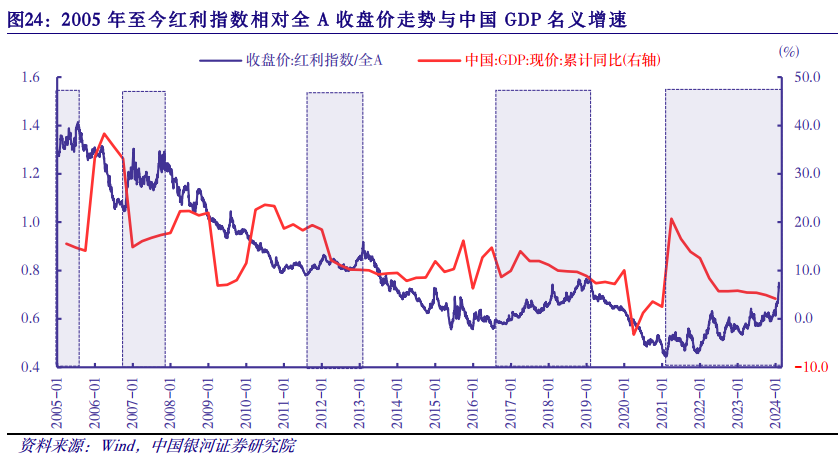

蓝线表示红利相对全A的超额收益,往上走是红利跑赢全A。

几次红利跑赢全A,都伴随着GDP增速的持续下行。

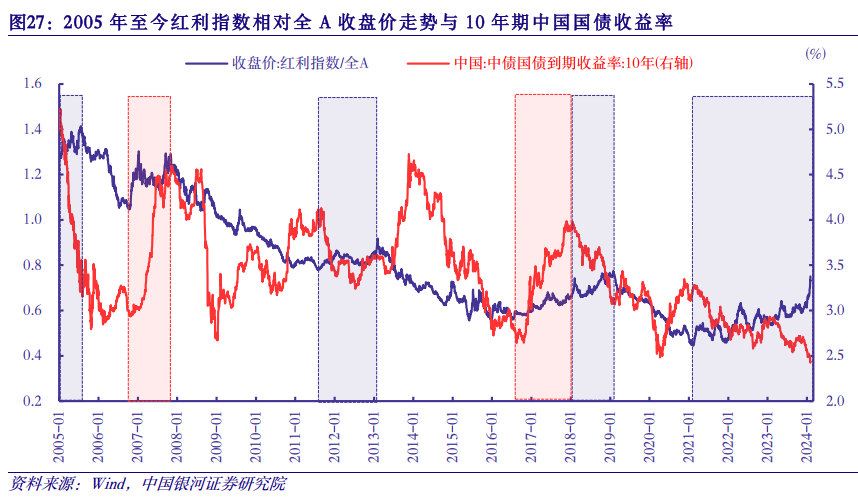

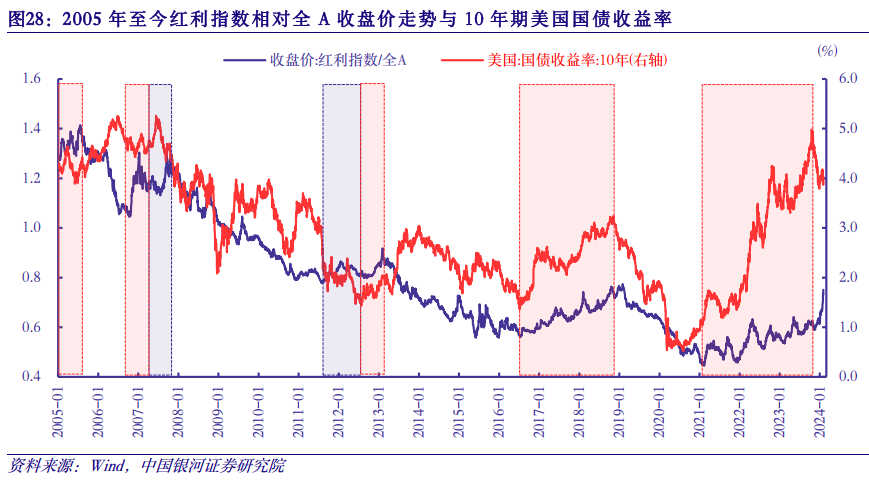

(3)国债利率下行 ≠ 红利资产吸引力增加

关于红利资产走强,当下有这么个解释“国债收益率持续走低,将来利率也会越来越低,能提供高股息的红利资产会更加稀缺”。

但看历史行情,这个解释得不到数据支撑。

比如,2017-2018年,红利持续跑赢全A,但其间十年期国债收益率先升后降。

2019-2021年春节,红利持续跑输全A,其间十年期国债收益率先跌后升。

国债收益率的涨跌,和红利资产能否跑赢并没有明显的相关性。

(4)倒是十年期美债收益率对红利资产的影响更大些

2017-2018年,美债收益率一路走高,红利连续2年跑赢全A。

2019-2021年春节,美债收益率一路走低,变成了红利跑输全A。

2021年春节后又反过来了,美债收益率重新走高,红利也重新跑赢全A。

所以,

哪有什么YYDS,哪有什么一劳永逸,不过是风格切换、行情轮动罢了。

熊市中,红利为什么表现更好呢?

一是避险,二是牛市中红利跑输大盘,在熊市中找补回来。

经济下行期,红利为什么跑赢呢?

也和行情有关。经济下行期,一般对应着企业盈利增速下滑,股价下跌。

历史上,几次红利占优行情,也都对应着全A盈利增速持续下滑。

这也解释了,为什么红利和中国国债收益率相关性不高,却和美国国债相关性很高。

过去几年,海外流动性变化对A股的影响越来越大,美债收益率往上走的时候,股市往下走,红利跑赢全A。

相反,美债收益率往下走的时候,股市往上走,就变成了红利跑输全A。

02

红利指数的估值

当然,这么说不是看空红利。

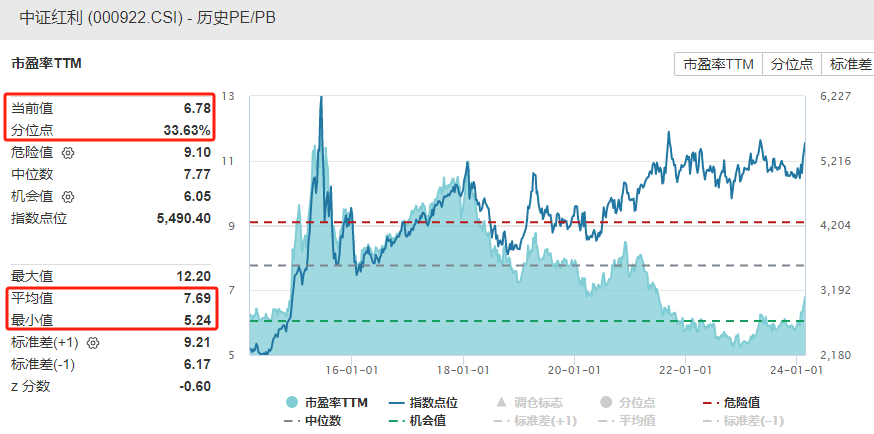

我们看估值,

中证红利的PE是6.78倍,PE百分位是33.63%。

虽然估值涨上来了一些,但还在平均PE(7.69倍)之下,这个位置红利算不上高估。

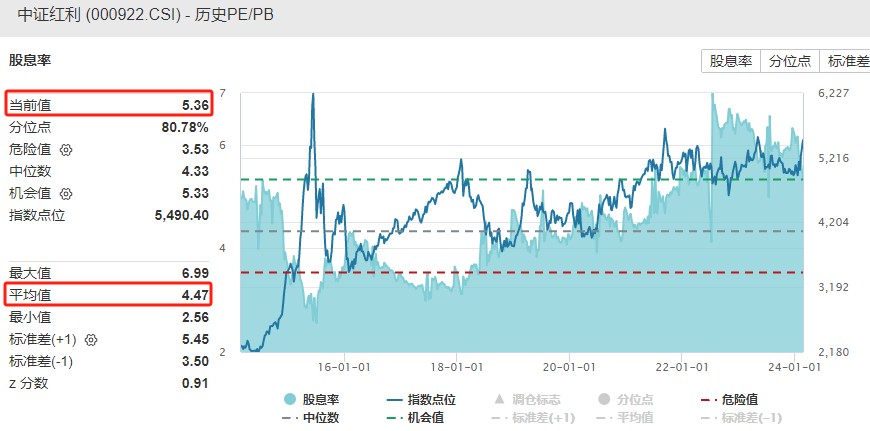

看股息率的话,

中证红利的股息率是5.36%,比历史平均值(4.47%)高了将近1个点。

如果求稳,就想每年赚个股息,红利类资产仍然是个不错的选择。

03

红利资产的拥挤度

再看拥挤度,

(1)换手率

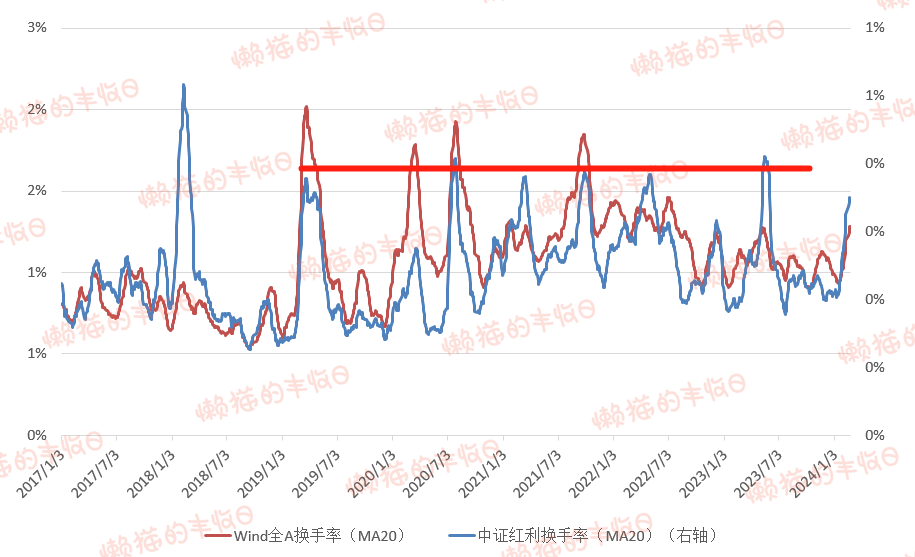

单日换手率波动太大,我们看20日移动平均。

红线是Wind全A的换手率,蓝线是中证红利的换手率。

可以看到,

1)2022年之前,中证红利的换手率波动是小于Wind全A的,也就是当时交易的重心不在红利上;

2)2022年之后,中证红利的换手率波动大于Wind全A,市场开始关注红利类资产;

3)“0.38%”,可以认为是中证红利换手率的一个顶部,过去几轮中证红利换手率都止步于此,只有2023年5月那波突破到0.41%,但也很快下来了。

这个数据有什么用呢?

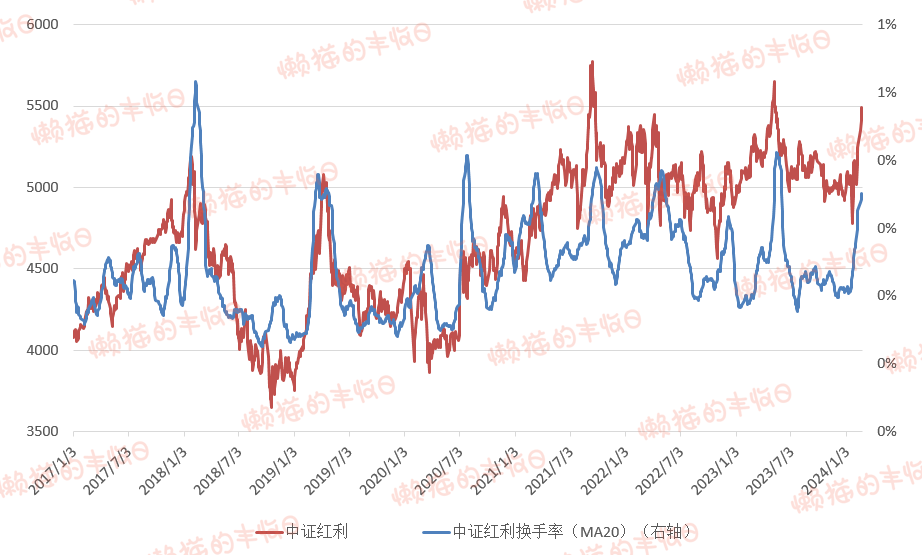

再看这张图,

换手率的顶部,通常也意味着行情的阶段性顶部。

当前,中证红利的换手率是“0.35%”,如果历史规律还起作用,那离红利的阶段性顶部可能不远了。

注意,这里说的是“阶段性顶部”,而不是“行情见顶”。

(2)成交额占比

银行、煤炭、交运、钢铁、化工,占了中证红利指数60.5%的权重。

所以,我们看下这几个行业占全市场成交额的比例,就是图中的这根红线。

2007年的牛市中,这几大行业是主线,占了全市场1/4的成交额。

之后,行情主线从传统周期行业向消费、医药、科技等切换,红利行业成交额占比逐步下滑,最低到5%左右。

然后在2017-2018年的红利占优行情中,回升到13%附近。

之后,行情切换回核心资产,红利行业成交额占比再次回落到5%。

再之后,红利崛起,成交额占比回升到10%。

目前,红利行业成交额占比是8.5%,离“10%”还有一丢丢距离,离“13%”的距离更远。

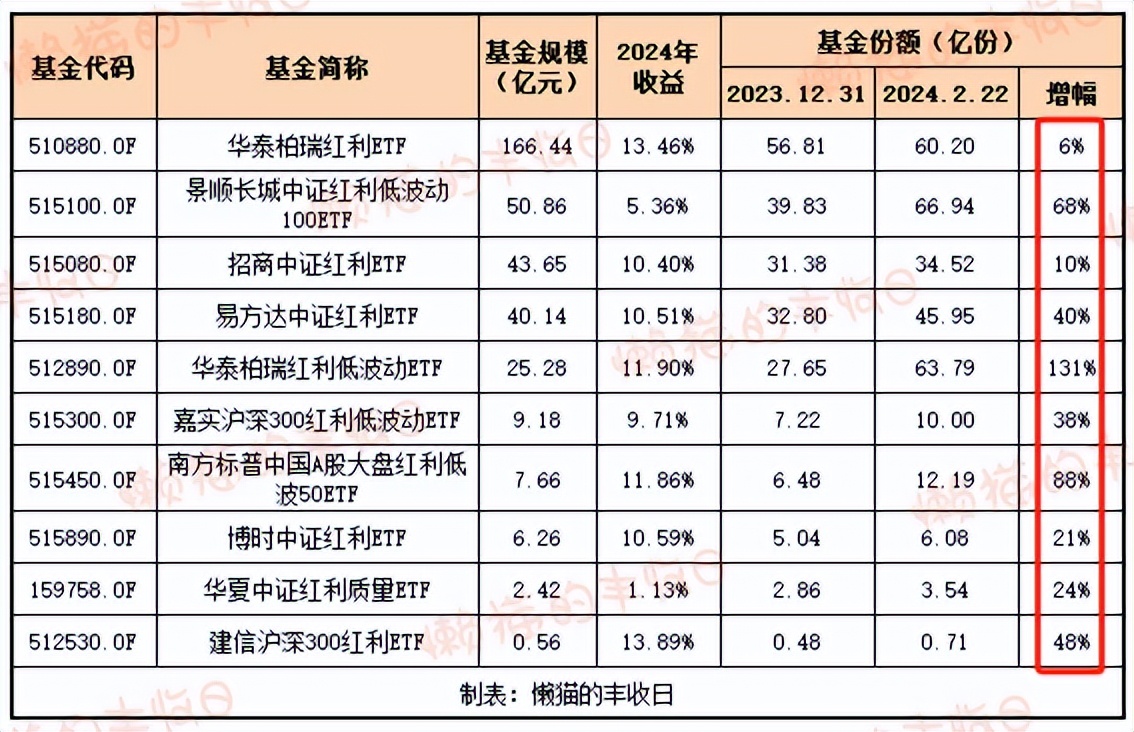

(3)红利ETF份额增长情况

除了规模最大的华泰柏瑞红利ETF(跟踪“上证红利”),其他几只红利ETF份额均大幅增长。

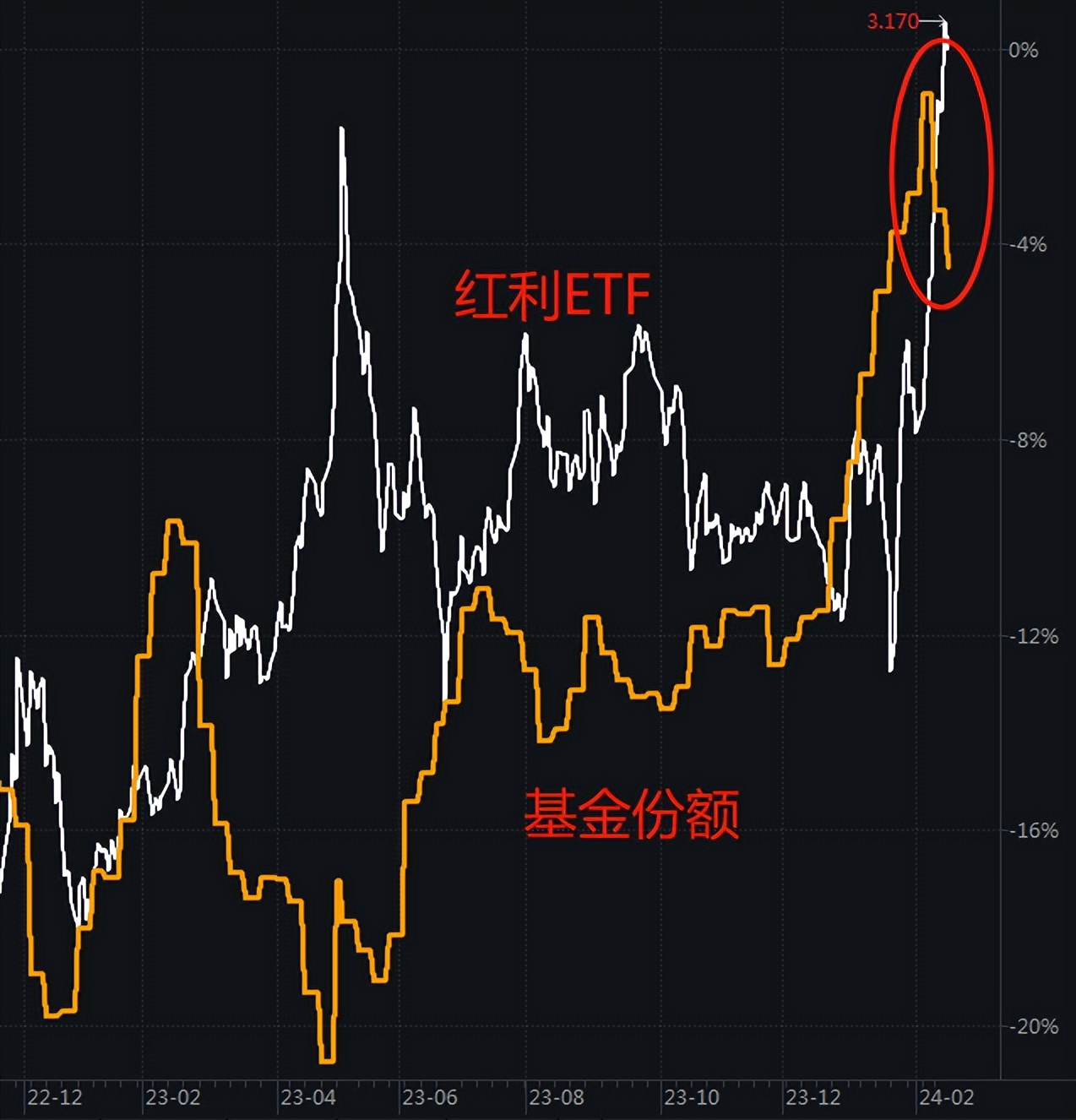

至于华泰柏瑞红利ETF为什么份额增加不明显,

看下详细数据,

其实也增加了不少,但最近被赎回了。

04

总的来说,

1)红利资产确实获得了不少关注,ETF份额大幅增长。

当前,红利行业成交额占比是8.5%,

对标2022年,还有一丢丢距离,当时红利行业成交额占全市场的10%。

对标2017-2018年,还有较远距离,当时红利行业成交额占全市场的13%。

就看怎么看了,一个是“比较拥挤”,另一个是“有点拥挤”。

2)还有就是注意短期回调风险,

回顾2019年以来的经验,

“0.38%”,是中证红利换手率的一个顶部,换手率的顶部通常也对应着行情的顶部。

当前,中证红利的换手率是“0.35%”,红利指数在连续大涨后离阶段性顶部可能不远了,注意可能存在的短期回调。

3)估值方面,不管是PE,还是股息率,求稳的话,红利指数都还有吸引力。

4)另外,关于“这次不一样”、“这次没啥不一样”的争论。

说实话,没一个准确的答案。

但看数据的话,这次红利相对全A的跑赢幅度,还有持续时间,都超出了过往几次。

虽然红利不是YYDS,但这估值,这表现,忍不住让人对它有几分期待,只希望最后不会像核心资产、量化那样一地鸡毛...

免责声明:文章内容仅供参考,不构成投资建议

$红利ETF(SZ159708)$$红利低波ETF(SZ159525)$$中泰星元灵活配置混合A(OTCFUND|006567)$

本文作者可以追加内容哦 !