八连阳之后,A股又在3000点的“天险”之前退缩了。

市场的暂时歇脚,不禁让很多小伙伴心生疑虑:

这波反弹还能继续红吗?

此时的A股,是否还值得加仓?

图片来源:网络

01

A股“捡便宜”的机会还在

龙年的开门红,让市场士气大振。

ETF成为了这波行情的赢家,全市场210只规模指数ETF全部录得上涨。

其中创业板200ETF华夏(159573)涨幅高达27.69%,成为这波反弹中表现最好的规模指数ETF。(数据来源:Wind,统计区间20240206~20240223)

华夏创业板中盘200ETF联接基金(A类:020837,C类:020838)则于2月26日起公开发售,方便场外投资者参与。

那么,当前A股是否还值得投资呢?

芒格说,如果迎面走来一个胖子,你不需要知道他的体重,也能确定那就是个胖子,他就是个真胖子。

A股的这波行情也是如此。

从横向对比来看,2023年全球主要股市都在上涨,日本股市走牛,标普500创出历史新高,而A股则经历了大幅调整的一年,与全球市场相比,已经处于估值洼地。

截至2024/02/22,上证指数PE为12.81倍,标普500指数PE为25.91倍;纳斯达克PE为40.75倍,而被寄予“中国版纳斯达克”厚望的创业板指PE仅为25.86倍,A股的性价比优势已经“肉眼可见”。

如果与历史对比,A股也仍然处于历史上的低估值区间,主要宽基指数估值历史分位均在较低水平。

上证指数的估值低于历史上近70%的时间,沪深300低于历史上88%的时间,而创业板更是比历史上98%的时间都要便宜!

也就是说,尽管这波反弹A股涨得不错,八连阳也好,收复3000点也罢,但A股整体仍然处于低估的状态,对于想要布局A股的资金来说,从中长周期的维度来看,当前仍然存在“捡便宜”的机会。

02

如何布局超跌反弹?

那么,当前这波反弹处于哪个阶段?

龙年的第一波集结号,是AI吹响的。

Sora的横空出世,给AI产业链注入了全新的梦想,基本面预期出现颠覆性变化,直接引爆了A股的AI行情。

另外,春节电影票房创出历史新高,很多消费品类的销售也频频传出捷报,春节消费概念也刺激了相关板块形成反弹。

但反弹能否持续,还需要进一步基本面预期的变化。

广发证券在最新的策略报告中提出了两个观察方向:

要么是经济基本面预期变化:包括两会工作报告的政策,或者3月地产高频销售数据。

要么是产业基本面预期变化:包括但不限于围绕氢能源、Ai、卫星的政策和产业进展。

广发证券复盘A股历史上6次中等级别的反弹之后指出,

按照历史规律,本轮超跌反弹始于2024年2月5日,理论上本轮超跌反弹仍然可持续,有可能持续到今年4~6月前后。

这也刚好契合A股春季躁动的行情时间点。

那么,在超跌反弹的行情当中,怎么操作胜率更高呢?

最近这波反弹中,身边有不少朋友都在吐槽,指数涨了,但自己的账户却没涨多少,这是怎么回事?

其实,这就是我们常听到的,“赚指数不赚钱”的阶段,市场从底部超跌反弹的阶段往往都会出现这种情况,要把握这个阶段的机会,指数投资的胜率更高。

广发证券在复盘历史表现后也指出,

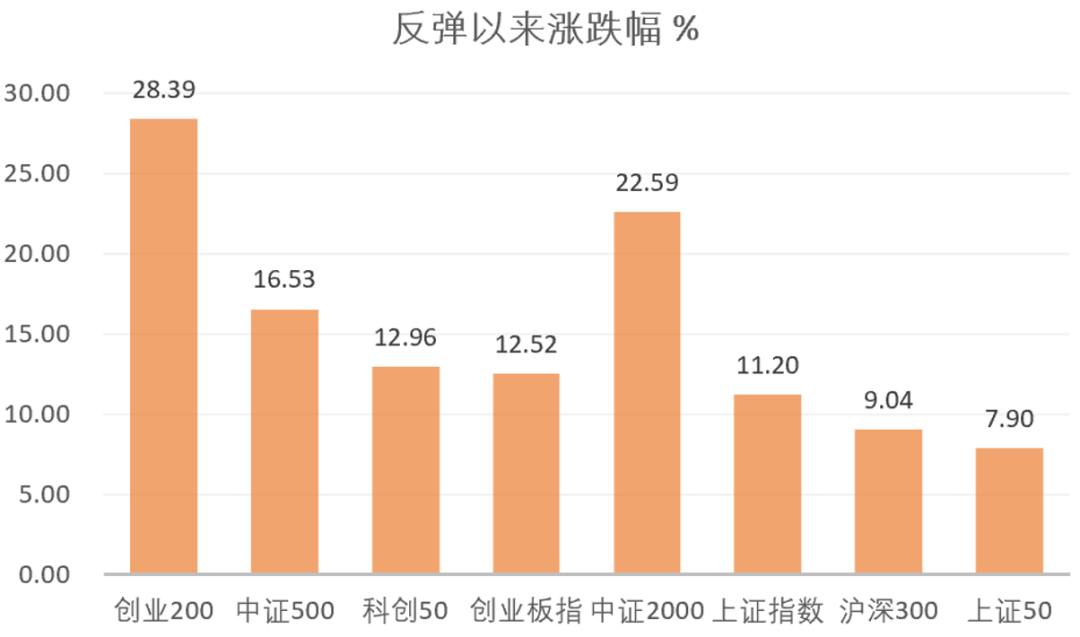

在历次超跌反弹阶段,主要指数和风格均录得正收益,配置层面属于高胜率窗口期。其中,成长板块估值弹性最大(成长风格指数、创业板指),中小成长宽基的区间涨幅和胜率均更高(中证1000、创业板指)。

数据来源:Wind,财商侠客行,统计区间2024/02/06~2024/02/23

从这波反弹以来的情况看也是如此,主要宽基指数当中,涨幅第一名是成长宽基的新代表——创业200,该指数自2月6日以来已经上涨超过28%,远远超过上证指数(11%)和沪深300(9%),成为这波春季躁动行情的反弹先锋。

Wind数据统计显示,在A股上市交易的210只规模指数ETF中,创业板200ETF华夏(159573)以27.69%的涨幅位居涨幅榜第一,成为这波反弹中表现最好的规模指数ETF。(数据来源:Wind,统计区间20240206~20240223)

华夏基金还于日前推出了华夏创业板中盘200ETF联接基金(A类:020837,C类:020838),将于2月26日起公开发售,这样一来,除了通过ETF参与,场外投资者还可以通过基金交易软件直接买入,甚至在以后还可以将其加入定投的行列。

03

创业200为何如此抢眼?

看了上面的数据,大家肯定也发现了,同样是创业板的指数,但在这波反弹中,创业200指数的弹性明显比创业板指更强,这又是为什么呢?

其实,创业200还是一只相当年轻的指数。

该指数在去年11月15日才发布,是创业板第一只中小盘风格指数,跟踪该指数的创业板200ETF华夏(159573)也是12月15日才成立,创业200在这次反弹中的犀利表现,可以称为指数的上市首秀。

数据来源:Wind,财商侠客行,统计区间2012/06/29~2024/02/23

而指数的长期表现也是相当优秀的。

从创业200的基日(2012/06/29)算起,过去十年多的时间里,指数累计回报率达到176%,远超同期沪深300(44%)和上证指数(37%),甚至跟自家的“老大哥”创业板指数(147%)比起来也毫不逊色。

我们此前就写过一篇文章(都说“老二比猴精”,创业200指原来藏着这些惊喜!),将创业200比作创业板指数家庭中的“老二”,特点是成长更快、弹性更佳、科技风更浓,在这一轮反弹行情中,创业200的这些特质也表现得淋漓尽致。

随着反弹的持续,创业200是否仍然值得期待呢?

来看看它与反弹更契合的三个基因。

创业板的“牛市旗手”基因

对于很多老股民来说,A股历史上两轮创业板超级行情都是记忆中激情燃烧的岁月。

创业板“十年一剑”,在2009年10月才开板,创业板指数则是到2010年6月才形成。但由于一开始的高估值,创业板指经历了长达两年的大幅调整,在2012年年2月4日,创业板指跌到585点,近乎腰斩,估值则萎缩超过60%。

创业板第一次历史大底形成。

之后,在2012年年底到2015年的大牛市中,创业板扛起了牛市的大旗,大涨5倍,一路涨到了4038点。

2018年底,创业板又成为那个“肉眼可见的胖子”,指数跌了70%,估值极致压缩,比2012年的时候还要便宜。

反弹也在春节后第一个交易接踵而至,在2018年年底到2021年的这波行情中,创业板指仍然不负牛市旗手的称号,指数最大涨幅接近180%。

如今,创业板再度面临第三轮大底,指数腰斩,估值更是低于历史上99%的时间,从中长期的维度来看,无论创业板还会不会成为下一个“牛市旗手”,当前都已经进入了高胜率的布局阶段。

中小盘风格的成长基因

创业200作为创业板指数家庭中的“老二”,最大的特点就是中小盘风格。

指数编制上,创业200是选取剔除创业板指后市值最大的200只股票作为样本,主要覆盖创业板市场中的中等市值标的,和创业板指形成了市值规模的互补,一个是代表“基石”的老大指数,一个则是代表中小盘成长风的老二指数。

截至2024/02/23,创业200成分股市值平均值为87.87亿元,成分股市值中位数为77.35亿元,市值在100亿元以下的成分股就达到141只,占比高达70.5%。

高AI含量的科技基因

创业板在2013~2015年,2019~2021年两段行情中都充当了“牛市旗手”的角色,但实际上,这两个时期,创业板的权重股是截然不同的,一个时期偏重移动互联网,另一个时期则是靠新能源和CXO打天下。

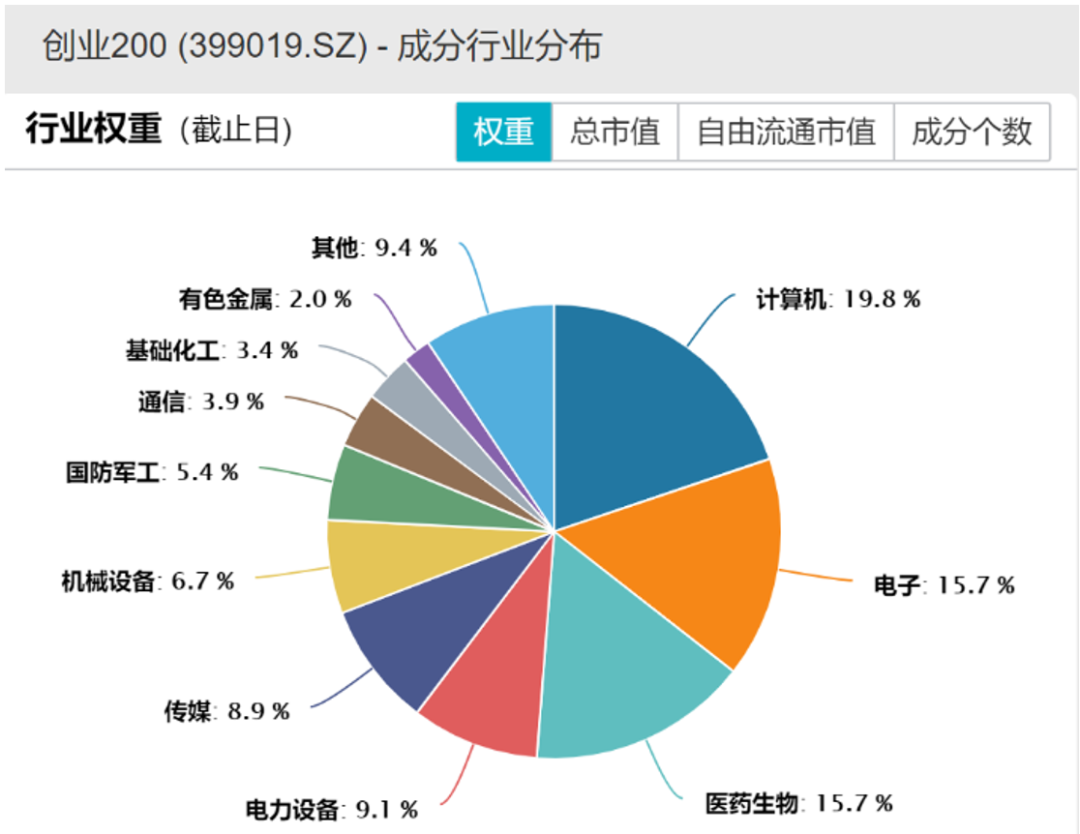

在当前这波科技股行情中,AI大有重写天下格局的气势,而进一步剖析创业200的行业风格,我们会发现,它就是一只高AI含量的科技指数。

数据来源:Wind,截至2024/02/23

根据申万一级行业分类,创业200指数前五大权重行业分别是:计算机(19.8%)、医药生物(15.7%)、电子(15.7%)、电力设备(9.1%)和传媒(8.9%),合计占比64.5%。

将权重行业进一步细分,可以发现,创业200权重占比靠前的二级行业分别为软件开发、IT服务II、医疗器械、化学制药和游戏Ⅱ,新经济特征显著,“科技风”突出。

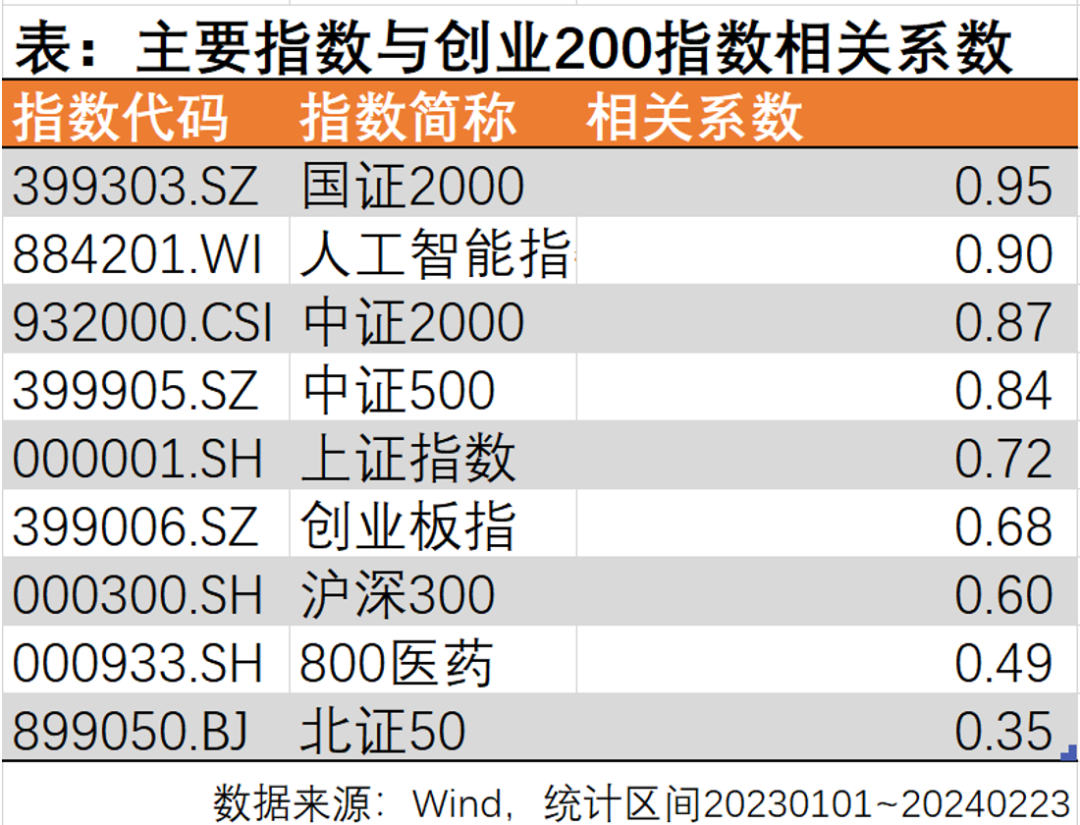

如果测一下创业200与市场主要指数的相关系数,则会发现,去年年以来,与创业200相似度最高的指数中,一个是同样代表中小市值风格的国证2000,另一个则是人工智能指数(AI指数),相关系数高达0.9!

中信证券在其最新的研究报告中指出,

“展望2024年,我们判断AI行业仍望继续保持快速发展,并成为短期、中长期全球科技产业发展的核心主线之一”;“立足资本市场的视角,市场对AI行业中长期的产业投资机遇并没有太多分歧”。

而创业200作为高AI含量的科技成长指数,也能充分享受到时代的助力。

04

结语:没有一个熊市不会说再见

广州这几天又有冷空气,“速冻”模式之下,人们一夜之间把短袖又换成了羽绒服。

但无论“倒春寒”来得多么猛烈,我们都不会怀疑,春天已经在悄悄靠近。

市场也是这样。

冬去春来,牛熊更迭,周而复始,没有一个熊市不会说再见。这波反弹就像是布谷鸟的第一次报道,可能后续还会有“冷空气”、“倒春寒”,但正如芒格所说,这个胖子不需要上称我们也能确定,想要布局A股,当前就是胜率较高的阶段。

如何在反弹的行情中不踏空?除了通过ETF把握市场贝塔,场外投资者还可以关注华夏创业板中盘200ETF联接基金(A类:020837,C类:020838)等投资工具。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

$创业板200ETF华夏(SZ159573)$$华夏创业板中盘200ETF发起式联接A(OTCFUND|020837)$$华夏创业板中盘200ETF发起式联接C(OTCFUND|020838)$#英伟达和OpenAI入局,人形机器人要爆?##李蓓唱空小微盘遭群嘲,对此你怎么看?##受累大金融沪指失守3000点,如何应对?#

本文作者可以追加内容哦 !