众所周知,近三年来的A股市场对基金投资特别是主动基金的投资并不太友好,我认为这其中最重要的一个原因就是在这段持续时间较长的震荡结构市或者下跌市中,对于绝大多数以追求相对收益为目标的基金而言,其往往因为回撤和波动较大而使得投资者要么“放弃而割肉卖出”,要么“坚守而深度被套”,两者的投资体验都不是很好,以至于最终的投资效果就不会很好。

也正因为如此,市场中那些以绝对收益为优先、兼顾相对收益、主动管理波动和回撤的基金品种就显得极为稀缺。

而国投瑞银瑞利$国投瑞银瑞利混合(LOF)A(OTCFUND|161222)$就是这样的稀缺品种。

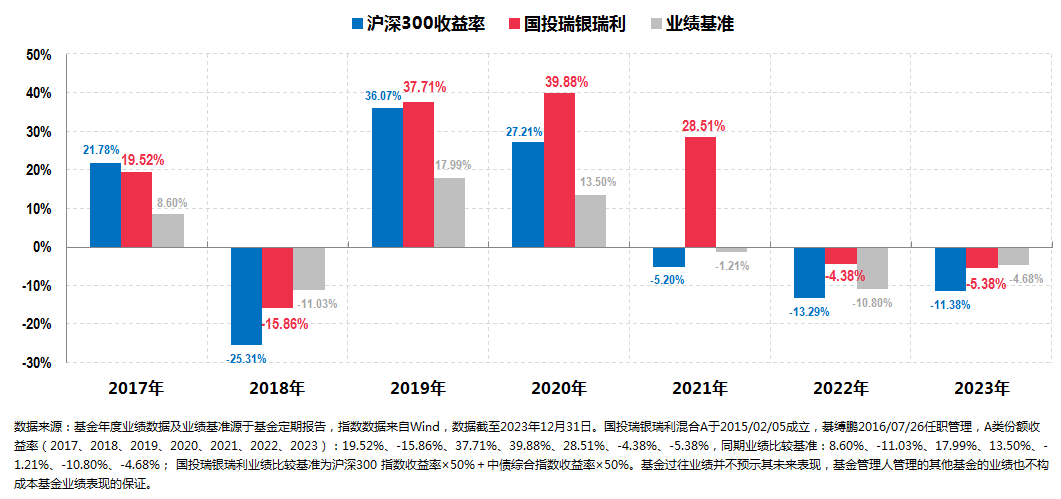

我们先来简单看个国投瑞银瑞利的年度收益率情况:

上图列示的年度收益率情况在某种程度上与“股神”巴菲特的年度收益率情况有异曲同工之妙:

一方面,尽管在市场较为强势的情况下基金并没有取得特别高的那种收益率,但基本也能跟上市场或者略超过市场的收益;

而更为重要的另一方面在于,在市场较为弱势的情况下,基金能够有效地控制波动和回撤在一个合理的区间,同期尽管录得负收益,但其跌幅要远小于市场。

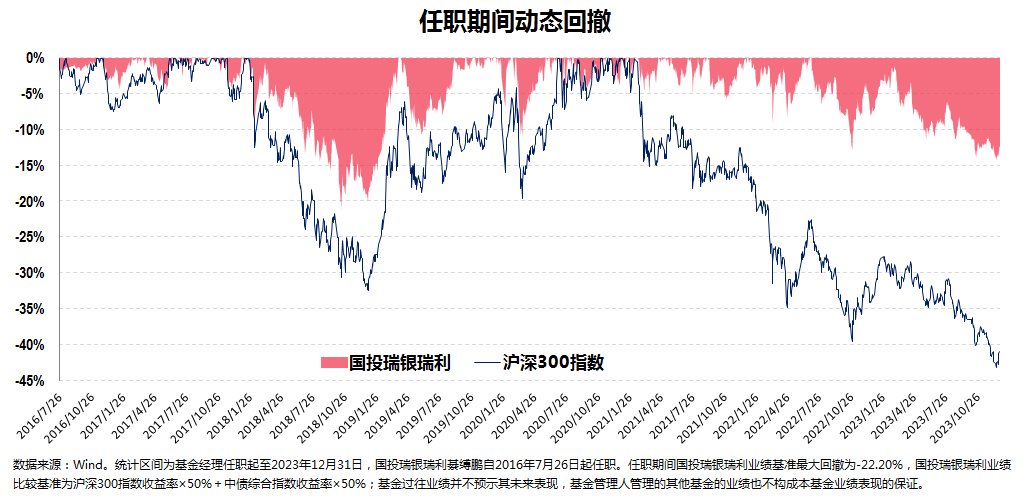

这一点从基金的动态回撤情况图中就可见一斑:

以大家感触较深的近三年为例(2021-2023年),wind数据显示,期间沪深300指数的最大回撤超过40%(具体为-43.22%),而期间国投瑞银瑞利A的最大回撤不超过15%(仅为-14.25%,同期业绩基准为-22.20%),充分体现出基金优秀的回撤控制能力。

也正是得益于此,基金定期报告显示,国投瑞银瑞利A近三年(2021-2023年)的年度收益分别为28.51%、-4.38%、-5.38%,尽管其中的2022年和2023年基金也都录得了负收益,但我相信有过近三年偏股主动基金投资经历的小伙伴一定都能体会到这组收益的含金量。

事实上就主动偏股基金而言,所谓的“绝对收益优先”并不是说每年都要取得绝对正收益(这一点我认为在波动较大的A股市场几乎是不可能完成的任务),而是说在市场弱势的时候则要控制回撤尽可能地少跌,同时在市场强势的时候能跟上市场(兼顾相对收益)。

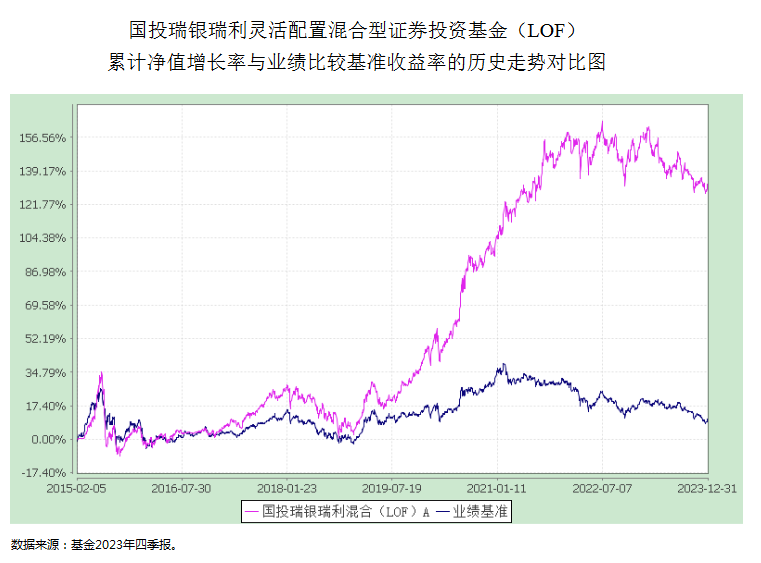

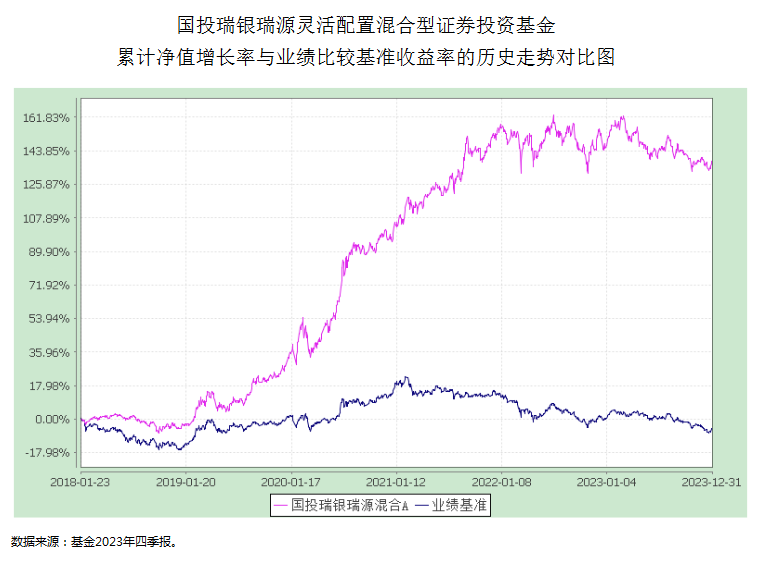

如下图所示,这样的基金产品长期的累计净值增长率会非常可观:

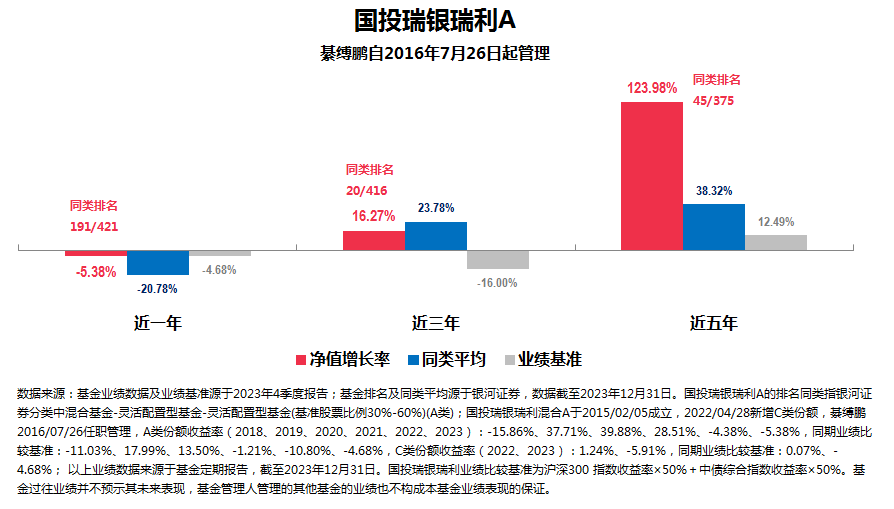

不仅如此,其在与同类产品的分阶段对比中也是毫不逊色:

截至2023年12月31日,其相对较为长期的近三年和近五年不仅都录得正收益,且同类排名均较为靠前。

我认为这样的基金或许才是我们真正需要找寻的基金,同时也可能是适合大多数基金投资者长期持有的基金产品。

类似的还有国投瑞银瑞源$国投瑞银瑞源灵活配置混合A(OTCFUND|121010)$。

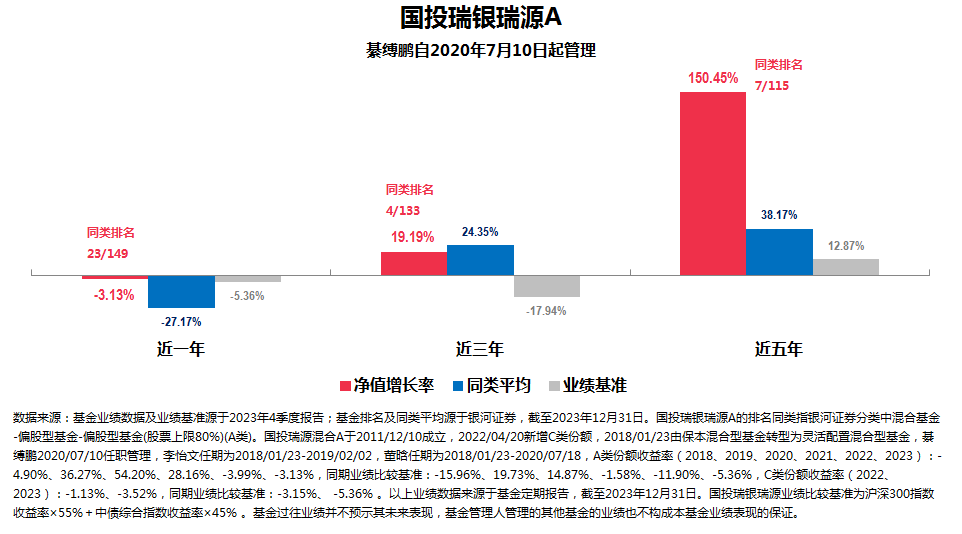

一方面其长期的累计净值增长率同样较为可观:

另一方面其与同类产品的分阶段对比同样毫不逊色:

上述这两只产品除了多阶段业绩亮眼之外,还有个共同点就是均为綦缚鹏管理时间较长的产品。

所以这里我们有必要简单介绍一下基金经理綦缚鹏。

从工作履历来看,綦缚鹏,硕士研究生,东北财经大学工商管理硕士,2003年进入证券行业,曾任华林证券研究员、中国建银投资证券高级研究员、泰信基金高级研究员、基金经理助理。2009年4月加入国投瑞银基金,曾任策略分析师。2010年4月开始担任基金经理,有21年以上的证券从业经验和13年以上的公募基金管理经验。

现任国投瑞银基金投资部副总监,以及国投瑞银瑞利、国投瑞银瑞源、国投瑞银远见成长、国投瑞银行业睿选、国投瑞银比较优势、国投瑞银优化增强等多只基金的基金经理。

从投资目标上来看,綦缚鹏的投资有三个核心目标,分别是绝对收益优先,兼顾相对收益,主动管理波动与回撤。

从投资理念上来看,綦缚鹏追求高性价比的投资,希望赚两部分的钱:一是公司盈利增长带来的市值增长,这是盈利的基础;二是二级市场波动带来的市值变化,这是机会更是风险。

从投资风格的角度来看,我认为綦缚鹏的投资风格首先属于中观配置风格,最终在组合层面则体现为相对偏价值的风格。

作为一位拥有13年以上投资管理经验,并且经历了市场多轮牛熊转换的老将,綦缚鹏早已形成了自己鲜明的投资风格和成熟的投资体系,其组合构建逻辑自上而下和自下而上结合,并且会综合考虑行业长短周期与估值。

具体而言(以国投瑞银瑞利为例):

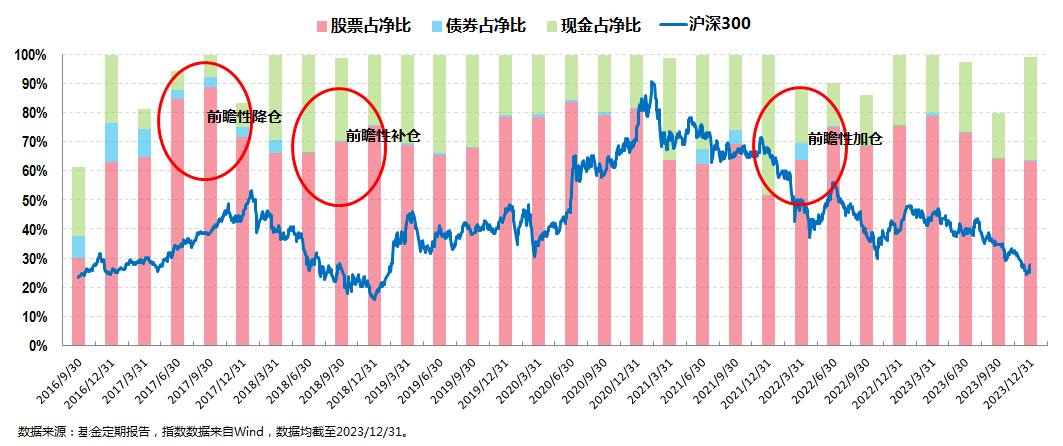

在仓位层面,策略分析师出身的他通过结合流动性、企业盈利和宏观政策变化等三个维度综合考虑市场的风险状况,并以此为基础确定组合整体的仓位水平,是全市场少有的会做仓位择时,且还能通过仓位择时取得超额收益的基金经理。

国投瑞银瑞利本身是一只灵活配置型基金,基金合同规定其权益仓位占基金资产的比例为0%-95%,这也给了策略研究出身的綦缚鹏比较灵活的仓位调整空间。

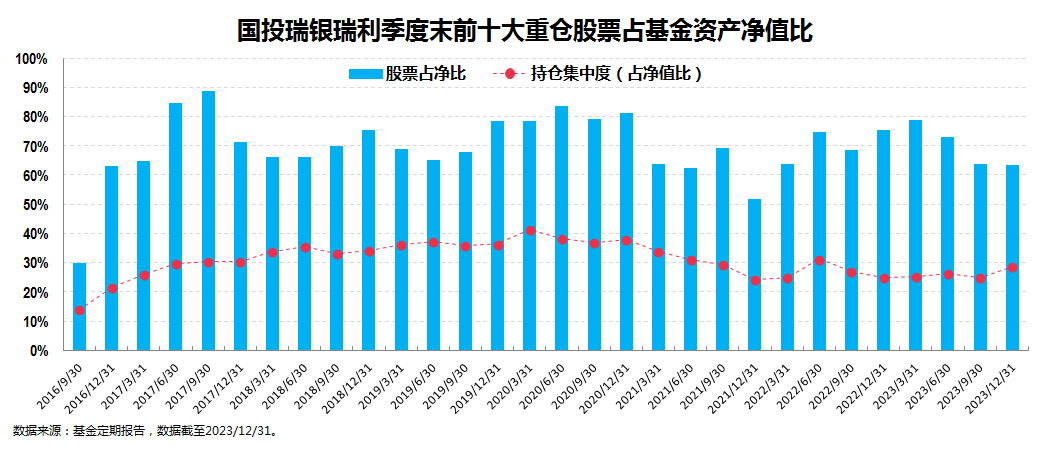

基于上图中基金季报披露的股票仓位,组合多次在市场出现极端变化时,通过前瞻性的仓位调整来避免净值的大幅波动。

比如在几乎全年下跌的2018年之前,基金定期报告显示组合提前降低了仓位,从2017年Q3接近90%的仓位降到2017Q4的70%左右,并在2018Q1进一步降低到不到7成的仓位,这也使得组合在2018年的跌幅较小;2018年末的前瞻性补仓就不细说了。

再比如2021年末到2022年初的两次仓位,一次是2021Q4的前瞻性减仓,使得组合在2022年一季度“仅”跌-2.17%;另一次则是2022Q1的前瞻性加仓,使得组合在2022年二季度上涨3.57%,最终甚至在2022年的上半年末创出净值新高。

在行业层面,綦缚鹏首先对行业的选择没有明显偏好,其次他善于把握行业的左侧机会,他会通过综合考虑行业的长期前景、短周期景气度和估值,并结合市场的风险偏好,进行行业选择和行业权重的分配。

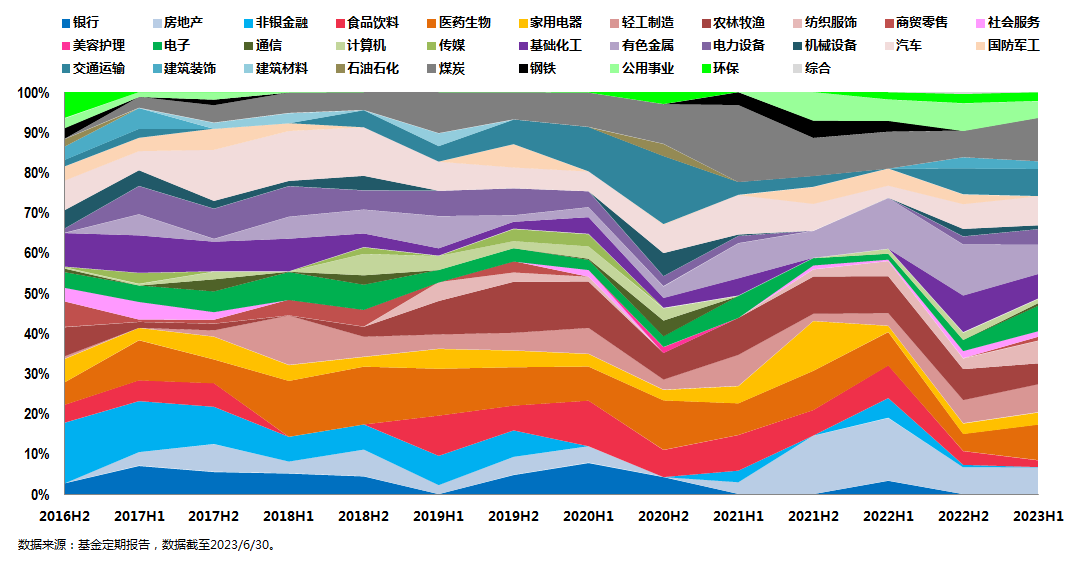

从上面组合的历史行业配置图中我们可以看出:

首先,綦缚鹏不会重压单一行业,单一行业的配置则不会超过20%,但在行业权重上会把50%左右的仓位相对集中于4-5个行业,另外50%的仓位则会适度分散到其他10-12个行业。

这样,组合会覆盖15-18个行业,总体配置较为分散和均衡。

其次,虽然綦缚鹏对行业本身没有偏好,但从历史持仓来看,大消费(包含医药生物)和大周期两大板块占据了组合配置的核心,两者占比之和长期超过6成以上仓位。

具体而言,医药生物、汽车和食品饮料等行业在历史的行业配置中扮演着重要角色,近几年则是煤炭、有色、公用事业、钢铁等周期股配置较多。

当然,作为一位擅长自上而下做中观行业配置的基金经理,上面对于綦缚鹏的描述更多只是浮于表面,我认为他真正的厉害之处在于对持仓结构的动态平衡和前瞻性调整。

这里我举一个例子大家就明白了。

大家可以对照看下其中的2021H1和2021H2两期,组合在行业结构上的调整极为明显。

我们只看个最终结果就行:

比如明显加仓的煤炭板块正是2022年唯一取得正收益的板块;而其他加仓或者保留的农林牧渔、建筑装饰、交通运输、有色金属、公用事业等偏周期的板块均是2022年收益排名靠前的板块。

也就是说,除了仓位的前瞻性调整之外,行业结构的前瞻性调整同样也是组合表现优秀的重要原因,这个专业的说法叫做组合在行业层面有超额收益。

在个股层面,綦缚鹏会在行业配置权重约束下进行行业内公司比较,兼顾景气度和估值,力争以合理价格买入龙头公司,个股选择不区分风格,核心标准是寻找价值底线和性价比。

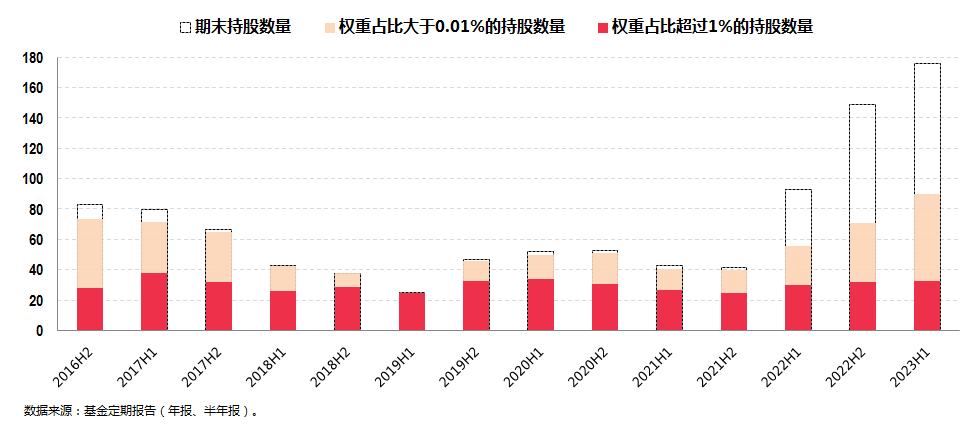

具体来看,在行业配置相对分散和均衡的基础上,组合在个股上也较为分散,持仓集中度较低:

从上图中可以看出,组合的持仓集中度长期维持在较低水准,其历史平均持仓集中度在30%左右。最新的2023年四季报显示,其持仓集中度为28.83%。

虽然组合的个股较为分散,但其核心持股(权重占比超过1%,下同)则是比较稳定的,长期都维持在30只左右。最近一期的2023年半年报显示其核心持股为33只。

这里整体还值得强调的一点是,綦缚鹏管理组合的一个核心是性价比,或者更确切一点来说,就是尽量保证组合在有性价比的位置上。

为了达成这个目标,组合在交易策略上就会有各个层面的动态调整:比如在仓位上,既有基于风险和最大回撤评估的事先调整,也有出现预期偏差的事后及时调整;再比如在行业和个股上,组合会通过比较,及时调整权重,确保组合整体保持一个较好的性价比。

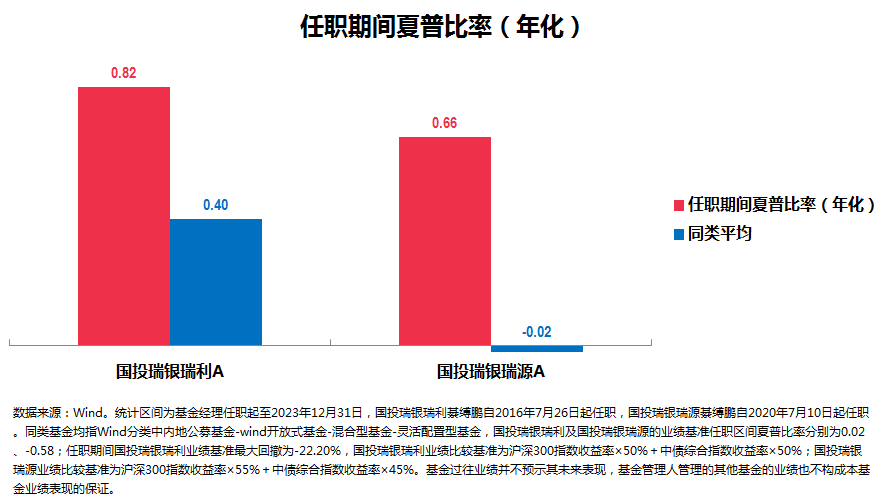

这一点体现在基金产品上就是夏普比率较高:

以上述两只綦缚鹏管理时间较长的产品为例,两者在其任职期间的风险调整后收益(这里以年化夏普比率为例)均较为优秀。

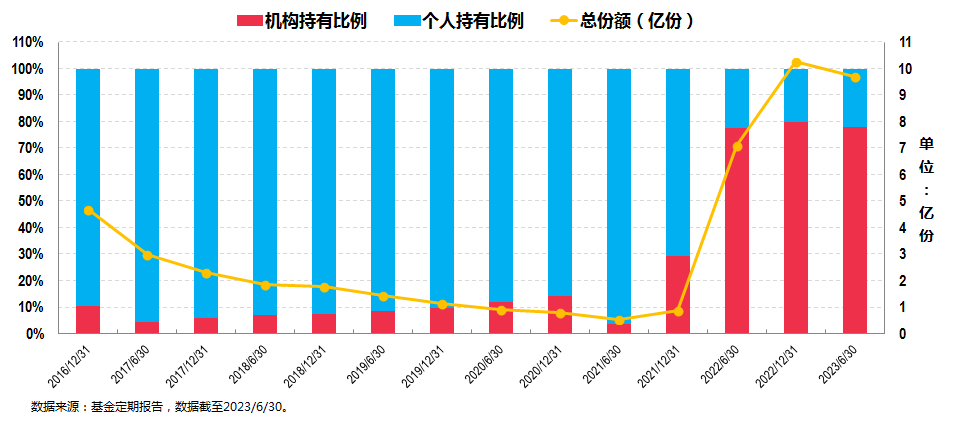

正是因为长期业绩稳健,风险收益比优秀,綦缚鹏管理的产品得到了机构的高度青睐:

上图是国投瑞银瑞利的投资者结构图。

从图中可以看出,2017年以来机构持有份额都保持着一个较为稳定的小比例,2021年末机构持有比例开始大幅上升。最近一期的2023年中报显示其机构持有比例高达77.97%,显示产品已经得到机构投资者的高度认可。

比起机构投资者,我认为綦缚鹏的产品其实更适合普通投资者,这不仅在于其“绝对收益优先,兼顾相对收益,主动管理波动与回撤”的投资目标在全市场少见,而且我们通过上述的分析可以知道其产品攻守兼备、长期业绩并不差,并且特别适合弱市和震荡市。

比如当前的市场就较为适合持有这样的产品:如果后续市场继续保持弱市震荡或者下跌,其管理的产品可以有效控制回撤和波动,能扛跌少跌;而一旦后续市场开始走强,其管理的产品又能跟上市场,充分保留对后市的收益预期。

文章的最后部分,顺便介绍一下他近期正在发行的一只产品——$国投瑞银弘信回报混合(OTCFUND|020669)$。

这只产品将继续秉持上述讲到的他的投资理念和投资策略框架,与国投瑞银瑞利不同的地方在于,这只产品是一只偏股混合型基金,股票仓位为60%-95%;产品可以投资港股(投资于港股通标的股票的比例占股票资产的0%-50%),业绩比较基准为“中证800指数收益率×75%+中证港股通综合指数收益率×5%+中债综合指数收益率×20%”。

讲到这里就差不多可以结束了。

本文作者可以追加内容哦 !