我如果说高端制造业是我国产业结构升级的内在需求和中央政策的推动方向,这一点估计没有人会质疑。

摩根资产的杨景喻说,从未来经济增长的驱动力看,中国在全球制造业中的比较优势从中期维度看不会改变,当前已经具备全球竞争优势的家电、汽车、电子、医药等行业,今后在全球的市场份额还有进一步提升的空间。随着中国制造业逐步进入海外国家,未来可能会诞生一批新的中资“跨国企业”,进而带来国民收入的提升。

我是同意杨景喻的看法的,制造业的出海未来必定是一个比较大的方向,只有这样才能打开市场空间和营收天花板,一些符合产业趋势、业绩优良的企业已经在出海方面做出了一定的业绩,比如石头科技、传音控股(仅作举例,不构成投资建议)等等。

总之,当前国内经济稳中向好,制造业和基建投资保持韧性,出口增速改善,消费在低基数下稳步恢复。结合当前的市场估值,我相对外围市场其实是更看好A股的投资价值。

本文计划分成两部分,首先盘点几只“高端装备”概念基金,接着看一下相关高端装备指数的估值水平,是否低估,投资性价比如何。

一、基金公司持有的高端装备基金

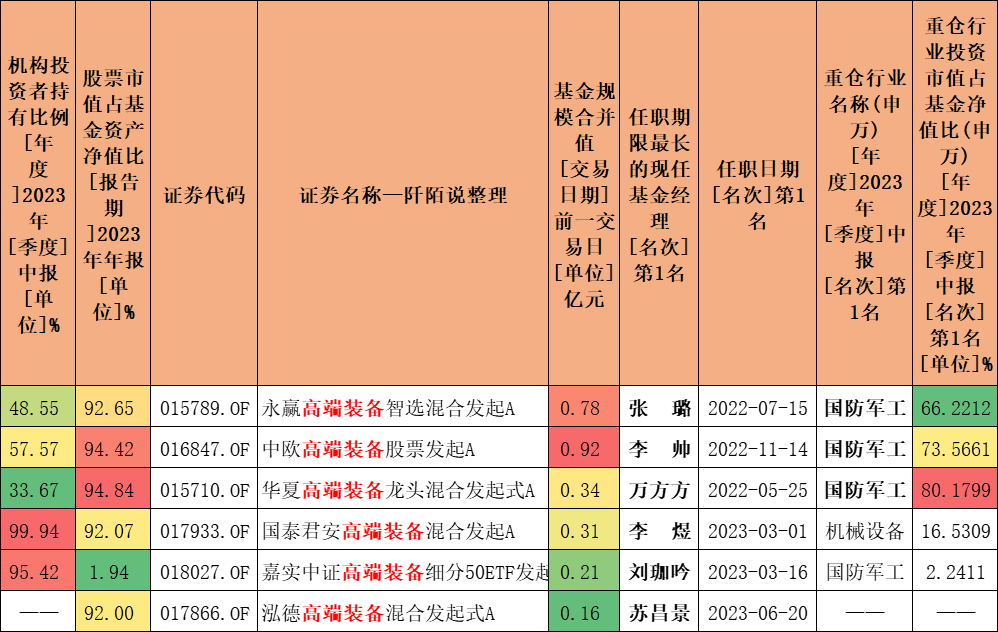

我以“高端装备”为关键词,叠加要求基金公司持有超1000万份进行了筛选,有六只基金被筛选了出来,其中有5只主动型基金,1只被动指数型基金,详见下表。 $永赢高端装备智选混合发起A(OTCFUND|015789)$ #基金投资指南# $中欧高端装备股票发起A(OTCFUND|016847)$ $华夏高端装备龙头混合发起式A(OTCFUND|015710)$

数据来源:东财Choice数据,截至2023年12月31日

仅看上表,从规模合并值、机构占比、基金经理上任时间这几个数据来看,我个人建议关注榜单前三只主动型基金:永赢高端装备智选混合发起A、中欧高端装备股票发起A、华夏高端装备龙头混合发起式A。

这三只基金的三位基金经理都是2022年上任的,2023年的区间回报方面,张璐是-12.66%,李帅为-16.07%,万方方为-17.84%,张璐稍稍占优,不过单年度的业绩能体现的分量不是太重。

下面简单对比找一下异同。

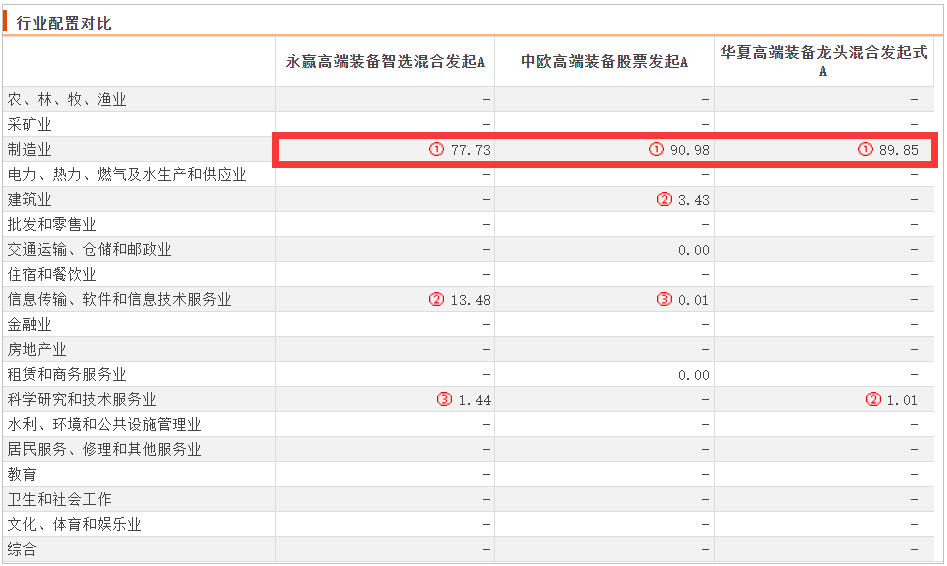

1、从行业配置对比来看。中欧、永赢、华夏这三只基金均聚焦制造业,中欧的行业集中度最高,永赢的行业集中度相对最低。

数据来源:东财Choice数据,截至2023年12月31日,重仓行业展示不构成投资建议

2、第一重仓行业区别。这三只基金的基金经理李帅、张璐、万方方的重仓第一行业均是国防军工,真是“英雄所见略同”?

数据来源:东财Choice数据,截至2023年12月31日,重仓行业展示不构成投资建议

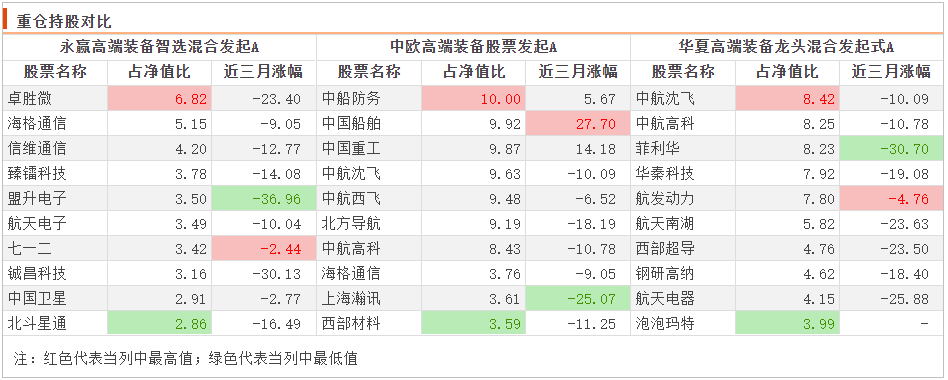

3、重仓股比较。下图是三只基金2023年四季度的重仓股比较,确实“国防军工”含量是比较高的。

数据来源:东财Choice数据,截至2023年12月31日,重仓股展示不构成投资建议

4、2023年四季报看法。

张璐:卫星互联网是高端技术被卡脖子背景下,新基建自主可控的破局点,是数字经济通信底座的最后一公里,是实现星地融合万物互联的关键环节。无论从技术、自主可控,还是经济内循环角度,卫星互联网都将是未来大国博弈的胜负手。

四季度卫星互联网领域表现活跃,中证卫星产业指数(931594)当季度上涨3.8%,但11月下旬以来回调明显。四季度实验星发射稳步推进,全年共发射4批次卫星互联网实验星,已进入常态化运转阶段。

重庆、成都、西安、北京、上海为代表的地方政府推出卫星互联网领域扶持政策,高级别卫星论坛成功召开。上海G60卫星制造工厂完成首颗星建造,未来或将实现年产300颗产能的卫星工厂。

展望2024年,卫星互联网发展或将提速,原因包括以下三点:

一是低轨卫星互联网资源稀缺性,不可再生,国外低轨卫星快速增长倒逼国内卫星互联网加速发展;二是手机、汽车等终端领域对于卫星通讯的巨大需求;三是逐步开启未来6G时代空天地海一体,万物互联的新时代。(资料来源:永赢高端装备智选混合发起A2023年四季报)

李帅:我们认为市场处在低位……军工行业今年经历了较大的预期之外的变动。这个位置,我们对明年的军工板块有一定的信心,一方面是中长期行业成长的确定性,另一方面是今年行业基本面和股价的低基数下明年大概率困境反转。

具体在细分环节上,我们看好主机厂、船舶、航空发动机、远火、信息化等方向。主机厂和航空发动机的确定性相对较高,且受降价影响较小。船舶这种大周期的行业复苏方向和弹性都比较可观,叠加上环保需求,目前各大船厂已经处在满负荷状态,中国造船企业的竞争力也在持续提升,体现在全球订单进一步向中国转移。

从中长期看,我们认为大安全这个主题是具有全球性的、长期的、不可逆的、确定性等特征的主题,军工是这个主题内的核心,现阶段我们看好明年乃至长期的军工板块。(资料来源:中欧高端装备股票发起A2023年四季报)

万方方:基金维持集中的军工产业投资策略,以两年时间维度来看,当前军工行业处在底部确认的阶段,未来半年左右大概率景气反转上行,积极的产业复苏信号来自于中期计划的落地与订单接续,中长期驱动来自于研发驱动的新信号和军工供应链的体系变革带来的效率提升。(资料来源:华夏高端装备龙头混合发起式A2023年四季报)

二、从估值看投资性价比

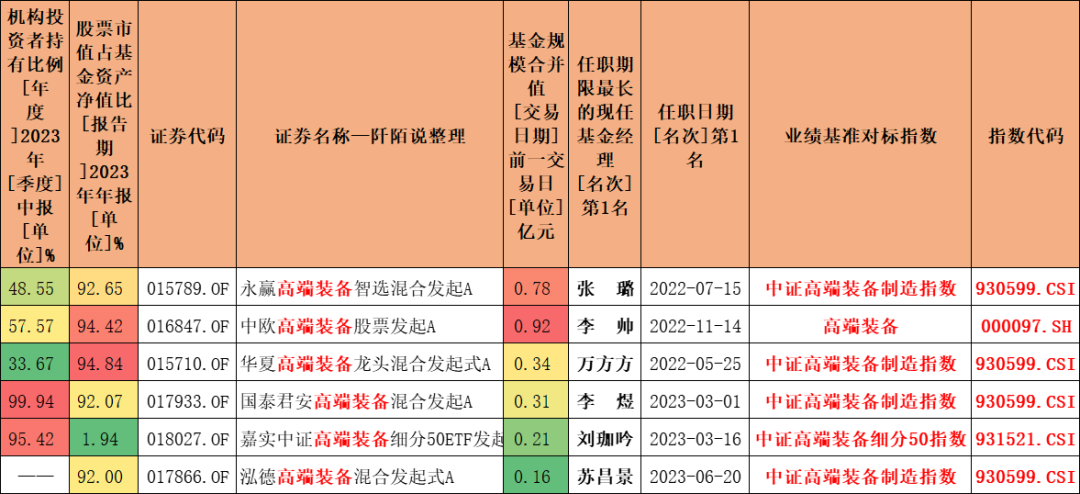

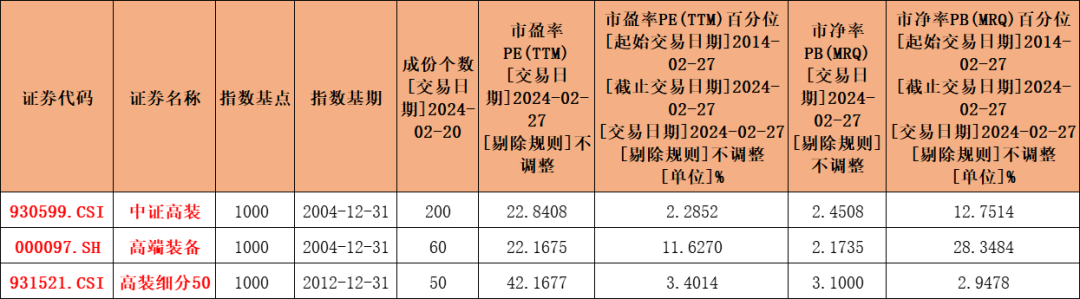

6只基金业绩基准对标了三只指数,分别是中证高端装备制造指数(930599.CSI)、高端装备指数(000097.SH)、中证高端装备细分50指数(931521.CSI)。

数据来源:东财Choice数据,截至2023年12月31日

这三只指数的市盈率、市净率,以及近10年的估值百分位展示如下。

数据来源:东财Choice数据,截至2024年2月27日

以中证高端装备制造指数(930599.CSI)为例,2024年2月27日市盈率估值为22.84倍,处于近10年估值百分位2.28%,市净率2.45倍,处于近10年估值百分位12.75%,可以看到都是处于相对估值低位。

业绩基准对标中证高端装备制造指数(930599.CSI)且规模最大的是张璐的永赢高端装备智选混合发起A,如果看好高端制造,认可基金经理目前看好国防军工的观点,结合当前的估值,可以关注一下这只基金,当然其实这三只基金基本都是可以参与的。

对于估值百分位,我目前是介于20%-25%以内就认为是比较低估的,是机会值,可以考虑上车,定投的话根据估值百分位调整倍数,比如在估值10%以下3倍定投,在估值百分位25%以下2倍定投,在估值百分位50%以下1倍定投……估值50%以上停止定投安心持有,在估值百分位75%以上开始逐步减仓(此处仅是举例,请读者自己设定比例)。

PS.主动型基金看业绩基准对标的指数估值当然是不太准的,毕竟不是被动跟踪指数的产品,所以指数的估值百分位仅是多一个参考角度。另外,市盈率和市净率综合考量,一般来说弱周期行业看市盈率,强周期行业看市净率。

三、写在最后

这六只基金都是基金公司持有超1000万份的基金,且都是发起式基金,其中3只成立于2022年,3只成立于2023年,依照上表顺序单位净值分别是0.6662、0.7843、0.7769、0.8479、0.7572、0.8051(截至2024年2月27日收盘),均小于1.0000,意味着当初基金公司在成立之初买入的份额已经悉数被套,这个时候买入相当于是抄底了基金公司。

需要注意的是,因为这几只基金均是权益类基金,股票仓位、行业集中度相对较高,波动可能是比较大的,所以介入最好结合相关指数的估值位置定投参与,并中长期持有。

值得一提的是,永赢基金张璐在四季报中提到了“低轨卫星互联网资源稀缺性,不可再生,国外低轨卫星快速增长倒逼国内卫星互联网加速发展”。

“稀缺性”三个字令我眼前一亮,翻阅了一些资料,我有两个发现:

一是永赢高端装备智选混合发起A(015789)不仅聚焦的低轨卫星互联网资源稀缺,聚焦卫星互联网板块的基金应该也是唯一的一只。

二是卫星互联网最近有多重利好,产业发展具备较强确定性。

近几天大盘回暖,永赢高端装备智选混合发起A(015789)回弹也很快,2月27日涨超5.58%,近10日反弹超33%,感兴趣的可以关注一下。

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !