一项II期临床数据披露就能让股价拉升超120%,这就是现在站在风口上的减肥药。

据了解,2月27日,Viking Therapeutics(VKTX.US)公布GLP-1R/GIPR双靶点激动剂VK2735治疗肥胖II期临床最新数据,13周治疗最高减重13.1%。

在该利好消息刺激下,Viking股价暴涨,当日最高股价达到90美元,涨幅高达133.89%,最终公司收涨121%,公司市值超过85亿美元。

事实上,对于Viking的暴涨,市场的惊叹过于惊讶,毕竟这是火了一整年的减肥药概念。要知道2023年以来全球减肥药概念大热,在生物制药公司表现普遍惨淡的市场背景下,减肥药加持下的礼来股价都能逆市上涨逾60%,如今不足市值百亿美元的Viking股价翻番并不稀奇。

不过,与其说市场买的是Viking产品的未来,不如说是在赌Viking本身被大厂溢价收购的预期,毕竟现在是各大跨国药企杀入减肥药领域“围猎”司美格鲁肽和替尔泊肽的关键期。

被收购的资本:临床数据比肩第一梯队

虽然目前全球范围内减肥药研发企业及相关产品不断增多,但Viking和其核心产品VK2735一直处在赛道前列。此次Viking披露的II期临床最新数据便是最好的佐证。

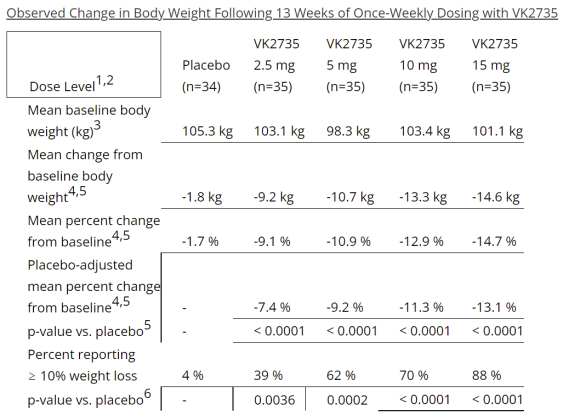

据了解,2月27日,Viking宣布其核心产品GLP-1R/GIPR双重激动剂VK2735的II期VENTURE研究,成功达到了其主要终点和所有次要终点。与安慰剂相比,接受VK2735的患者体重减轻具有统计学意义。

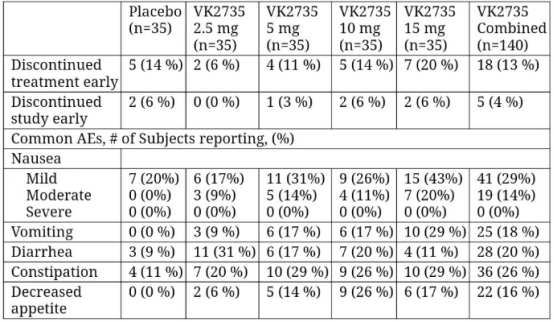

此外,该研究显示VK2735的安全且耐受性良好,大多数治疗紧急不良事件(TEAE)为轻度或中度。

具体来看,根据Viking的数据资料披露,接受每周剂量VK2735的患者在13周后的平均体重有统计学意义上的显著下降,从基线下降14.7%。与安慰剂相比,接受VK2735治疗的患者平均体重也有统计学上的显著降低,降幅高达13.1%。从第一周开始,在整个13周的治疗期间,与基线和安慰剂相比,观察到所有剂量的统计学显著差异。在整个研究过程中,体重的减少是渐进式的,在13周时没有观察到体重减轻的平稳期。

在评估体重减轻至少10%的患者比例的关键次要终点上,与安慰剂相比,所有剂量的VK2735也显示出统计学上的显著差异。VK2735治疗组高达88%的患者体重减轻≥10%,而安慰剂组为4%。

对于减肥药研发至关重要的安全性数据方面,根据Viking披露:VENTURE研究中,与安慰剂相比,VK2735治疗的患者停药率低且平衡良好。整体副作用和其他GLP-1类似,主要是胃肠道反应。

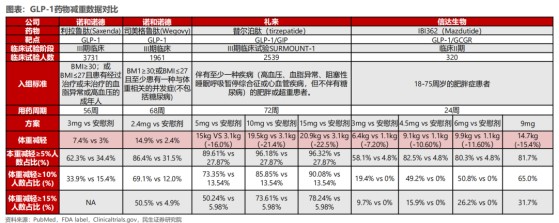

值得一提的是,从有效性数据来看,VK2735此次披露的II期结果足以比肩礼来的同作用机制药物替尔泊肽及诺和诺德的司美格鲁肽的临床数据。

根据替尔泊肽III期SURMOUNT-1试验数据,与安慰剂组(2.4%,2kg)相比,接受15mg替尔泊肽的受试者体重平均减轻了22.5%(相当于24kg)。此外,15mg组有90%的患者体重减轻了至少10%,而安慰剂组为14%。而根据司美格鲁肽的 III 期临床(OASIS 1 试验)结果显示,与基线相较,在 68 周时,司美格鲁肽组患者的平均体重下降 15.1%。

也就是说,如果按15mg的最高剂量粗略对比,VK2735在第13周就达到15%左右的减重比例,而相似剂量的替尔泊肽同期数据也就在10%上下。而VK2735的成绩更是与同剂量司美格鲁肽一年疗程的减肥结果相差无几。

这一临床结果对于一些想搭减肥药“快车”但手上没产品的跨国药企来说,显然有相当大的吸引力,而公司股价暴涨的背后,市场自然赌的也是其未来被溢价收购的预期。

减肥药市场容得下“第三者”?

众所周知,全球减肥药赛道竞争日趋白热化。诺和诺德和礼来这两家明星产品“神仙斗法”正不断拉高投资者对于减肥药市场扩张的预期。

据Evaluate Pharma预计,2023年减肥药的市场规模将在65亿美元左右。预计今年将突破100亿美元,达到116亿美元的水平,并在2028年达到将近300亿美元。

然而此前高盛分析师却表示,在排除糖尿病患者的情况下,2030年大约1500万美国成年人接受减肥药物治疗进行慢性减肥管理。基于此预测,全球抗肥胖症药物的市场规模有望在2023年达到1000亿美元。由此可见,目前不少投资机构对于后续全球减肥药市场的增长表示了相当积极的态度。

但目前来说,即将千亿的减肥药市场,真正“吃肉”还仅是诺和诺德和礼来两家。

以诺和诺德为例,据了解,1月31日,诺和诺德发布2023年业绩,其全年收入2322.61亿丹麦克朗,约合336.81亿美元,同比增长31%。司美格鲁肽系列产品正是诺和诺德财报的关键支柱。

财报显示,2023年全年,其皮下注射制剂Ozempic(用于降糖)实现营收957.18亿丹麦克朗,约合138.79亿美元;口服片剂Rybelsus(用于降糖)销售额达187.50亿丹麦克朗,约合27.19亿美元;而明星产品Wegovy的销售业绩则达到313.43亿丹麦克朗,约合45.44亿美元,同比大增407%。以上三款司美格鲁肽系列产品合计为诺和诺德贡献超过200亿美元营收。

龙头司美格鲁肽如此赚钱自然让不少跨国药企“眼红”,开始争相并购试图在减肥药领域弯道超车,而诺和诺德与礼来也毫不示弱,意图通过并购守城。

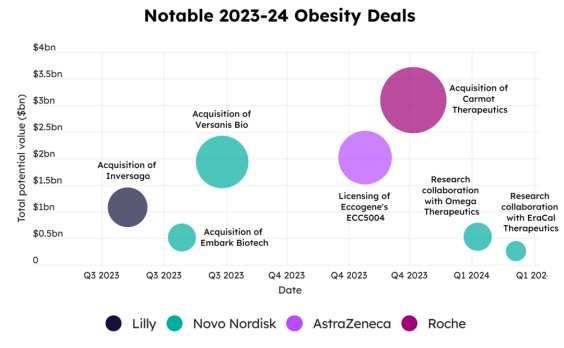

根据Evaluate Pharma最新统计数据,从去年下半年到今年第一季度,涉及减肥药资产或者企业收购的交易项目主要由诺和诺德、礼来、阿斯利康和罗氏主导。

其中包括礼来10.8亿美元对价收购Inversago,诺和诺德29.8亿美元收购三家企业,以及其花费2.6亿美元与EraCal展开的技术合作。另外,阿斯利康耗资20.1亿美元收购Eccogene的减肥药资产ECC5004而罗氏则通过并购Carmot Therapeutics跻身减肥药赛道。

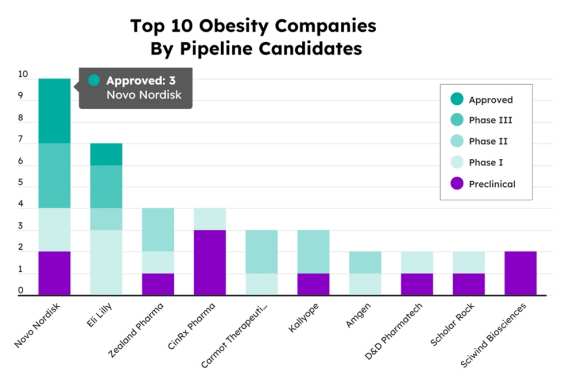

但除了以上几家企业,据北美临床试验注册中心数据追踪,目前全球共有72条肥胖药物管线,其中包括17条临床前管线、23条临床I期管线及19条临床II期管线。并且除了目前已有的获批减重适应症的4款药物外,其余在研品种预计在2024年可完成全部申报文件的提交。

一方面是巨头相继杀入赛道,另一方面则是龙头开始扩充产能。2月5日,诺和诺德宣布,大股东诺和控股将以115亿美元全现金交易收购美国制药公司康泰伦特(Catalent),加上承担的债务,这笔收购案的总价达到165亿美元。这次收购让诺和诺德获得康泰伦特旗下的三个灌装工厂,这将有助于提高包括GLP-1减肥药Wegovy在内的产能。

减肥药赛道竞争白热化,无疑会更加刺激后续梯队的跨国药企。根据Evaluate Pharma统计,目前第二梯队药企与诺和诺德和礼来手中的减肥药资产数量存在断崖式差距,这或许会逼迫后来者加速并购步伐。如今Viking的临床数据出炉,市场也给出了积极预期,就看哪家大厂有决心在减肥药赛道与两家龙头搏一搏了。

本文作者可以追加内容哦 !