初春时节,天气乍暖还寒,资本市场也是如此。沪指自节前从2600多点一路反攻到3000点附近后,波动明显增大。债市方面,整体向好态势不变,但伴随10年期国债收益率屡创新低后,也开始遇到瓶颈。在此背景下,以债筑底、股增强的固收增强策略基金——中加聚庆定开混合2月26日-3月8日如约开放申购,帮助大家更好把握股债等多资产领域机会。

作为中加基金旗下绩优固收增强策略产品,中加聚庆定开混合自2020年5月22日成立以来,不但超额收益显著,且投资性价比还非常高。

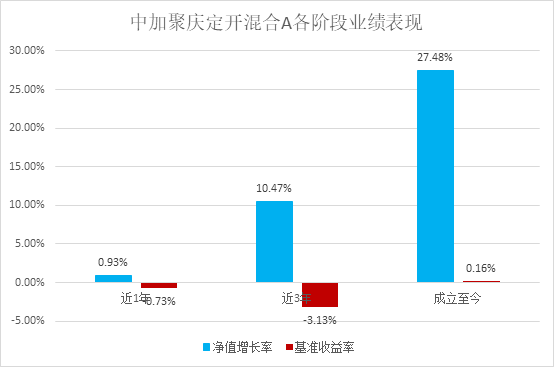

成立至今,中加聚庆定开混合A累计回报27.48%,超越基准27.32个百分点;近1年、3年净值增长0.93%、10.47%,分别超基准1.6、13.6个百分点;近三年夏普比率、卡玛比率分别优于94%、83%同类(基金业绩及基准来自产品定期报告,截至20231231;夏普比率、卡玛比率来自天相投顾,截至20240227,同类为混合型-偏债)。

$中加聚庆六个月定开混合A(OTCFUND|009164)$ $中加聚庆六个月定开混合C(OTCFUND|009165)$目前由“绝对收益专家”、中加基金绝对收益部负责人邹天培管理。其作为证券从业12年之久的投资老将,无论学习经历,还是职业履历都非常靓丽,拥有北京大学法学学士、经济学学士,北京大学管理学硕士,香港大学金融学硕士多个学位,先后任职于嘉实基金、山东省国际信托,管理过专户、年金、养老金等多种绝对收益目标产品,投资业绩也是可圈可点。

在最近一场直播中,邹天培详细分享了他的绝对收益投资方法论,以及最新的市场观点,我们特意整理了其中的精华部分,供大家参考。

Q:您的整体投资框架是怎样的?

邹天培:因为长期运作一些绝对收益目标的专户和年金养老金产品,我的投资框架整体比较关注绝对收益目标,即追求在好的市场条件下多产生收益,相对弱的市场环境下少发生或者不发生本金损失,这样长期能够有比较好的复利效果,投资者的体验也会比较好。

一方面,我会利用自上而下对于宏观经济周期的观察去指导大类资产配置,就是所谓的“不食不时,顺时而食”,根据经济周期的走向调整股债资产配置和细分资产类别的配比。

另一方面,为了实现绝对收益,我倾向于运用多策略的框架去做股债混合型的产品,以降低非系统性风险。在投资中,我会有意做一些安排,包括利用股债资产的低相关性,对冲一部分组合波动,以及利用多种选股策略去选择股票和可转债个券,降低权益资产之间的相关性等。

Q:在多年投资管理中,您积累了哪些经验和优势?

邹天培:我的投资生涯从债券投资开始,形成一套比较完整的宏观经济运行逻辑的框架。所以我比较喜欢从宏观策略层面考虑股债的配比,仓位等等,避免出现股债策略分割缺乏配合的问题,也能提高资金使用效率。

在股票和转债资产方面,我的研究框架让我不会执着于某个行业和公司情况,深入挖掘细节,而是更倾向于从行业比较和发展逻辑角度做股票选择。

债券投资方面,我有多年信用研究经验,因此对于自己投资的信用债资产有比较强的把握,尤其是在控制信用风险方面,不踩雷对绝对收益产品是十分重要的。

Q:对于股票多策略投资方面,您都有哪些成熟的选股策略?

邹天培:公司治理优秀,商业模式清晰,处于正常竞争行业中的公司一般来说盈利的可持续性都不错,更值得信任和长期投资。总的来看,我在选股上有比较深的价值烙印,更偏好以下几个方向:

一是很多成熟经济体的市场都培育了很多长期分红和回购的长牛股票,这类公司可能处于行业周期的成熟阶段,它们一般也都符合前面说的商业模式清晰,盈利稳定的特征,再加上分红和回购股份也有利于股价稳定,对绝对收益投资者来说是比较好的策略。我们的监管机构和交易所其实也一直在鼓励和引导上市公司做分红和回购,这是一个长期方向。

第二,从长期资本回报率角度出发去寻找好的公司,在研究其盈利来源,行业生命周期,竞争格局的基础上,了解其资本回报率的可持续性,如果能在市场估值较低的位置拿到这类股票,其实是能对持有期的收益有比较强的信心,有的股票甚至在短短几年内收回投资成本也是有可能的。

另外,我国资本市场也有很多具有国际比较优势的高端制造业和科技行业公司,这也是我们寻找收益的一个重要方向,我个人比较希望找的是其中行业发展前景确定性较高的企业,而不是业绩弹性最高的企业,希望做出绝对收益特征。

Q:在当下市场情况下,您的投资策略是什么样的?又是如何控制组合波动的?

邹天培:最近几年的权益资产波动比较大,获取收益对基金经理的挑战很大,当前市场正处于一个风险逐步出清、估值偏低的位置,没有人能精确猜中市场的底部,所以应该持有自己风险承受范围内的权益资产。因此我的基本策略就是保持股债资产对冲风险的状态,债券投资方面尽量提高收益的确定性,起到整个产品收益稳定器的作用,这样给出股票资产保持持仓去持有好公司的空间。

我们希望达到的效果是持有股票,但尽量不要在市场企稳之前亏损本金,所以会用一些方法去控制组合的波动:一是股票做行业分散、个券分散;二是控制股票个券风险,不为了高成长买高估值;三是股票操作考虑债券安全垫,整体控制仓位中枢。

Q:去年以来A股震荡持续加剧,结构分化明显,面对依旧阴晴不定的市场,红利资产迎来一波又一波投资热潮,那么对于红利策略您如何看待,您的组合中会有配置计划吗?

邹天培:红利资产是我们股票投资的组成部分。随着很多上市公司业务发展进入成熟期,资本投入需求减少,以后我们应该会看到更多好的公司开始稳定的分红,给投资者回报。从投资者角度,我们也看到很多绝对收益类的资金,比如保险资金会比较青睐红利类的股票,从市场表现看最近几年红利策略是受到了包括个人投资者、机构投资者在内的广泛关注,估值水平也有一定的抬升。长期来看红利策略是很好的收益来源。

短期看的话,红利资产表现出了相对其他策略的超额,有可能在整个权益市场企稳增量资金还没有大量入场的阶段,出现一定的风格切换带来的资金流出,也可能比较剧烈,这是投资者需要注意的。

此外,红利投资也需要规避低估值陷阱,比如行业处于下行当中的公司,或者强周期行业的公司,他们的分红稳定性存疑,需要自己辨别,不要为了红利损失了本金。

Q:经历了市场大幅震荡,很多投资者对于含权产品接受度越来越低,对于固收增强策略产品的投资价值您是如何看的?

邹天培:首先,固收增强类产品特性就是有权益资产,所以波动会略大于纯债券产品和现金管理类产品,这是正常的。但盈亏同源,持有股票仓位才可能在市场转向乐观的阶段获得股票投资收益,历史上很多次股票市场熊转牛的过程中,最初始阶段收益是很丰厚的,错过了也就错过了,所以想要在股票下跌阶段不投股票,等市场开始上涨再投,这个策略也有风险。固收增强策略的好处是有专业投资人员帮你做股债两类资产的投资,自动就有一定的风险对冲。

其次,按照我的策略来做,其实对股票资产的风险控制做了很多思考和总结,是有相应的方法论的。我们的主要目标不是跑赢其他同类产品,而是牛市赚钱,熊市尽量少亏或者不亏,也就是以绝对收益为目标,持有这种产品可能不是牛市中涨的最快的,但是可以长期持有争取获得稳健收益的,即使遭遇市场逆风,投资者和基金经理也能获得内心的平静。

Q:1月份债券市场走出一波行情,对于后市您怎么看?

邹天培:债券市场走强受益于多方面因素,包括银行间市场流动性整体比较宽松,通胀预期较低,股市走弱、投资者风险偏好较低。展望未来,流动性整体还是偏宽松的,而且通胀预期短时间内也不会快速改变,且美联储加息停止,现在只是不知道具体开启降息周期的时间点,如果美联储开始降息,对国内股债资产价格都是有利的。总体上,债券收益率全年应该还是平稳略下行的方向,也就是债券价格有望震荡往上走。

Q:您认为债券市场后市的风险点在哪?您当前的配置方向是什么?

邹天培:总体看风险不是很大,可能造成市场波动的因素:一是现阶段股票资金价格已经是低位了,如果投资风险偏好提升,部分资金可能流向股票、可转债等资产,那债券会有调整压力;二是如果有超预期的经济政策可能也会影响债券定价,产生一些调整压力。对我们的产品而言,现阶段久期风险暴露并不高,不期望今年的市场当中获得太多的价差收益,主要是获取利息收益,所以并不担心债券市场调整。

业绩注释:中加聚庆定开混合A成立于2020年5月22日,风险等级为中风险,历任基金经理为李瑾懿(2020.05.22-2020.12.14)、冯汉杰(2020.05.22-2023.03.24)、魏泰源(2020.12.14-202402.26)、李宁宁(2023.02.02-2024.0226)、邹天培(2023.12.21-至今),成立至2020年末、2021年度-2023年各年度净值增长率与业绩比较基准增长率分别为15.40%(3.39%)、9.32%(1.90)、 0.12%(-4.23%)、0.93%(-0.73%)。邹天培在管同类产品情况如下:中加聚隆持有期混合A成立于2021年3月24日,风险等级为中风险,历任基金经理为冯汉杰(2021.03.24-2022.04.06)、刘晓晨(2021.04.15-2023.07.06)、李宁宁(2023.06.30-至今)、邹天培(2023.12.21-至今),成立至2021年末、2022-2023各年度净值增长率和业绩比较基准增长率分别为4.26%(2.85%)、1.29%(-4.23%)、-0.68%(-0.73%)。基金业绩及比较基准数据来自产品定期报告,截至20231231。

风险提示:基金有风险,投资须谨慎。本资料仅为宣传用品,不作为任何法律文件,也不构成任何法律承诺。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金既往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。产品收益受股市、债市等影响可能会有波动风险,敬请投资者注意。投资人在进行投资决策前,请仔细阅读基金的《基金合同》和《招募说明书》等法律文件,并根据投资目的、投资期限、投资经验、资产状况等综合选择与自身风险承受能力相匹配的基金产品,具体以销售机构评价结果为准,投资人在购买基金时需按照销售机构的要求完成风险承受能力与产品风险之间的匹配检验。中国证监会的注册并不代表中国证监会对基金的风险和收益作出实质性判断、推荐或保证。投资者进行投资时,应严格遵守反洗钱相关法律的规定,切实履行反洗钱义务。管理人目前给予中加聚庆定开混合中风险评级,对运作后的基金风险等级将定期进行评价更新。本材料中的观点、分析仅代表基金经理个人观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。本材料中投资策略和分析等内容是基于目前经济环境和市场表现做出的判断,可能随着市场环境变化调整,仅供参考。

$中加纯债债券(OTCFUND|000914)$$中加丰润纯债债券A(OTCFUND|002881)$$中加丰润纯债债券C(OTCFUND|002882)$

#【悬赏】2月你回本了吗?#

本文作者可以追加内容哦 !