一、核心观点

权益市场方面,海外宏观方面没有新增的边际变化,美国纽约社区银行的巨额商誉减记,从市场定价角度看,并不会带来海外金融条件的变化。美十债收益率基本在修正区间的上限附近震荡,美元指数也维持在104左右。我们维持上周的判断海外宏观金融条件暂不会对国内A股造成影响。国内宏观方面,国内利率反馈的流动性环境改善不变,这个改善相对于去年12月初的起点。但改善的幅度缓慢,不足以因此产生一轮分母端的估值扩张行情。市场利率与政策性利率之间的倒挂,后续结果可能会有两种情况:一是政策性利率下行,追赶市场利率,反馈市场交易结果的预见性。二是政策性利率维持韧性,倒挂继续,实际利率水平上行。到底是哪种结果,需要等待新的边际信息。行业方面,短期市场资金重点方向是泛科技行业的新质生产力方向。人工智能方向上,上周以来无明显的新增利好,市场的博弈重点开始从传统的光模块向国产算力发展。半导体方面,设备在今年上半年的景气预计能得以维持,半导体有可能产生一定的补库需求。周期性的高股息红利行业,并没有因为反弹出现较大幅度的回撤。因此,可以预期市场机构开始重建哑铃策略。市场整体结构端在经过年初以来的调整之后,有较强的修复动力,市场整体风偏提升。短期看,反弹将得以延续。

二、市场回顾

1、权益市场走势

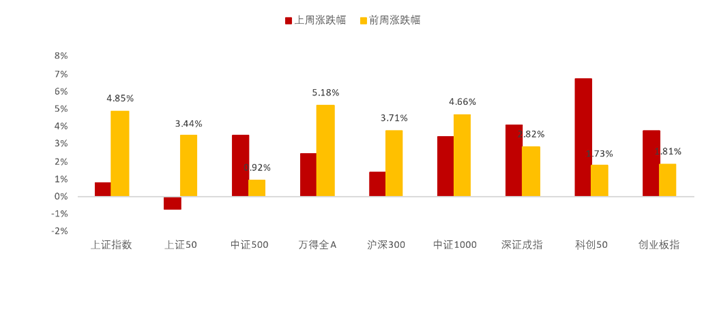

图1:上周A股宽基指数涨跌幅

数据来源:Wind、鑫元基金

上周A股各宽基指数多数上涨。截至3月1日,科创50上涨6.67%,深证成指上涨4.03%,创业板指上涨3.74%,中证500上涨3.49%,涨幅靠前。仅有上证50下跌0.76%。从行业板块看,上周计算机、电子、通信、家电、国防军工领涨,银行、交通运输、煤炭、电力及公用事业、石油石化领跌。

2、权益市场估值

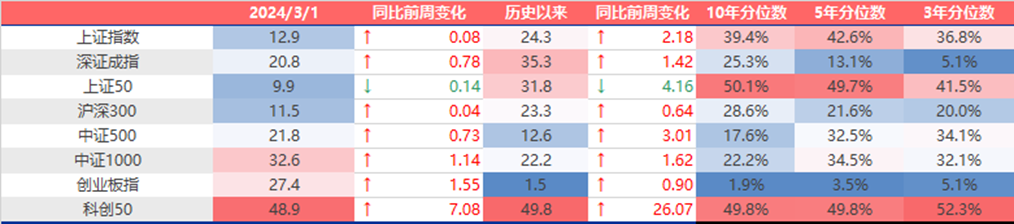

图2:上周A股市场宽基指数PE(TTM)

数据来源:Wind、鑫元基金

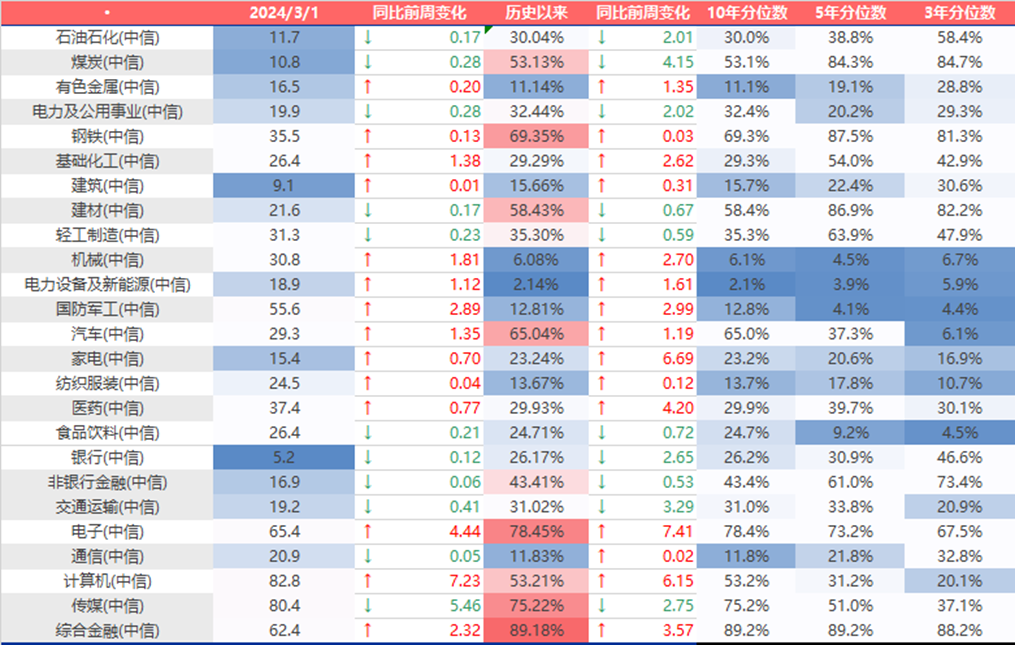

图3:上周A股市场中信一级行业PE(TTM)

数据来源:Wind、鑫元基金

上周各宽基指数估值多数上涨,科创50、创业板指、中证1000、深证成指上行较多。当前各主要宽基指数估值水平全都在历史50%分位数以下,未来仍有一定估值提升空间。从行业板块看,上周商贸零售、计算机、电子、国防军工、综合金融上行最多,传媒、交通运输、电力及公用事业、煤炭、轻工制造下行最多。当前综合金融、电子、传媒、钢铁、汽车板块估值处于历史较高水平;电新、机械、有色金属、通信、国防军工板块估值处于历史较低水平。

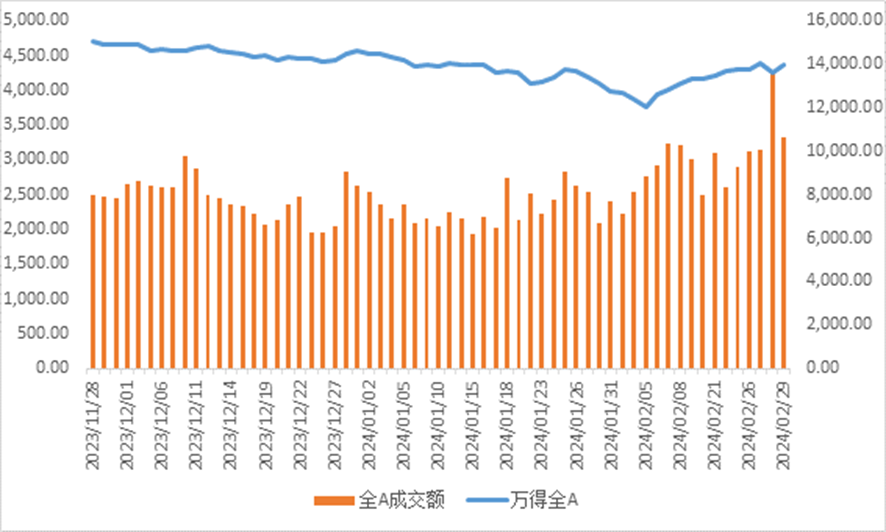

3、权益市场情绪

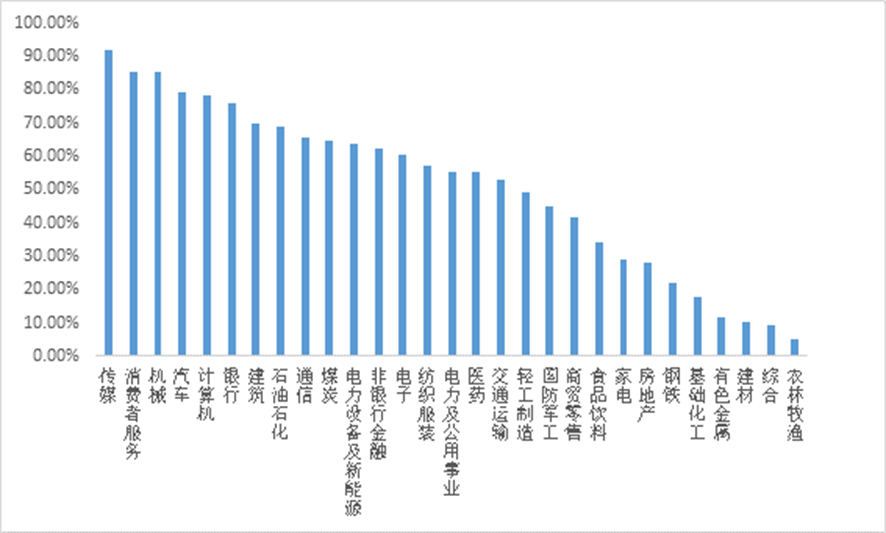

上周量化模型的信号为“中性偏多”。从全A换手率的角度看,上周市场放量上行。从行业拥挤度的角度,传媒,消费者服务,机械行业的拥挤度较高。

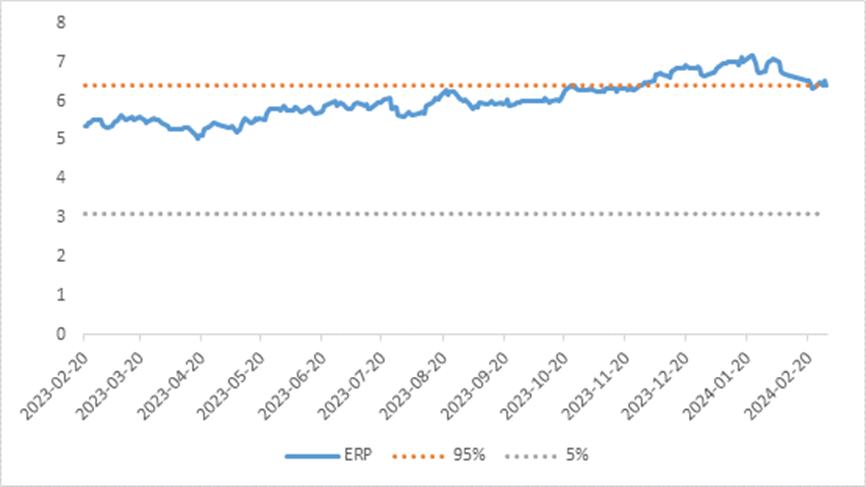

从股债性价比大周期的角度,目前权益相对固收的风险溢价为6.41%,处于历史95%的分位数,所以从此时点看,长期持有仍是好选择。

图4:全市场换手率

数据来源:Wind、鑫元基金

图5:行业拥挤度分位数

数据来源:Wind、鑫元基金

图6:股债性价比:沪深300与10年期国债

数据来源:Wind、鑫元基金

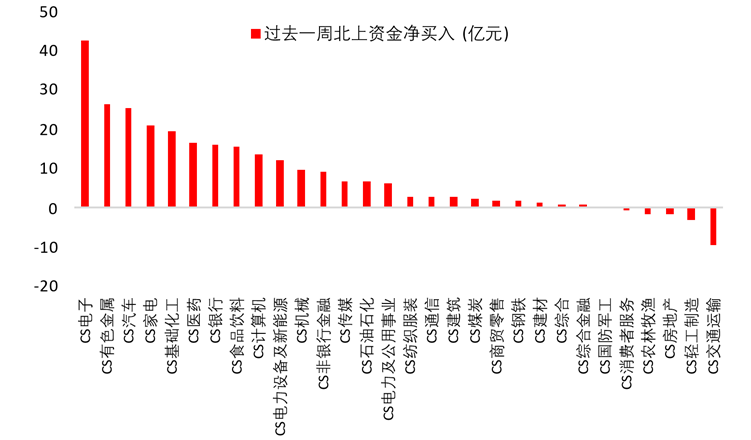

4、权益市场资金

上周北向资金净流入235.45亿元,上上周净流入106.96亿元,最近一周北向资金净流入增加。上周增持金额排行靠前的行业是电子(↑ 42.48)、有色金属(↑ 26.22)、汽车(↑ 25.44)、家电(↑ 21.06)、基础化工(↑ 19.40);减持金额排名靠前的行业是交通运输(↓ 9.45)、轻工制造(↓ 3.22)、房地产(↓ 1.56)、农林牧渔(↓ 1.35)、消费者服务(↓ 0.76)。

图7:上周北向资金行业流向(亿元)

数据来源:Wind、鑫元基金

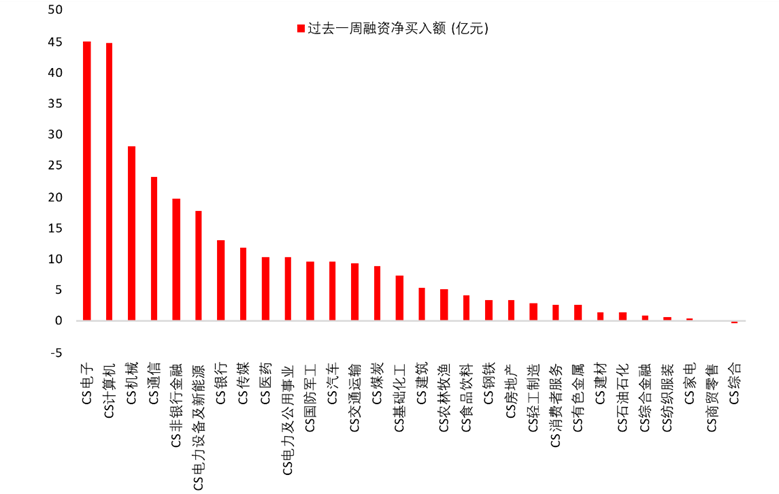

2月29日,两融资金占比为8.89%,2月23日为8.81%,反映出杠杆资金加仓意愿上升。截至3月1日,上周融资净买入最大的五个行业为电子、计算机、机械、通信、非银金融。

图8:上周两融资金行业流向(万元)

数据来源:Wind、鑫元基金

5、海外权益市场

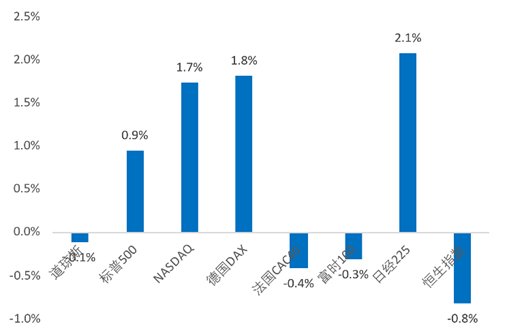

上周海外股市涨跌不一。美国股市方面,道指下跌0.1%,标普500上涨0.9%,纳指上涨1.7%;欧洲股市方面,德国DAX上涨1.8%,英国富时100下跌0.3%,法国CAC40上涨0.4%;亚太股市方面,日经指数上涨2.1%,恒生指数下跌0.8%。

图9:上周海外主要指数涨跌

数据来源:Wind、鑫元基金

三、权益市场展望和策略

海外宏观方面:美国市场的利率因素和通胀预期保持稳定,没有新增的边际变化。美国纽约社区银行的巨额商誉减记,从市场定价角度看,并不会带来海外金融条件的变化。美十债收益率基本在修正区间的上限附近震荡,美元指数也维持在104左右。我们维持上周的判断海外宏观金融条件暂不会对国内A股造成影响。

国内宏观方面:国内利率反馈的流动性环境改善不变,这个改善相对于去年12月初的起点。但改善的幅度缓慢,不足以因此产生一轮分母端的估值扩张行情。

从政策利率走廊的角度看来,30年长债收益率低于MLF,同时1年期国债收益率低于OMO,显示市场利率与政策性利率之间的倒挂。这样倒挂后续的结果可能会有两种情况:一是政策性利率下行,追赶市场利率,反馈市场交易结果的预见性。二是政策性利率维持韧性,倒挂继续,实际利率水平上行。到底是哪种结果,需要等待新的边际信息。

行业方面:短期市场资金重点方向是泛科技行业的新质生产力方向。人工智能方向上,本周以来无明显的新增利好,市场的博弈重点开始从传统的光模块向国产算力发展。半导体方面,设备在今年上半年的景气预计能得以维持,半导体有可能产生一定的补库需求。周期性的高股息红利行业,并没有因为反弹出现较大幅度的回撤。因此,可以预期市场机构开始重建哑铃策略。

市场整体结构端在经过年初以来的调整之后,有较强的修复动力,市场整体风偏提升。短期看,反弹将得以延续。

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

$鑫元健康产业混合发起式C(OTCFUND|014286)$

$鑫元数字经济混合发起式C(OTCFUND|018819)$

$鑫元科技创新混合C(OTCFUND|018828)$

本文作者可以追加内容哦 !