3月7日,陕西瑞科及保荐人国信证券主动撤回发行上市申请文件,IPO终止,引发了热议和关注。

论其原因,主要是陕西瑞科的股东背景构成中,有4家券商的身影。虽然持股比例不大,但却得4家券商的“股东加持”,背后原因值得探究。

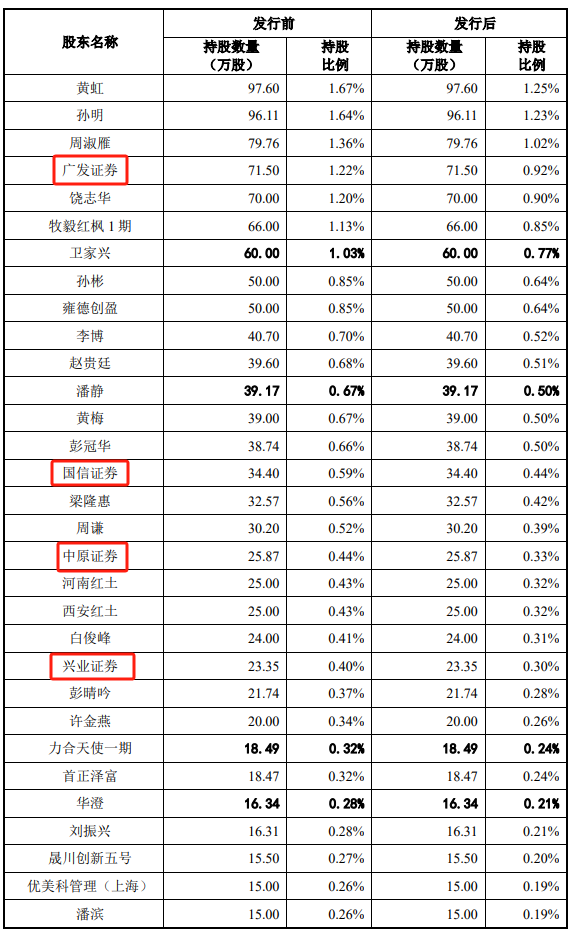

这4家券商分别是广发证券、国信证券、中原证券、兴业证券,发行前的持股比例分别为1.22%、0.59%、0.44%、0.40%;发行后的持股比例分别为0.92%、0.44%、0.33%、0.30%。

保荐机构入股被问询合规性

陕西瑞科的主营业务为贵金属催化剂的研发、生产、销售、加工及失活贵金属催化剂回收再加工,可为客户提供贵金属催化剂的咨询、选型、开发、回收等系列服务,产品广泛应用各 领域,其中以医药及医药中间体应用领域贵金属催化剂为主,服务大量上市公司。

此次IPO,公司拟募资5.57亿元,按重要性原则投入贵金属催化剂新材料生产基地项目、稀贵金属资源再生利用项目、先进催化材料研发试验中心建设项目、补充流动资金。

从财务数据来看,公司的业绩有所波动。2020年至2022年,公司的营业收入分别为93883.16万元、118552.71万元、118475.04万元;净利润分别为7701.41万元、6732.80万元、11148.67万元。2023年上半年,公司的营业收入同比增长,达62006.19万元,但净利润同比下滑幅度超过20%,仅有3319.05万元。

在问询函中,监管提到了毛利率和经营业绩问题。申请文件显示,陕西瑞科的主要贵金属价格波动较大,导致2023年一季度公司营业收入同比增长,但净利润同比下降幅度超过50%。对此,监管要求发行人量化分析2023年第一季度业绩下滑的具体原因、导致业绩下滑的不利因素是否消除,并结合毛利主要来源、市场竞争情况等,说明发行人的业务实质,以及毛利和毛利率的可持续性。

保荐机构的入股,也成了监管关注的一大重点。监管要求陕西瑞科说明国信证券入股发行人并为发行人提供保荐服务的合规性。

对此,陕西瑞科解释道,国信证券完成对公司投资的时间为2018年7月,开展保荐相关业务的进场时间为2020年9月,国信证券入股公司的时间,早于签订有关协议或者实质开展相关业务两个时点的孰早者。同时,国信证券场外市场部的投资行为属于市场化的交易行为,且持有公司的股份低于1%,不存在利益冲突情形。

除此之外,创业板看重的“成长性”这一指标,也在问询函的首个问题中被提及。发行人被要求进一步说明行业竞争格局、市场容量、竞争对手、行业地位等,并结合下游行业的需求变化说明主要产品的市场空间、未来发展方向和成长性情况。保荐人被要求发表明确意见,并完善《关于发行人符合创业板定位要求的专项意见》。

哪些券商撤回率高企?

3月以来,已有时代装饰、晟威机电、昆仑联通、陕西瑞科、思索技术、恒邦能源、中鼎恒盛7家公司主动撤单,终止IPO。撤回的原因也是不尽相同,有的创下了“全面注册制下最快撤回材料记录”,有的成为2024年因现场检查而终止IPO的首家企业。

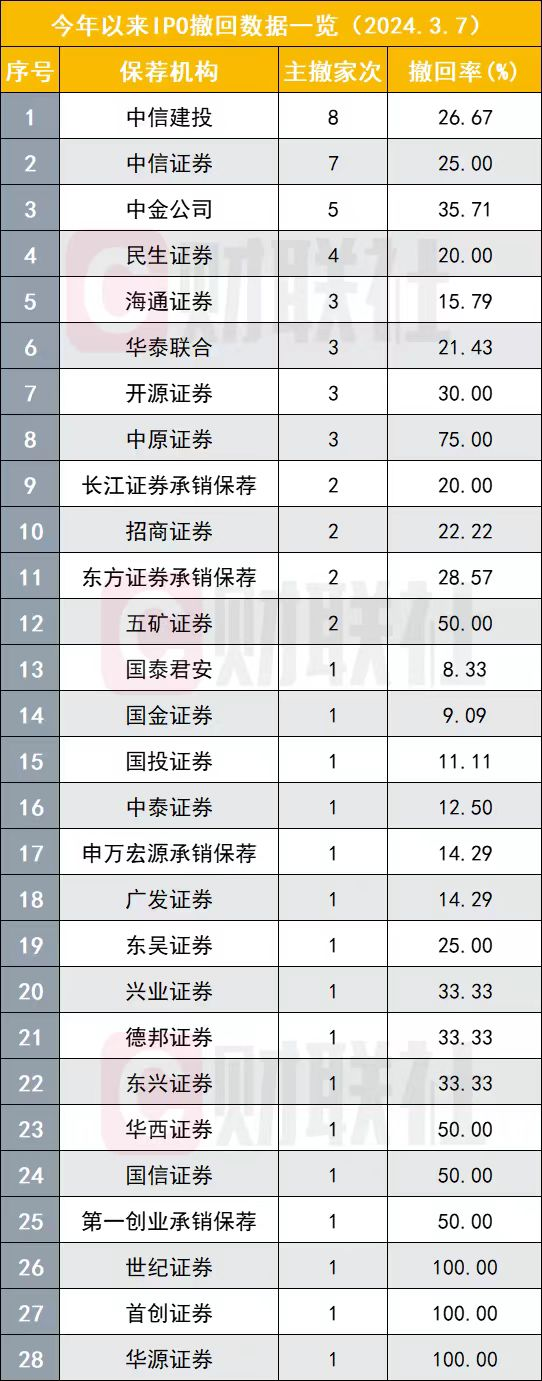

IPO撤回潮仍在继续。据多个公开数据显示,截至3月7日,已有61家企业IPO终止,其中60家为撤回材料所致。撤回数量家次排名靠前的有中信建投(8家)、中信证券(7家)、中金公司(5家)、民生证券(4家)。

海通证券、华泰联合、开源证券、中原证券各撤回3家,长江证券承销保荐、招商证券、东方证券承销保荐、五矿证券各撤回2家。

国泰君安、国金证券、国投证券、中泰证券、申万宏源承销保荐、广发证券、东吴证券、兴业证券、德邦证券、东兴证券、华西证券、国信证券、第一创业承销保荐、世纪证券、首创证券、华源证券以上16家券商各撤回1家。

由于自身保荐家数多,不少投行强势的券商撤材料数也往往较多,撤回率指标也更被关注。但部分中小券商由于保荐数量较少,导致撤回率被过于放大。如世纪证券、首创证券、华源证券撤回率为100%,但三家券商年内均只撤回了1单。

为了减少这类情况带来的误差,记者仅分析主撤家次超过3家券商的撤回率,共有8家券商。按撤回率从高到低排名,分别是中原证券(75%)、中金公司(35.71%)、开源证券(30%)、中信建投(26.67%)、中信证券(25%)、华泰联合(21.43%)、民生证券(20%)、海通证券(15.79%)。

其中,民生证券、中金公司、中信建投、海通证券已在年内收到有关投行业务的相关罚单。

在近日的两会经济主题记者会上,证监会新主席吴清表示,将进一步加大新股发行领域现场检查、现场督导、稽查执法力度,压实发行人信息披露责任和中介机构“看门人”责任。坚持“申报即担责”,对于涉嫌存在重大违法违规行为的,发行人和中介机构即使撤回发行上市申请,也要一查到底。(财联社)

本文作者可以追加内容哦 !