天天财经讯,昨日,在港交所上市的贵州银行股份有限公司(下称贵州银行)公告称,该行将于3月27日下午举行2024年第一次临时股东大会,将提交三项普通决议案供股东审议,其中一项为审议并批准委任吴帆女士为该行第三届董事会执行董事。

图源:贵州银行公告

五天前,贵州银行宣布许安申请辞任该行执行董事、行长等职务。吴帆获任该行党委副书记,并获董事会提名为该行执行董事候选人,同时她申请辞任该行监事长、职工监事职务。

由于监事长与行长不能同时兼任,辞任监事长并被任命为党委副书记,同时提名为执行董事,在业内人士看来是明显的接棒行长的信号。这意味着,总资产5700亿元的贵州银行,有望将迎来首位女行长。

金融“女将”有望执掌5700亿贵州银行

贵州银行成立于2012年,是在原遵义市、六盘水市以及安顺市三家城市商业银行的基础上合并设立的贵州省级地方法人银行。2019年12月30日,该行在香港联交所挂牌上市,成为继贵阳银行之后,贵州省第二家登陆资本市场的银行。

由于工作安排原因辞任的原行长许安现年60周岁,毕业于对外经济贸易大学,先后在中国人民银行和中国工商银行多家贵州支行、贵州省安顺市城市信用社、贵州省安顺市商业银行任职。2012年8月许安加入贵州银行,任该行党委委员、副行长,2018年4月出任行长,2018年8月起任该行执行董事,直至此次辞任。

许安资料图 图源:贵州日报当代融媒体集团官方账号天眼新闻

或将接棒许安的吴帆出生于1968年8月,获硕士学位,拥有高级经济师职称。在加入贵州银行之前曾在建行供职20年之久。2013年吴帆“转战”贵州银行,2014年1月起任行长助理,2019年5月-2021年6月任党委委员、副行长;2021年6月起任监事长。

目前吴帆担任该行执行董事的任职资格,尚待国家金融监督管理总局贵州监管局核准。吴帆如获任贵州银行行长,将成为该行首位女行长。

迄今为止,上市银行中女性董事长、行长仍占少数,除厦门银行董事长姚志萍、江阴银行董事长宋萍、晋商银行董事长郝强、江西银行董事长曾晖、无锡银行行长陈红梅外,吴帆有望执掌贵州银行,无疑将为行业带来新的力量。

半年内4位原高管被查

除高管变动外,贵州银行曾被巡视组点名指出存在领导班子建设薄弱等问题,最近半年内多次遭遇监管风暴。

就在上月初,贵州省纪委监委通报称,贵州银行原首席专家王向东涉嫌严重违纪违法接受“双查”。公开资料显示,王向东自1995年起进入中国银行工作,2013年加入贵州银行,担任该行总监级职位,2022年4月,贵州银行董事会通过议案,不再聘任王向东为总监,其职位变为首席专家,直到此次被查。

而在王向东之前,贵州银行已有3位原高管被查,且相隔时间较近。据贵州省纪委监委派驻贵州银行纪检监察组等消息:该行原董事长李志明、水城支行原行长张登奎、村镇银行管理部原总经理李国文皆因涉嫌严重违纪违法,分别于2023年10月、11月、12月被通报在接受“双查”。

2017年12月,李志明从湖北银行副行长一职离任,加入贵州银行成为董事长,在此期间,李志明与王向东共事过几年,直至李志明在2021年1月末辞任贵州银行董事长职务。彼时辞职时,贵州银行还曾高度评价并感谢李志明,称在其带领下贵州银行成功登陆资本市场,公司治理水平不断提升,各项经营业绩屡创新高,市场竞争力和品牌影响力显著增强。

李志明(右)为贵州银行鸣锣开市资料图 图源:多彩贵州网

就在李志明被查当日,另有3名贵州国企领导落马,其中之一是贵州银行第5大股东的原党委副书记、副董事长、总经理李明卫。

此外,在李志明辞任董事长后不久,贵州银行便多次收到监管罚单,违规事项涉及李志明任期内,并且李志明本人、李国文、许安、吴帆以及多名副行长在内的15名责任人均被处以警告或罚款,处罚金额总计500万元。

去年2月,贵州省委第九巡视组指出,该行存在压力传导递减;防范化解金融风险、维护金融稳定发展意识不强,信贷、不良资产处置、集中采购等重点领域廉洁防控不到位;领导班子建设薄弱;推进巡视、审计等监督发现问题整改成效不明显等问题。

今年1月,贵州省纪委监委派驻贵州银行纪检监察组与贵州银行党委,联合召开2023年下半年全面从严治党暨党风廉政建设和反腐败工作专题党委会。会上派驻贵州银行纪检监察组主要负责人披露称,2023年以来,监察组协同配合省纪委监委有关办案部门和地方纪委监委严肃查办严重违纪违法腐败案件8件,其中派驻贵州银行纪检监察组立案审查6人。

领导班子建设薄弱,让贵州银行在风险内控管理方面存在短板。

上个月初,贵州银行黔南分行、荔波支行、独山支行均收到罚单,因“要求借款人以存放一定资金为条件匹配发放贷款”“部分高管未经核准任职资格即履职”等共计被罚款85万元,另有多名相关负责人分别被处以警告或罚款。

“含茅量最高的银行”业绩放缓

贵州银行在李志明走马上任前,一度钟情于冲刺A股,无奈受阻后转战新三板仍无果。后因李志明上任后,贵州银行暂不符合“上市发行人三年内高管不得发生重大变化”的A股上市要求,在这样的背景下,贵州银行于2019年末顺利登陆港交所。

作为贵州省唯一一家省级城商行,贵州银行的身份标签尤其多,“含茅量最高的银行”尤为显著。早在2001年,贵州银行的前身遵义市商业银行成立时,茅台集团就已入股。贵州银行成立后,茅台集团所持该行股份从15.27%稀释到约7%,经过几轮增资扩股后,据2019年的上市招股书显示,该行的前四大股东分别为贵州省财政厅、贵州茅台酒厂集团有限责任公司、贵安新区开发投资有限公司和遵义市国有资产投融资经营管理有限责任公司,持股比例分别为15.49%、14.13%、8.48%和5.8%。截至去年6月末,茅台集团持有贵州银行股份为12%。

图源:icphoto

业绩方面,贵州银行也曾有过高光时刻,不过近年来增长渐趋乏力。

据茅台集团2019年年报,该集团截至当年年末在贵州银行的期末存款余额为80.09亿元。贵州银行的2019年年报也显示,茅台集团在该行的授信余额为2.31亿元,占贵州银行资本净额的比例为0.58%,位居第三。也是在2019年,贵州银行成功在资本市场亮相,其总资产首次突破4000亿元大关,同期营业收入增速由上年的1.67%大幅上升至22.08%,净利润增速也超过20%。

但上市高光之后,2020年-2022年,贵州银行营收增速分别为5.06%、4.35%、2.15%;净利润增速分别为3%、0.95%、3.34%。

目前贵州银行尚未披露2023年业绩快报。据其2023年半年度报告,上半年该行实现营业收入64.3亿元,同比增长6.9%;净利润达22.06亿元,同比增长1%。不过同期内该行的利息净收入略微下滑,手续费及佣金净收入更是下滑了19.85%。

具体看盈利能力指标,2023上半年平均总资产回报0.80%,2022年同期为0.85%,下滑0.05个百分点;平均权益回报率9.71%,2022年同期为11.01%,下滑1.30个百分点;净利差2.16%,2022年同期为2.30%,减少0.14个百分点;净利息收益率2.07%,2022年同期为2.26%,下滑0.19%个百分点。手续费及佣金净收入占营业收入比率3.13%,2022年同期为4.18%,减少1.05个百分点。

截至2023年6月末,贵州银行资产总额5754.18亿元,负债总额5284.97亿元。不良贷款率1.38%,拨备覆盖率367.84%,核心一级资本充足率、一级资本充足率、资本充足率分别为10.93%、11.84%、13.24%,资本充足程度较2022年末有一定下滑。

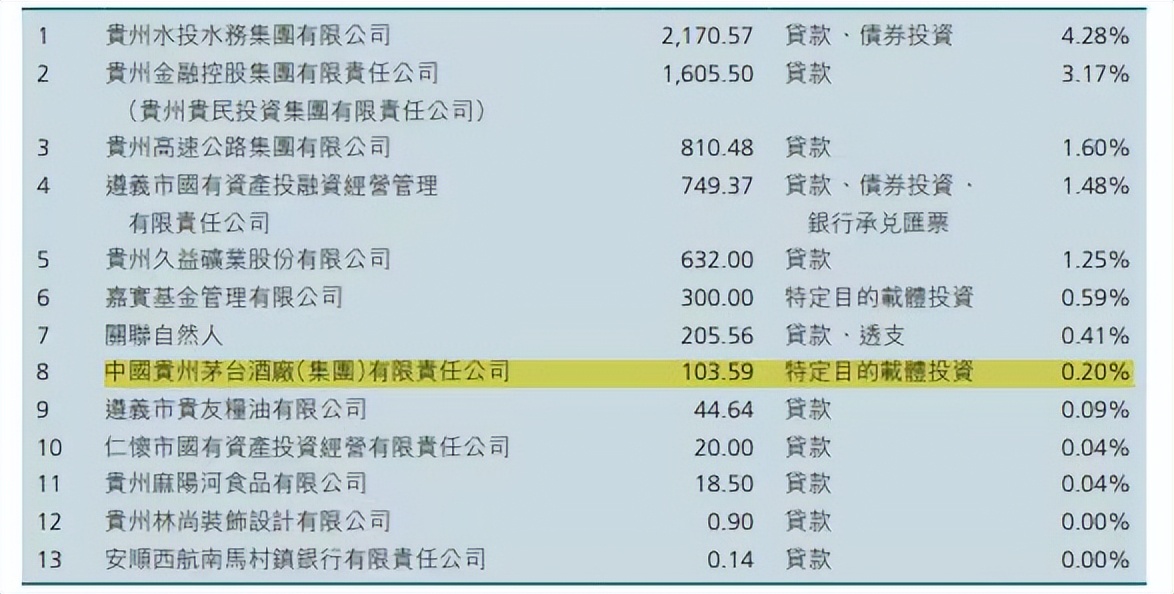

从贵州银行的关联交易数据来看,2020年-2022年,茅台集团在贵州银行的授信净额趋于下滑,分别为2.38亿元、1.97亿元、1亿元,占该行资本净额的比例依次为0.57%、0.44%、0.2%。2023年上半年末,贵州银行对茅台集团的授信净额增长至1.04亿元,但占该行资本净额的比例仍为0.2%。

图源:贵州银行2023年中报

根据规划,贵州银行2023年–2025年资本充足率最低目标为:核心一级资本充足率不低于7.5%,一级资本充足率不低于8.5%,资本充足率不低于10.5%,并根据该行《战略规划》,结合监管规定的第二支柱附加资本要求及轻度压力测试资本缺口等情况,在各级资本充足率最低目标基础上保持1–1.5个百分点的缓冲空间,以夯实资本基础,确保业务持续稳定发展。

另据贵州银行披露的资本补充计划,2024年和2025年分别计划发行30亿元和20亿元二级资本债,用于补充二级资本。

本文作者可以追加内容哦 !