说说新能源,

昨天新能源一枝独秀,大涨6%,

又给了我们一个机会去追踪基金经理的持仓。

懒猫看了下数据,

(1)新能源的大本营依然稳固

几只明星新能源基金,昨日收益都在5%以上,和估算收益也很接近。

(2)有人加仓

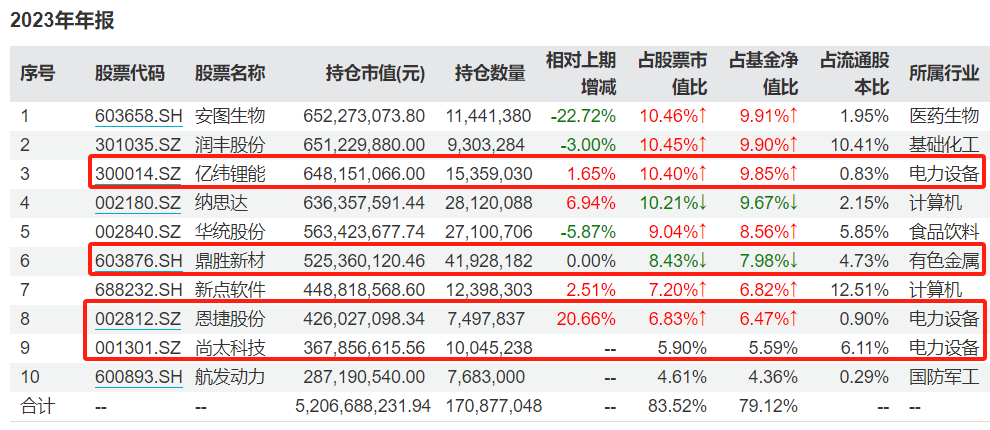

1)陈涛

中庚基金的陈涛,基于性价比做投资,高位止盈AI后就不断向新能源倾斜。

去年四季报中他说,锂电行业龙头公司估值已经跌至历史最低水平,而在电动车渗透率提高和储能带动下,锂电需求端仍有数倍空间,基于此卖出了部分光伏、计算机公司,加仓锂电产业链。

昨天,他管的中庚价值先锋涨了5.11%,比预估涨幅(4.12%)高了一个百分点,仓位应该向新能源又倾斜了一点。

2)袁维德

袁维德是曹名长的徒弟,虽然比老曹更偏成长一些,但之前筛新能源基金经理从来没把他筛出来。

昨天,他管的几只基金涨了5.4%左右。再看持仓,2022年下半年开始袁维德就在不断加仓新能源了,去年4季度,十大重仓股中又6只和新能源有关。

再拟合下净值曲线,基金和新能源指数的走势越来越接近。

四季报中,袁维德有说看好新能源的理由,主要是看好中国制造业,虽然面临盈利下行的压力,但企业投入还在加大,他对中国制造业有信心,而新能源领域中国已经做到了全球领先,不怕卡脖子。

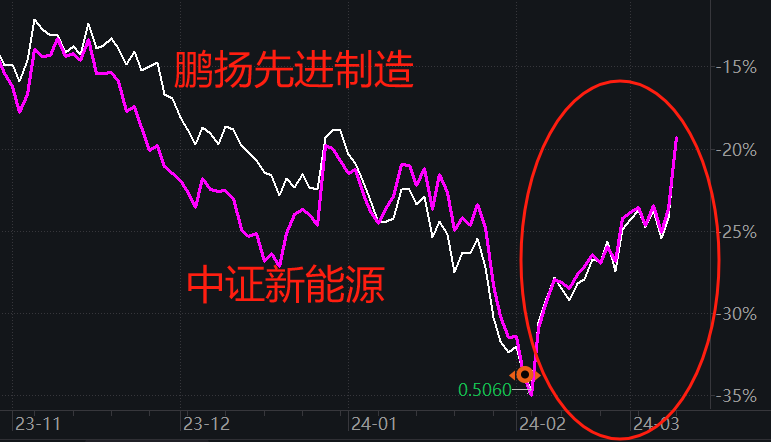

3)邓彬彬

邓彬彬老早就开始重仓新能源了,甚至可以贴上“新能源基金经理”的标签。

昨天,他管的鹏扬先进制造涨了6.4%,比预估涨幅(5.32%)也多涨了1个点。

拟合曲线,鹏扬先进制造这波基本就是踩着新能源指数的脚步在涨。

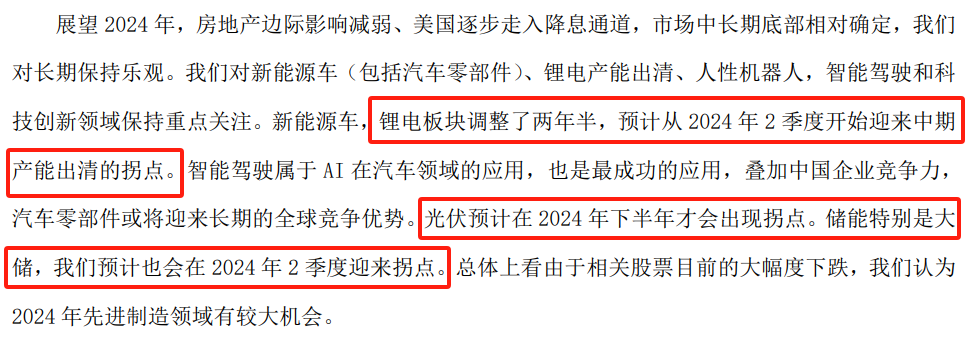

四季报中,邓彬彬判断:

锂电板块已经调整两年半,预计在2024年2几度迎来中期产能出清拐点;光伏预计在2024年下半年出现拐点;储能也可能在2024年2季度迎来拐点。

(3)也有曾重仓新能源的基金经理,卖出后依然没有回补仓位

1)闫思倩

闫思倩成名于新能源,新发的鹏华新能源汽车最开始也是重仓新能源,但去年三季度换成了AI。

四季报中,闫思倩并没有放弃新能源,她说,“锂电及上游环节将在2024年迎来底部配置机会”,但从净值曲线来看,他还没有把曾经卖掉的新能源仓位买回来。

昨天,鹏华新能源涨了2.31%,比预估涨跌幅(3.34%)少一个点,

2)卢纯青

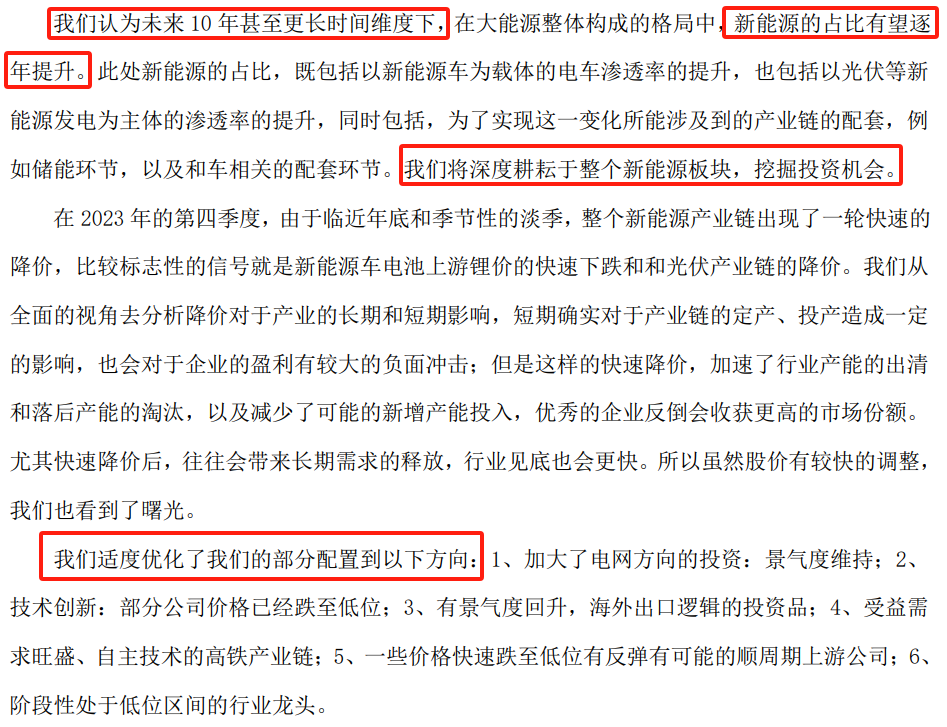

2020年6月,卢纯青开始管中欧先进制造,经历了上涨行情,也经历了下跌行情,基金净值曲线一直和新能源指数较为贴近,但去年下半年后逐渐分道扬镳。

四季报中,卢纯青说:

展望未来10年,新能源占比有望逐年提升,还将深耕新能源板块。

但也适度优化了配置方向,加大了电网、出海逻辑、顺周期等方向的配置。

昨天,中欧先进制造涨幅是2.35%,比预估涨跌幅(2.86%)少了0.5个百分点。

3)崔宸龙

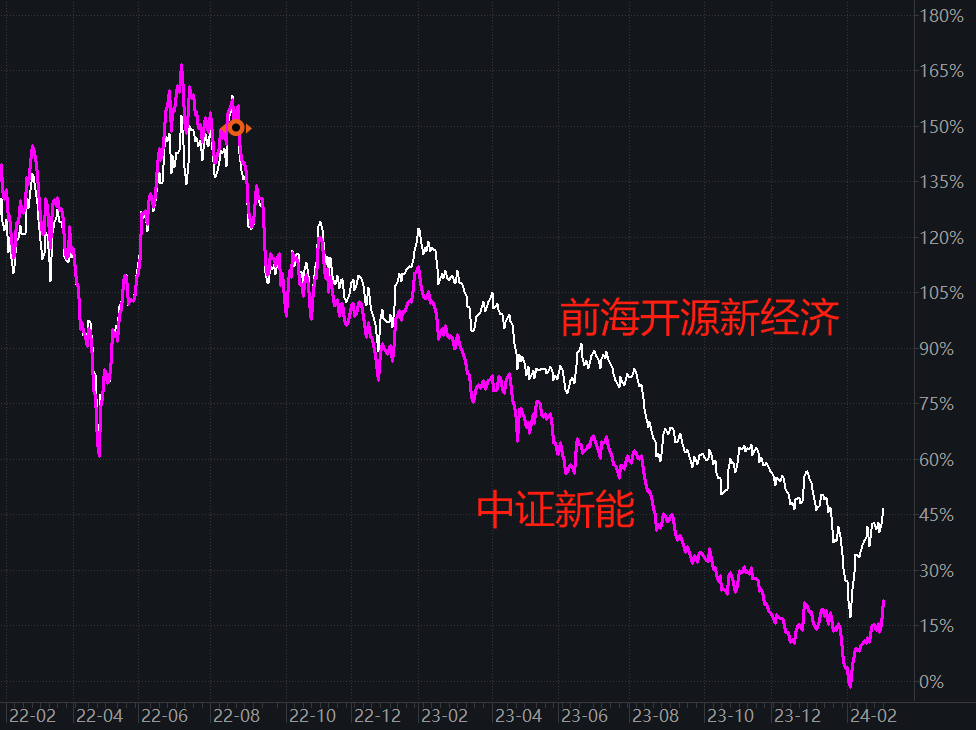

2023年后,前海开源新经济和新能源指数的走势也开始背离。

昨天,前海开源新经济预估上涨3.77%,实际上涨3.03%,差了0.74个百分点。

总的来说,

基金经理对新能源的持仓变化不大,

贴上“新能源标签”的基金经理基本都在坚守。

有想法的,也早就开始减仓了。

与此同时,还有一部分基金经理基于性价比在持续买入。

--------------------

基民的态度,我们看下规模较大的几只新能源ETF份额变化。

都在被赎回,比着去年底平均被赎回10%左右。

曾经,赛道投资深入人心,越跌越买,主动基金不行了,换指数基金继续补仓。

但现在,赛道神话破了...

不过有意思的是,

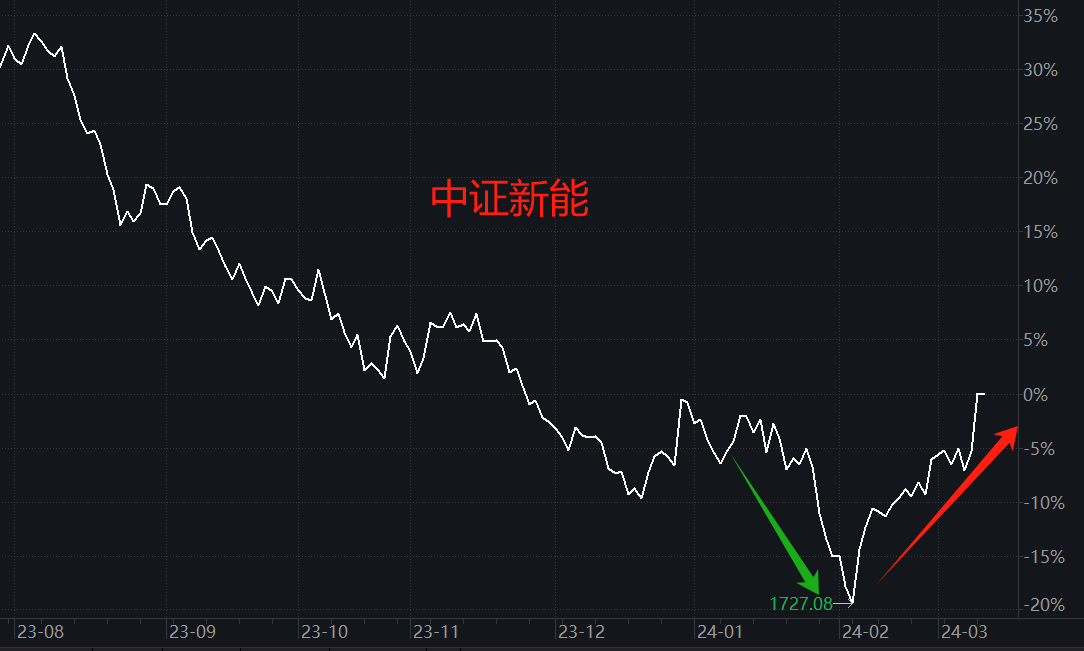

正是在一片悲观声中,新能源突然大涨,还填上了年初刨下的大坑,中证新能今年涨了0.83%,已经翻红。

至于大涨的原因,

有人说,和摩根士丹利调高宁德时代评级、上调目标价有关。

但看基本面,

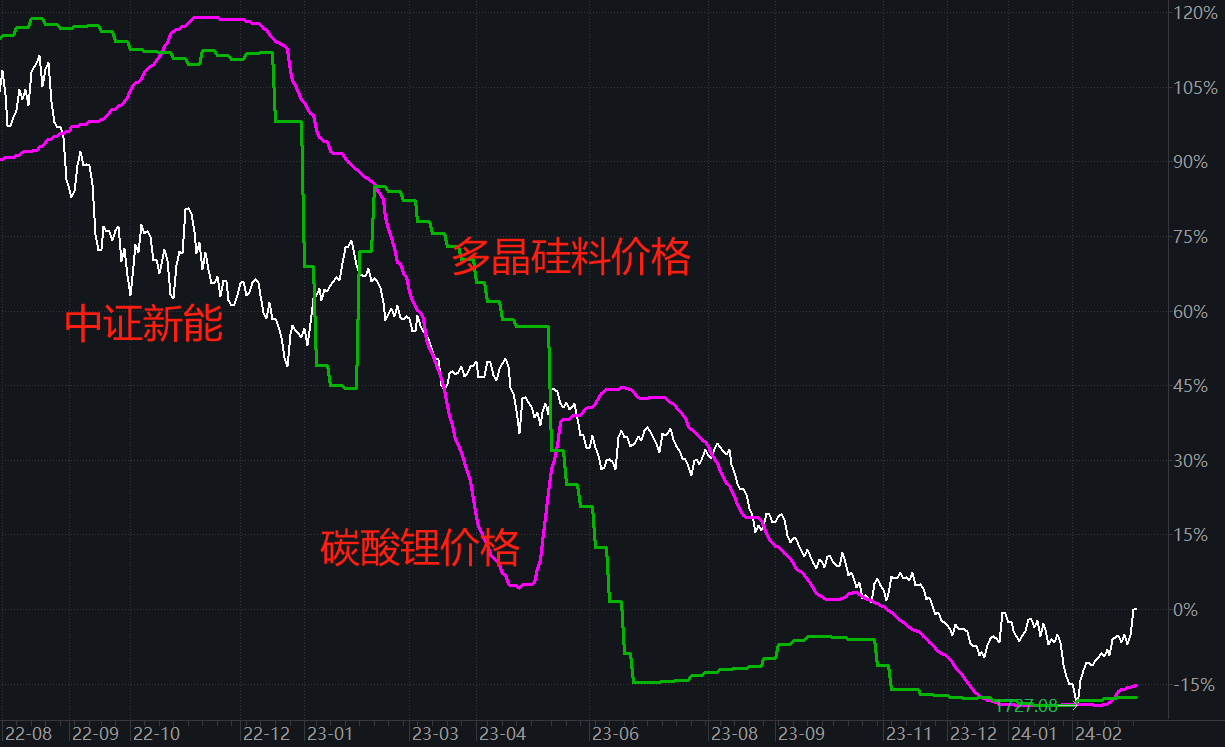

新能源最重要的2个原材料——碳酸锂、多晶硅料,在价格跌了80%+,跌到成本价后,已经底部震荡了好几个月,碳酸锂价格还隐隐约约走出了反弹行情。

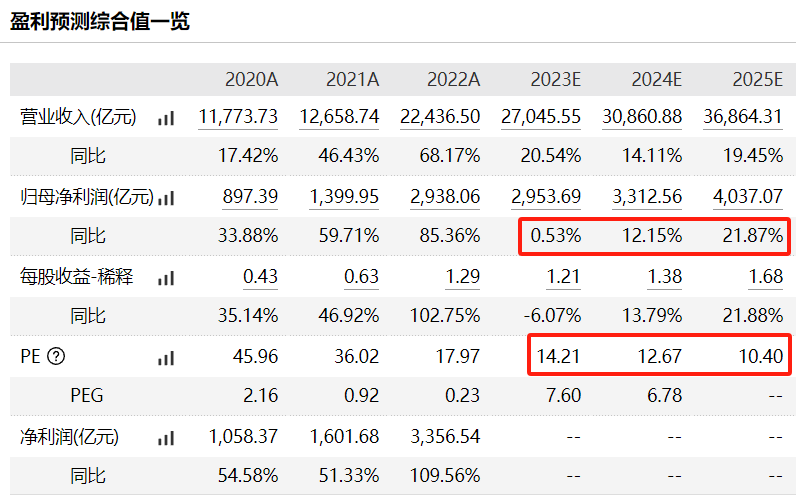

估值上,

连续杀跌后,新能源指数的PE已经跌到14倍,把未来2年的业绩增长考虑进来,PE会进一步下降到10.4倍。

此时此刻,说一句“新能源处于基本面、估值的底部”一点也不为过,这也是不少基金经理基于性价比加仓新能源的原因。

但基本面底部 + 估值低 ≠ 上涨,

泉果基金的王国斌说过这么一句话:从低估到上涨需要催化剂,希望摩根士丹利的报告是这个催化剂~

免责声明:文章内容仅供参考,不构成投资建议

$汇丰晋信低碳先锋股票C(OTCFUND|013511)$$华夏兴和混合C(OTCFUND|017766)$$泉果旭源三年持有期混合A(OTCFUND|016709)$

本文作者可以追加内容哦 !