随着供应商减产有效,存储芯片价格回升,半导体存储器市场终于开始走向回暖,从市场动态和需求变动来看,作为存储器两大产品之一的NAND闪存迎来新一轮变局。

供应商动静不断:涨价、调升产能利用率

NAND闪存芯片自去年第三季起开启反弹,已连续多月上涨。TrendForce集邦咨询认为,在面对2024年市场需求展望仍保守的前提下,芯片价格走势取决于供应商产能利用率情况。近期,NAND闪存产业链动态频频,部分厂商透露涨价意愿,或调升产能利用率。

主控芯片供应商慧荣科技总经理苟嘉章表示,NAND Flash第二季价格都已谈完,会涨价20%;第一季部分供应商开始获利,第二季后会让多数供应商赚钱。

群联CEO潘建成则认为,SSD固态硬盘进一步提价可能会严重降低市场需求,如果价格过高,需求将再次开始动摇,并建议NAND制造商停止减产,开始满足需求,而不是任由低供应和高需求抬高价格。

从产业链端看,三星西安工厂开工率大幅上行以及铠侠或调整减产计划。三星方面,据外媒《THE ELEC》报道,三星电子位于中国西安的NAND闪存厂开工率恢复到了70%左右。去年下半年,三星将该厂的开工率降低到了20~30%。这是该晶圆厂自2022年底存储芯片价格和需求开始下滑以来的最低点。

西安工厂是三星电子唯一处于韩国境外的存储半导体生产基地,月产能为20万片300mm晶圆,占三星整体NAND产量的40%。三星电子计划将其西安NAND闪存工厂升级到236层NAND工艺,并开始大规模扩张。据了解该公司将于2024年在西安工厂陆续引进可生产236层NAND的设备。

铠侠方面,该公司不久前表示将重新审视自2022年以来一直实施的电子设备存储介质闪存的减产计划,并增加产量。铠侠预计到今年3月,其NAND工厂的利用率将恢复到90%左右,具体取决于需求。

不过,TrendForce集邦咨询指出,先前预测2024年第一季NAND Flash合约价季涨幅约20~25%。虽然目前市场对第二季整体需求看法仍属保守,但NAND Flash供应商已在2023年第四季下旬,以及2024年第一季调升产能利用率,加上NAND Flash买方也早在第一季将陆续完成库存回补。因此,NAND Flash第二季合约价季涨幅将收敛至10~15%。

市场格局:三星仍霸榜,两大厂或合并

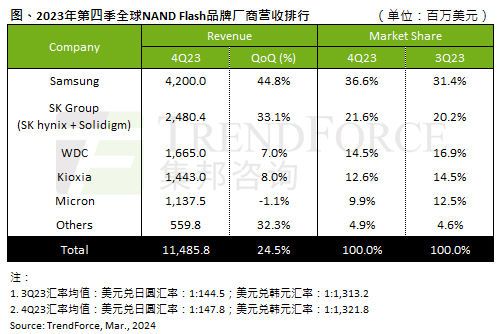

从产业营收看,TrendForce集邦咨询最新研究指出,2023年第四季NAND Flash产业营收达114.9亿美元,季增24.5%。主要受惠于终端需求因年终促销回温,加上零部件市场因追价而扩大订单动能,位元出货较去年同期旺盛;同时企业方面持续释出2024年需求表现优于2023年的看法,且启动策略备货带动。

展望2024年第一季,TrendForce集邦咨询认为,在供应链库存水位已大幅改善以及价格仍处于上涨的态势下, 客户为避免供货短缺及成本垫高的风险, 持续增加采购订单。因此, 尽管第一季为传统淡季,但受惠订单规模持续放大,激励NAND Flash合约价平均涨幅高达25%,故TrendForce集邦咨询预估第一季NAND Flash产业营收仍会季增两成。

本文作者可以追加内容哦 !