连锁中医馆第一股固生堂2023年预盈背后 ,商誉已逼近10亿

文|每日财报 吕明侠

又一年财报季,中医药板块选手“秀肌肉”帷幕逐渐拉开。

近期,中医连锁第一股——固生堂(02273.HK)发布了年度业绩盈喜公告。业绩预告显示,2023年,固生堂实现净利润2.45亿元至2.55亿元,相比2022年1.82亿元约增加35%至41%。

对此,长城证券、浙商证券、中信建投等纷纷予固生堂“买入”评级。不过,拆解财报发现,连锁中医馆第一股固生堂2023年能够预盈利,靠的是绑定名医与并购扩张。同时,扩张带来的“副作用”也值得警惕。

业绩延续增长态势

结缘酱油,终成主业

肯定有很多人好奇,固生堂到底有什么魅力吸引了资本关注?之所以,资本看中固生堂一个很重要的背景是,中医市场前景广阔。

近年来,随着国家对中医药发展给予政策倾斜支持,中医老树开始发新芽。

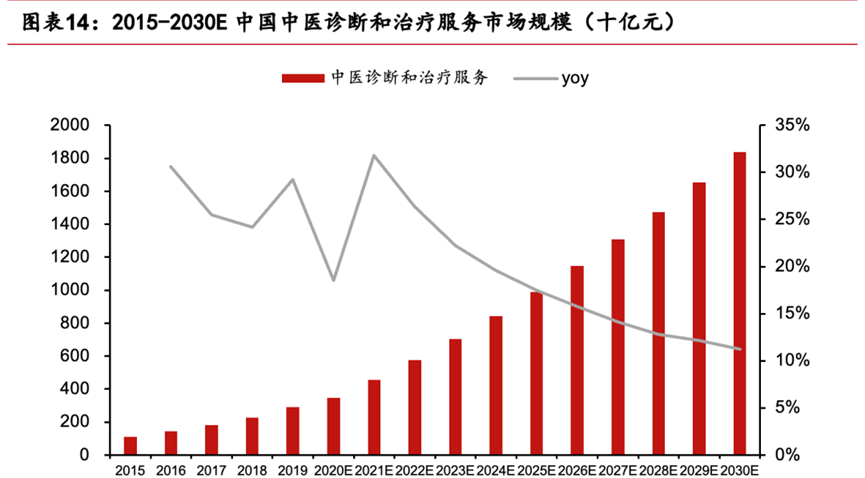

根据Frost & Sullivan报告,随着人们健康管理的需求不断扩大和政策鼓励,2019年我国中医诊断和治疗服务市场达2920亿元,2015-2019年CAGR为27.35%,预计2030年市场规模将达到1.8万亿元,并以2020-2030年CAGR为18.18%的速度持续增长,显著高于中医大健康市场规模的复合增长率。

资料来源:frost&sullivan,国联证券研究所

截至2023年底,固生堂在全国16个城市拥有及经营58家医疗机构,线上、线下执业出诊的医生超3万名,服务网络覆盖全国300余座城市,成为基层中医药服务的主力军。

同时,固生堂亦拥有及经营四家线下药房,用于销售公司的医疗健康产品。另外,公司还与17个第三方线上平台建立合作关系,公司主要借此向客户提供线上预约服务。

从业绩层面看,上市后,固生堂的业绩有明显拉升,并且实现转亏为盈。2021年、2022年及2023年上半年,固生堂的营收分别为13.72亿元、16.25亿元、9.861亿元;净利润分别为-5.071亿元、1.833亿元、9275万元。

公司对外表示,尽管固生堂已经是中国最大的中医连锁集团,但放在全国范围来看,仍然有大量城市尚未布局。收购和自建都是公司业务扩张的重要方式,公司会根据情况制定新增自建门店的计划,若有恰当的时机、恰当的价格、且契合公司发展战略,会考虑继续并购。

受惠可行的扩张战略,固生堂2023年保持着稳健经营,带动营收规模大幅上行。确实,固生堂业绩可圈可点,然而,扩张带来的“副作用”也值得警惕。

高薪+股权激励,绑定名医

固生堂于2010年成立,是一家以基础医疗为重心,将新中医与现代医疗手段结合,为客户打造了一个整合线下业务与在线布局,覆盖全生命周期、全场景健康管理的技术赋能“OMO”新中医平台。

作为较早的入局者,固生堂在高度分散的中医行业建立了自己的“护城墙”。自成立以来,固生堂一直致力于获取线下中医医疗健康资源,邀请三甲医院临近退休或已经退休的老中医和世代相传的名医后代出诊。要知道,中医名医可是“一号难求”的。

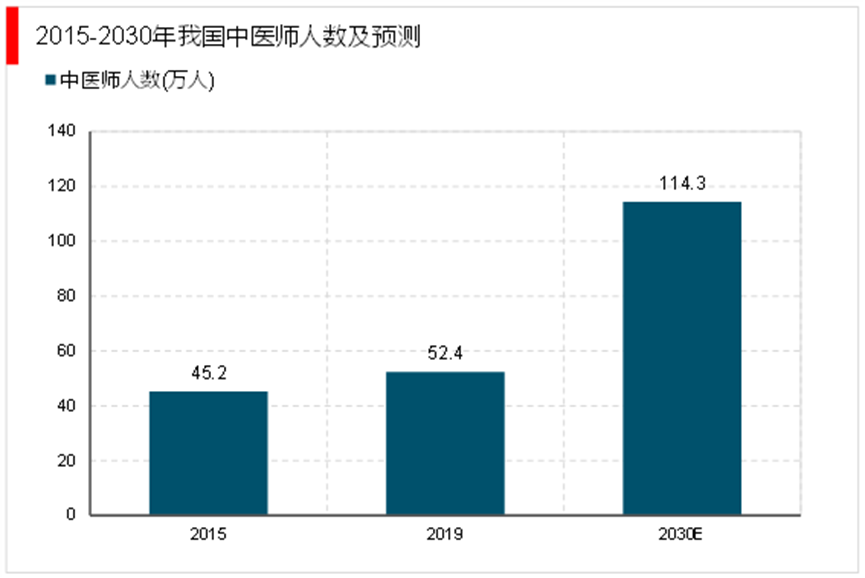

从医师数量来看,我国中医师人数由2015年的45.2万人增加至2019年的62.4万人,2015-2019CAGR8.4%,2030年预计将达到114.3万人,2019-2030CAGR5.7%。

但从资深中医师数量上来看,2015年资深中医师占比16.2%,2019年降为15.4%,预计2030年将保持在15-16%水平,与目前持平。可以看出,我国中医医疗服务行业中资深中医师仍非常稀缺。

资料来源:中国卫生统计年鉴

而固生堂打造了一个“医生合伙人”的商业模式,来吸引医生加入。医生可以以单店入股的形式,与固生堂一起开办中医馆。固生堂占股70%,医生占股30%,由固生堂负责运营管理,医生负责出诊。

借助多点执业红利,以合伙模式(股权绑定)聚集知名中医到其线上线下诊所坐诊,依靠向患者提供诊疗服务、销售会员和卖药赚取利润。这是固生堂业务模式能实现盈利的根基。

据了解,2022年,固生堂股权合作的专家人数为257人,实现业绩约为5亿元,约占公司总营收的31%;到2023年,在股权激励计划实施后,固生堂股权专家人数达446人,预计实现业绩约8亿元,占公司总营收38%左右。采用这种模式的固生堂,就在高壁垒的中医大健康市场脱颖而出。

不过,这一模式下,固生堂留给自己的利润不大,运营管理成本投入却不小。根据固生堂2023年中期报告,销售成本(A股习惯称之为营业成本)7.03亿元,其中医师成本及材料成本5.58亿元,定期经营开支1.45亿元,占总额的20.7%。

扩张步履不停 正副作用并存

虽然固生堂采取的是OMO(线上线下融合)模式,但卖药并非是支撑固生堂业绩增长的动力,医疗服务才是其核心业务。

2023年上半年,提供医疗健康解决方案的业务收入较去年同期增长40.4%达到9.65亿元,占总营收的97.9%。与提供医疗健康解决方案的业务相比,销售医疗健康产品的收入较少。2023年上半年,该业务的营收较去年同期增长35.2%达到2081.5万元,占总营收的2.1%。

这项业务的增长则来源于,固生堂集团线上医疗平台的业务扩张、以及集团新收购、和现有线下医疗机构,三者产生的收入增加所致。

固生堂在发展业务规模上的大体操作,大致如此。且规模越大,营收越大,净利润也越大。在拉大规模的策略上,选了最有性价比的收并购。

中医馆依赖客源,正好收并购的门店基本都已经在当地有了一定的口碑和客群,在切入区域上更省时省力。

目前,固生堂的门店数量50家左右,其中自建门店维持在10家不变,而剩余的门店增长则主要是通过兼并、收并购的模式实现。据统计,2023年固生堂还先后收购了7家公司。

值得一提的是,在固生堂大举并购扩张的背后,公司的商誉也在逐年上升。公司财报显示,2021年,固生堂商誉的账面值为6.89亿元。到了2022年,公司商誉已然上升到8.17亿元。而截至2023年上半年,固生堂的商誉由2022年同期的8.17亿元增长为9.12亿元,占资产净值的39.93%。

总体来看,脚踩中医药发展热门赛道,加着十余年的发展经验,固生堂已经具备对中医连锁门店的标准化复制能力,内生外延的优势有望继续助力公司稳定增长,贡献可观业绩。

但由于商誉占比一直高居不下,这一块风险仍需留意。为此,《每日财报》发函询问,固生堂也作出了回应。

公司回复称,一方面,商誉是公司收购标的时,支付的价格与并购标的净资产的差值。基于中医诊疗服务的行业属性,代表业内公司真实价值的并不是物业、设备等固定资产,而往往是医生影响力、医保资质、更好的位置、长期积淀的区域品牌力等“软实力”,这些恰恰不会反映在资产负债表上,因此公司以PS估值支付的合理价格,体现在报表上则形成了商誉。

另一方面,商誉减值风险本质来自于所收购标的未来发展是否符合公司的预期。就历史数据来看,收购标的在融入固生堂体系后普遍取得了令人满意的发展,大概4-5年即可收回投资成本。未来,并购仍然是扩大规模的重要方式,有新的并购就会有新的商誉,但不意味着一定会带来风险。$固生堂(HK|02273)$

本文作者可以追加内容哦 !