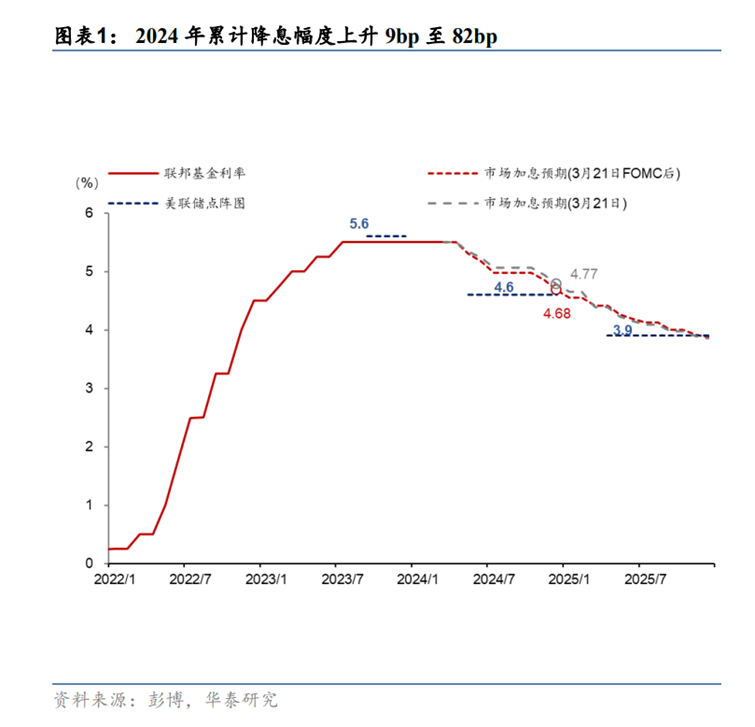

美联储召开3月FOMC会议,联邦基金利率目标区间继续维持在5.25-5.50%,虽然上修了经济增长和通胀预期,但是仍保持了2024年降息三次(75bp)的预测,讨论了QTtaper(量化紧缩放缓)不过尚未做出决定。

点阵图显示2024年联储官员的中位数降息预期仍为三次,不过结构上略偏上移(更少降息),同时长期名义中性利率由2.5%小幅上调至2.6%(2019年6月以来新高)。

增长方面:上调2024/2025/2026年GDP预测至同比增长2.1%/2%/2%(2023年12月预测1.4%/1.8%/1.9%);

就业方面:下调2024/2026年失业率预测至4%(2023年12月预测4.1%),2025年失业率预测维持4.1%不变;

物价方面:上调2024年核心PCE预测至2.6%(2023年12月预测2.4%),上调2025年PCE预测至2.2%(2023年12月预测2.1%);

利率方面:上调2025/2026年联邦基金目标利率中位数预测至3.9%/3.1%(2023年12月预测3.6%/2.9%),上调长期名义中性利率预测至2.6%(2022.06~2023.12均为2.5%)。

后续展望:中高通胀长期化风险或将上升

政策利率方面,点阵图指示2024年降息3次,不过实际上倾向于降息2次或更少、以及3次或更多的官员数量趋近平衡(9vs10)。考虑到商品通胀回归的风险,我们认为6月可能是年内最早开始降息时点,7月可能是更稳妥的选择。若过早降息,不排除后续通胀出现反弹,美联储甚至可能面临被迫再次加息的风险。

长期来看,美联储放松加息门槛,愿意在经济基本面相对强劲+通胀偏高的背景下开始降息,意味着美国中高水平通胀长期化风险或将上升。在此背景下,本轮降息周期的整体幅度可能有限,终点利率水平或偏高,这可能也与美联储上调长期名义中性利率预期的动作相吻合。

风险提示:本材料中包含的内容仅供参考,不作为基金宣传推介材料,不构成任何投资建议或承诺。不同时期,华泰证券(上海)资产管理有限公司可能会发出与本材料所载观点、意见、评估及预测不一致的其他材料。请投资者理性判断并独立决策,在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。投资有风险,入市需谨慎。参考资料:华泰证券研究所固收团队张继强、陶冶3月21日发布的《美联储保持年内三次降息预期,但长期利率可能上升——3月FOMC点评》,对本材料的完整理解请以上述研报为准。

$华泰紫金泰盈混合C(OTCFUND|008405)$ $华泰紫金泰盈混合C(OTCFUND|008405)$ $华泰紫金创新先锋混合(LOF)A(OTCFUND|009663)$ $华泰紫金创新先锋混合(LOF)C(OTCFUND|501202)$ $华泰紫金创新成长混合发起A(OTCFUND|016517)$ $华泰紫金创新成长混合发起C(OTCFUND|016518)$ $华泰紫金先进制造混合发起A(OTCFUND|017424)$ $华泰紫金先进制造混合发起C(OTCFUND|017425)$ $华泰紫金价值甄选混合A(OTCFUND|019800)$ $华泰紫金价值甄选混合C(OTCFUND|019801)$

$华泰紫金丰泰纯债发起A(OTCFUND|007117)$ $华泰紫金丰泰纯债发起C(OTCFUND|007118)$ $华泰紫金智盈债券C(OTCFUND|005468)$ $华泰紫金智盈债券A(OTCFUND|005467)$ $华泰紫金添鑫30天滚动中短债发起A(OTCFUND|016093)$ $华泰紫金添鑫30天滚动中短债发起C(OTCFUND|016094)$

本文作者可以追加内容哦 !