好久没有看到一家让人心跳加速的基金公司了。

写了3000多字,但是依然不够尽兴,要想把该吐槽的都吐完,估计文章没有一万字是收不住的。

国联基金,口号是“为每一份所托竭尽全力”,不过公司的实力着实有些一言难尽。

截至3月19日,国联基金旗下普通股票型+偏股混合型A、C份额合计56只,有38只亏损,占比高达68%,23只亏损幅度超过20%,占比高达41%。

其中还有两只产品成立时间5年以上,亏损幅度超过40%。

更重要的是,在大批产品大幅亏损的背后,国联基金还有太多太多精彩的故事。

来,我们来一起走进这家有趣的基金公司。

量化+红利有没有搞头?

兄弟们对市场稍微有那么一丢丢关注,就应该知道高股息是这两年表现最好的题材。

如果告诉你们相关产品却是国联基金这两年表现最差,你会怎么想?

是不是有趣起来了?继续看。

国联基金目前旗下有两只高股息概念基金,一只叫做国联智选红利股票,另一只叫做国联高股息混合,两只产品表现都不太行。

其中,国联智选红利股票成立于2018年3月30日,投资目标是通过量化选股模型,精选现金股息率高、分红稳定的股票组合进行投资,在合理控制风险的前提下,力争长期稳定的获取超越业绩比较基准的投资回报。

瞅瞅,快瞅瞅,量化+红利,把这两年最靓的素材都集齐了,想想都很搞头!

但是...........

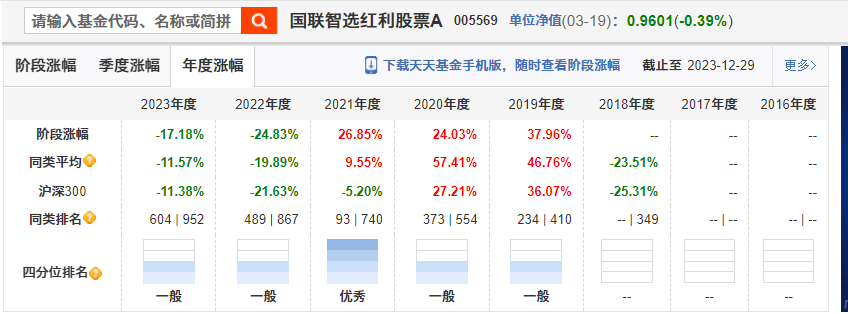

据iFind数据显示,截至3月19日,国联智选红利股票近5年、近3年、近1年均出现大幅亏损,均大幅度跑输比较基准(比较基准:中证红利指数收益率95.00%+同期银行活期存款利率(税后)5.00%),均排在同类产品的倒数位置。

兄弟们,是不是跟基毛哥一样非常好奇,他们是怎么做到的?

继续看。

2019年、2020年和2021年,市场风格并不适合高股息策略,国联智选红利股票表现平庸也就算了,2022年、2023年以及今年高股息策略是市场主线,国联智选红利股票依旧表现不佳,这显然有点说不过去。

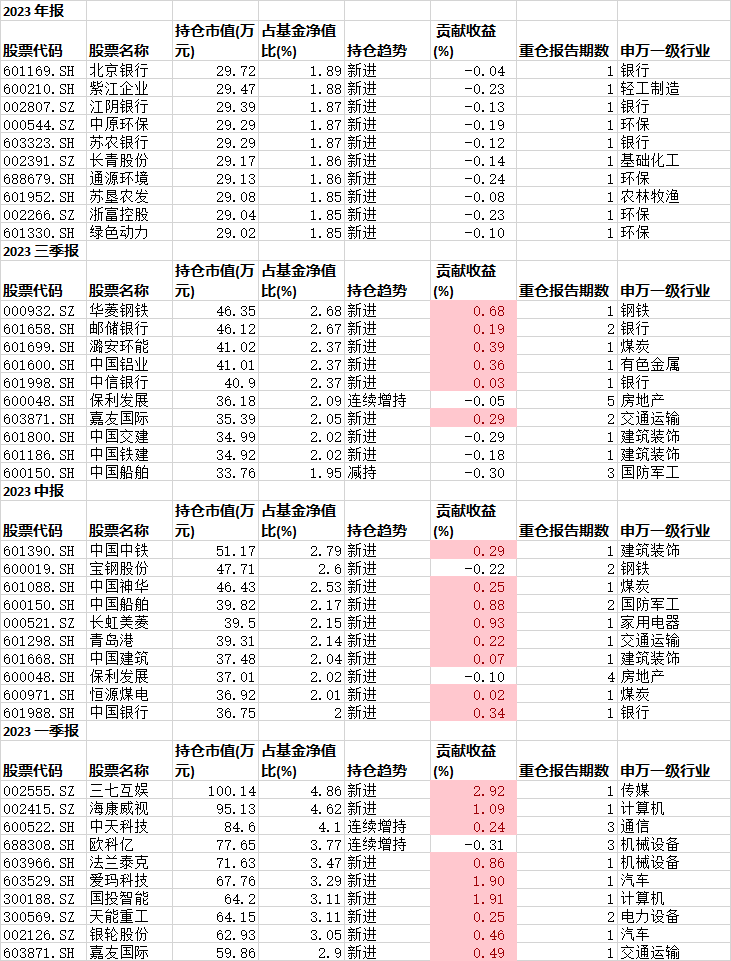

基毛哥注意到,$国联智选红利股票A(OTCFUND|005569)$每个季度都会对重仓股进行大幅的更换,哪怕期间多次更换基金经理,风格也一以贯之。

不知道是不是巧合,像天弘基金转投来的钱文成、前海开源基金转投来的柯海东和中邮基金转投来的郑玲,他们的产品换手率普遍并不夸张,而国联基金土生土长的基金经理,倒数有好几位换手率偏高。

这种频繁的调仓换股造成产品风格漂移倒是小事,关键每次吃肉的时候没赶上过,挨打没落下过。

我们以2023年1季度为例,国联智选红利股票当季度重仓杀进传媒、计算机和通信,大概率是追了chatgpt激活的AI题材。

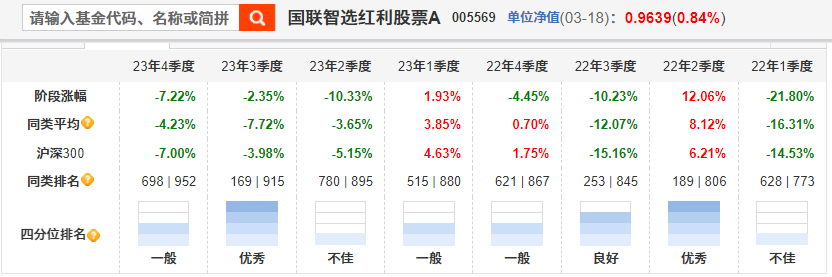

但是国联智选红利股票当季度只盈利1.93%,这与iFinD测算的前十大重仓股贡献的收益并不匹配。

2023年2季度也同样如此,前十大重仓股有8只实现了正收益,但产品却亏损10.33%。

重仓股表现不错,产品亏损惨重,大概率是追涨杀跌造成。

从换手率来看,国联智选红利股票的基金经理们非常非常努力,不仅仅是换股频繁那么简单。

据iFinD数据显示,国联智选红利股票2023年上半年规模只有1664.61万元,但买入股票总额高达9110万元,换手率高达1098.13%。

2022年,国联智选红利股票的全年换手率更是达到了夸张的3510.30%,产品只有2204万元平均市值,但买入股票总值高达3.65亿元!

(注:资产活跃度=(股票买入总额+股票卖出总额)/平均资产净值)

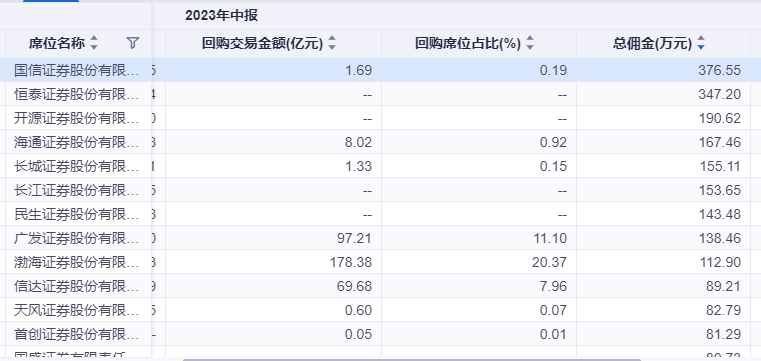

值得吐槽的是,国联智选红利股票2020-2022年的规模分别为0.23亿元、0.24亿元和0.17亿元,但每年依旧稳定给券商们贡献50万元的佣金。

多只产品换手率奇高

基毛哥注意到,不仅国联智选红利股票一只产品换手率偏高,国联基金旗下不少产品都有类似情况。

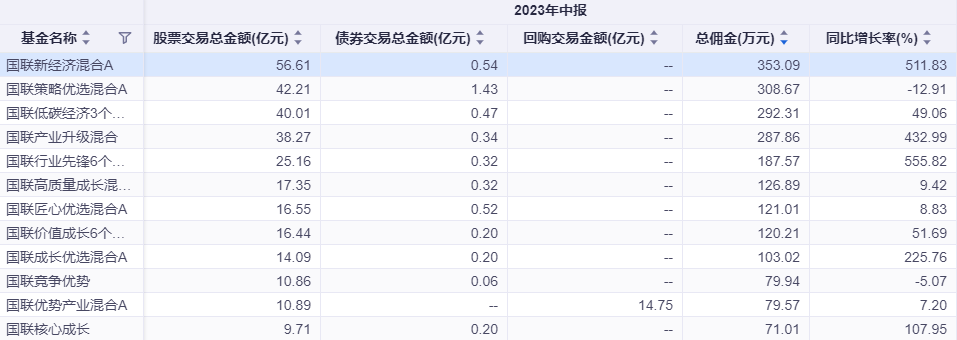

例如规模只有4.5亿元的$国联新经济混合A(OTCFUND|001387)$,仅2023年上半年就买入股票市值就高达25.66亿元,贡献佣金高达353.09万元。

国联行业先锋6个月,规模不到1亿,2023年上半年买入的股票市值达到12.57亿元,贡献佣金高达187.56万元。

国联价值成长6个月,规模只有8369万元,2023年上半年买入的股票市值达到8.2亿元,贡献佣金高达120.21万元。

再次强调这仅仅是2023年上半年的表现,全年数据估计更夸张。

年报将在3月末公布,过几天我们再来盘一盘。

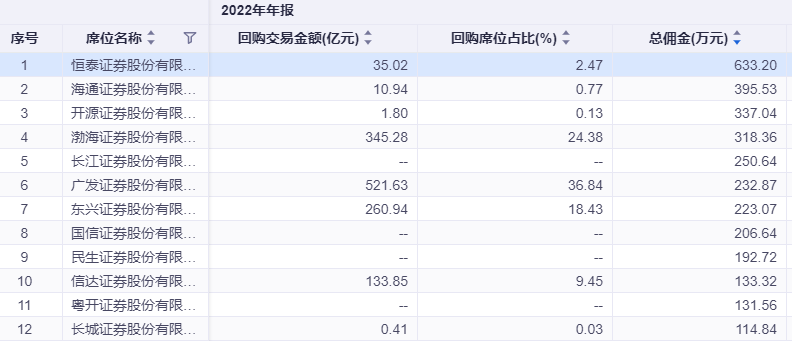

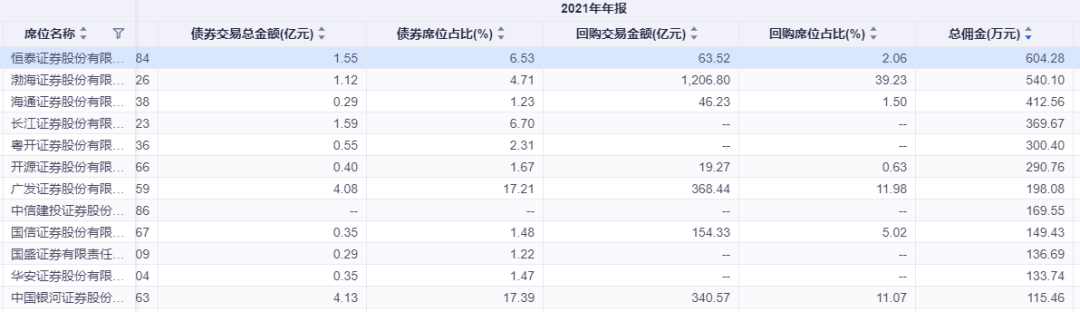

基毛哥还注意到,国联基金格外偏爱恒泰证券旗下席位,2021年、2022年、2023年上半年分别为这家券商贡献佣金604.28万元、633.20万元和347.20万元。

按照目前的节奏,2023年会不会再度恰巧站上600万元?我们也是过几天再来看看。

说到这里,有一件让基毛哥特别感动的事情,国联基金股票型基金+混合型基金的合计规模2021年年末约170亿元,2022年年末120亿元,而2023年上半年只有不到100亿元。

即便自己规模缩水如此严重,也依然保质保量完成“任务”,你就说仗义不仗义吧。

一些产品秀的飞起来了

读了上面的文章,估计大家对国联基金的产品应该也不会太感兴趣。

不过里面有一些基金经理和基金产品表现过于“秀”,基毛哥不忍独享这份快乐,挑选1只分享给大家。

2023年,国联新机遇混合以45.84%的亏损幅度排在灵活排配置型基金倒数第一位。

话说2023年灵活排配置型基金排行榜真是众星云集,像中信建投基金的周紫光,中航基金的韩浩,摩根士丹利基金的陈修竹,招商基金的任琳娜和王琪玮都是我们的老朋友了。

可能也是由于业绩不佳,国联新机遇混合在2023年年末更换过一次基金经理,此前一直由寇文红管理。

说来寇文红也是着实不太争气,2019年和2020年是牛市,但他除了在2021年押中过一次新能源表现勉强合格之外,其他年份均表现糟糕。

可能也是2021年尝到了甜头,国联新机遇混合2022年和2023年依旧押宝这一赛道。

据2023年年报,国联新机遇混合持有电力设备占净值高达74.95%。

别人押宝押出来股基冠军,寇文红押宝押出了个“倾家荡产”,2022年和2023年分别亏损23.73%和45.84%。

需要指出的是,如果单纯地、乖乖地押宝电力设备其实也不至于亏损这么多,因为电力设备指数在2023年才下跌26%,而国联新机遇混合亏损高达46%。

多亏的20%怎么造成的呢?可能还是因为那换手率,国联新机遇混合规模不过0.44亿元,但合计买入1.9亿元的股票,频繁的交易进一步放大了亏损。

2023年12月7日,寇文红离任,国联新机遇混合由朱晓明和杜超管理。

朱晓明累计管理产品不到1年,仅参与管理过国联新机遇混合,在他加入国联新机遇混合管理团队之后,产品已经亏损37.79%。

杜超比朱晓明资历还浅,他的从业经历与其他基金经理相比显得有一点点异类。

资料显示,杜超毕业于南京航空航天大学计算机科学与技术专业,本科、学士学位,具有基金从业资格。2013年7月至2016年4月任中国银行软件中心开发五部软件工程师。

2023年10月,杜超开始管理指数型基金,11月管理主动型基金,单独管理国联鑫价值混合、国联创业板两年定开混合,但是杜超单独管理的产品业绩中规中矩。

值得关注的是,朱晓明和杜超这两个初出茅庐小将在一起迅速碰撞出不一样的火花。

数据显示,国联新机遇混合截至2023年年末股票占净值比高达94%,但是前十大重仓股每只占比均在0.96%左右,主打一个“众生平等”式的资产配置。

理论上,配置越分散产品表现越稳定,对不对?

但是这个理论在国联新机遇混合根本不成立,2023年产品亏损13.93%,跑输沪深300指数约7%,全市场排名倒数,今年以来产品净值一度从0.6跌至0.5。

如此“平衡”的个股配置还能有如此震撼的下跌,也是属于非常夸张的级别。

对了,说到个股配置,国联新机遇混合的前任基金经理寇文红目前还管理着$国联鑫起点混合A(OTCFUND|001413)$。

你猜怎么着,人家4季度干脆把持仓几乎都清了,只留下一只易普力的股票。

但是即便如此,国联新机遇混合在4季度依然亏损9.83%,跑输沪深300指数接近3%。

但是令人难以置信的是,国联新机遇混合在今年竟然还实现9.97%的收益,冲进同类前3%。

坦白说,基毛哥一开始还以为数据有问题,特意查了iFind、Wind和choice,结果发现是真的。

现在脑瓜子嗡嗡的,CPU都快烧糊了也没搞明白是怎么做到的。

#基金投资指南##万亿产业规模待飞,如何掘金低空经济?#

本文作者可以追加内容哦 !