观点概述:

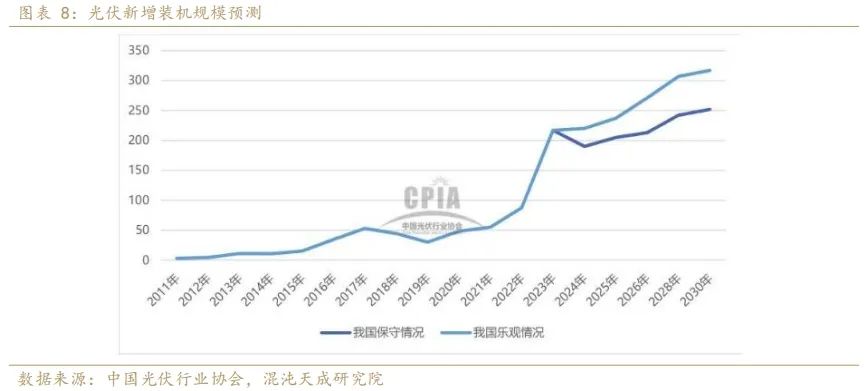

2023年在我国大力推进新能源建设和装机效益提升的背景下,光伏新增装机216GW,大超市场预期,带动了能源金属的需求增长。进入2024年,光伏的装机规模是否仍然能保持高速增长,还是说2023年已经透支了未来几年的装机增速?

先说结论,我们预计2024年光伏装机规模仍能有20%以上的高速增长,主要系:

1、政策加码:传消纳95%红线拟放开,年中出政策落地。按92%测算将释放出超50GW装机空间;

2、经济效益高:初始投资成本降低,分布式EPC项目收益率超18%,光伏对比其他发电能源成本更低且逐年下滑;

3、消纳空间释放:用电负荷增长、煤电技改、抽水蓄能、配储能、特高压输电等多措施提升光伏消纳能力。

2024年全球光伏新增装机预计可达520GW,同比增18%,其中中国新增装机量260GW,同比增长20%。全球光伏用铜/铝/锡需求可达260/885/3.6万吨,同比增18%,其中中国光伏用铜/铝/锡需求可达130/460/1.8万吨,同比增20%。

一、2023年光伏装机超预期,“十四五”目标进度超前

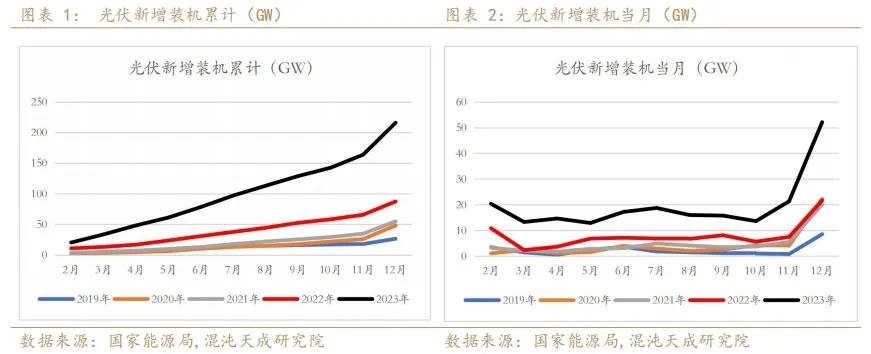

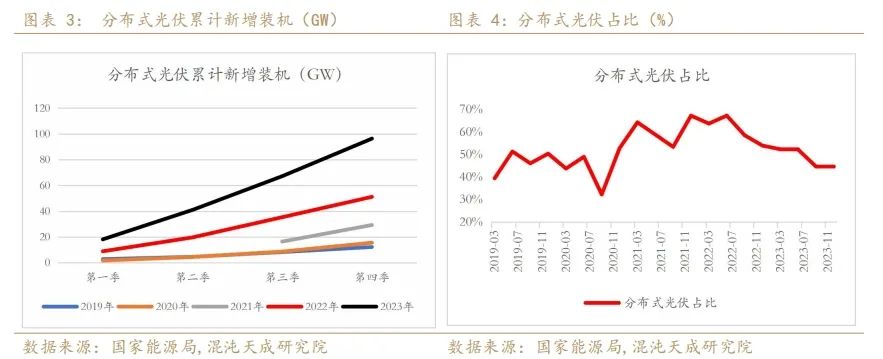

根据国家能源局发布的2023年全国电力工业统计数据显示,2023年1-12月,光伏新增装机216GW,同比增147%,大超市场预期,成为能源金属最重要的需求增长点之一,其中集中式光伏电站新增装机120GW,分布式光伏新增装机96GW。

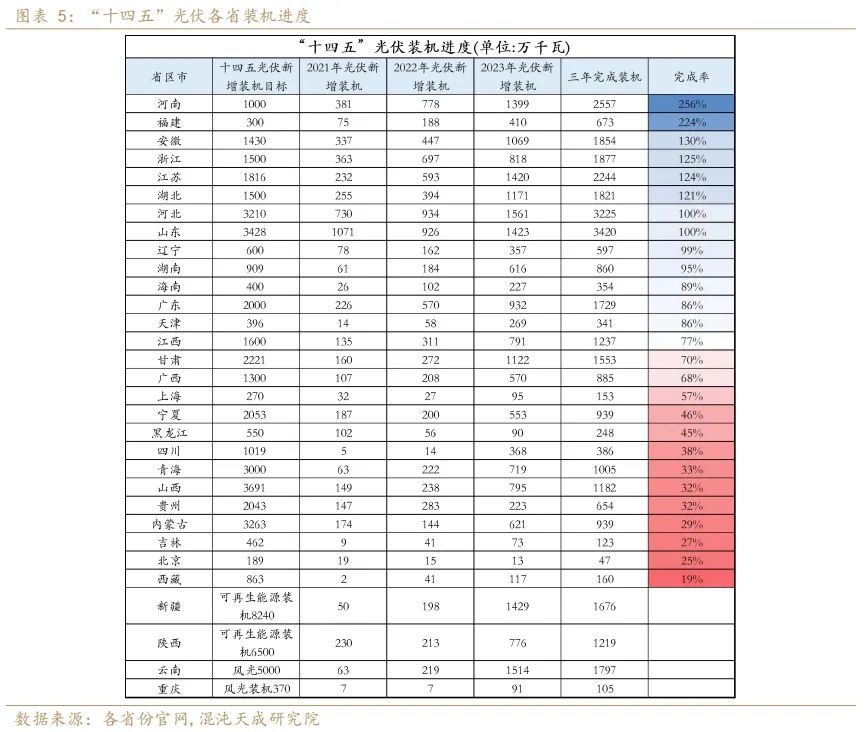

截至2023年底,风电和光伏合计装机容量已达到10.5亿千瓦,2024年将提前实现风光装机超过12亿千瓦的总目标。根据31省上报的十四五期间光伏装机目标,仅光伏发电,27省区市目标新增装机超400GW,行至2023年年底,27省合计新增光伏装机311GW,进度达78%。

2023年光伏新增装机规模大超市场预期,主要原因有以下两点:一、国家政策推动。据我国十四五规划,为实现碳达峰、碳中和目标,要加快发展风电、太阳能发电。“到2030年非化石能源的一次能源消费比重要达到25%左右,风电、太阳能总装机容量要达到12亿千瓦以上”。二、光伏装机项目经济效益凸显。2023年随着组件价格的不断下行,全投资模型下光伏发电系统的LCOE下行约20%,经济效益凸显。光伏装机规模2023年超预期的爆发带动了能源金属需求的增长,但也让市场对于2024年的光伏装机增速预测保守了起来,我们从定性到定量去测算下今年的光伏装机增速究竟几何。

二、政策加码+消纳空间释放+经济效益进一步凸显

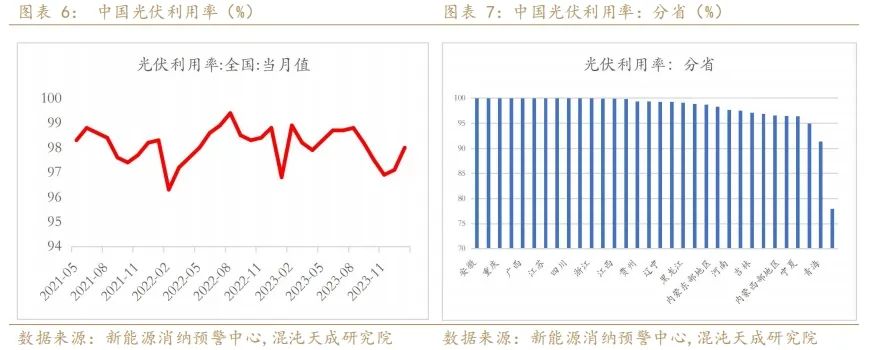

2.1 消纳红线放开至92%可带来54GW的装机增量

根据市场流传出的一份机构调研报告预测,在大力推动新能源发展背景下,电网公司大概率放开95%的消纳红线,以接入更多的新能源。在电网承载能力和负荷用电水平不变的情况下,消纳利用率每下降1个百分点,可新增约3%的装机增长,按照2023年底光伏装机容量609GW,约增加18GW的装机容量。现全国98%的消纳水平,如果下行放开至92%,对应光伏的增长空间将达到108GW。考虑到现行95%红线的全国平均消纳率在98%,放开至92%,预计消纳率也会维持在95%以上的水平,额外带来的装机增量约54GW。结合中国光伏行业协会对于2024年中国新增光伏装机保守/乐观情况的预测值在190/220GW,按照消纳红线下行3%,今年新增装机保守/乐观预期可达240-270GW。

2.2 多项举措提升光伏消纳能力

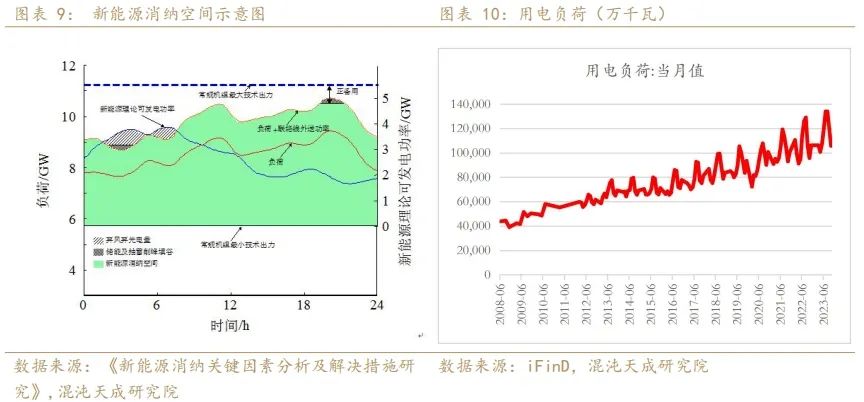

由于风、光的资源特性,新能源出力存在随机性和波动性。风电日波动最大幅度可达装机容量的80%,且呈现一定的反调峰特性,随着新能源高比例接入电力系统后,增加了系统调节的负担,出现新能源消纳问题。业内一般通过净负荷曲线(负荷-新能源出力)观察消纳空间,净负荷曲线最低点与常规电源最小技术出力的差值决定剩余消纳空间。所以用电需求的增长、火电最小技术出力的下修、抽水蓄能、配储能、特高压输电都可以提升新能源的消纳能力。

2023年中国用电负荷我们取13亿千瓦,2024年同比增速取7%,考虑到光伏出力多数时间远小于其装机容量,典型地区光伏80%时间段出力小于其装机容量的0.6倍,光伏允许装机容量一般可按消纳空间除以0.5测算,对应2024年光伏新增装机空间180GW。存量煤电灵活性改造,预计到2027年为止,12亿存量煤电灵活性改造将会全部完成,预计2024年需要完成2.5亿煤电的改造工作,灵活改造后煤电的最低出力从额定容量的50%降为30%,释放出0.5亿煤电,腾出100GW的光伏装机空间。抽水蓄能基本上每年能够新增投入6-8座,今年预计新增7GW,腾出光伏14GW的装机空间。2024年按新增储能装机30GW测算,可以新增60GW的光伏装机空间。综上,2024年合计新增新能源消纳空间可达322GW。

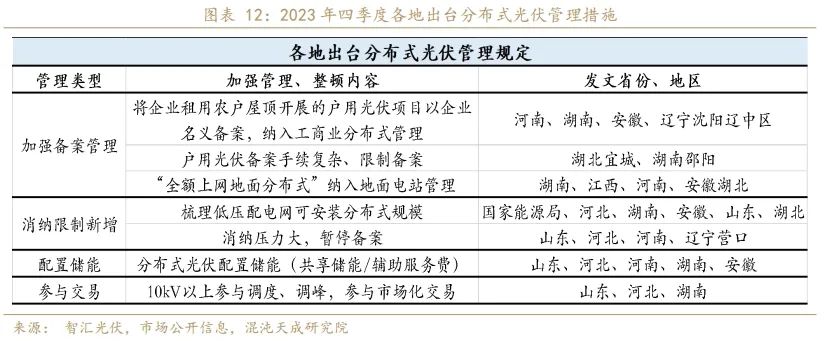

我们关注到,2023年光伏行业暴露出传统分布式光伏大省消纳能力不足的问题,各地纷纷出台了相关的管理措施,放缓分布式光伏备案及并网工作。山东、河南、浙江、江苏和河北是我国分布式光伏装机容量前五的省份,我们从分布式新增装机占比的变化可以发现,前五大省的新增装机占比在逐季下滑,中部省份如安徽、江西在成为新的增量市场。但从2023年四季度新增分布式光伏的数据来看,环比三季度仍有11.3%的增速,前五大省份新增装机占比的下降也在放缓,2024年分布式光伏仍有较大增长空间。

同时,2024年国家发展改革委、国家能源局发布的《关于新形势下配电网高质量发展的指导意见》中提出发展目标,到2025年,配电网网架结构更加坚强清晰,供配电能力合理充裕,配电网承载力和灵活性显著提升,具备5亿千瓦左右分布式新能源、1200万台左右充电桩接入能力。截至2023年年底,我国分布式光伏电站累计并网容量254GW,2023年分布式光伏新增并网96GW,按照我国总体目标,2024年和2025年分布式光伏的并网空间为246GW,线性外推每年有20%的增长空间,2024年分布式光伏有望新增装机120GW。

2.3 经济效益进一步凸显

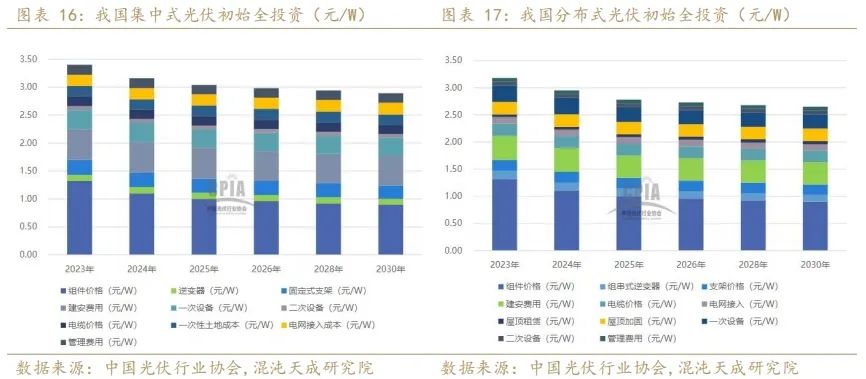

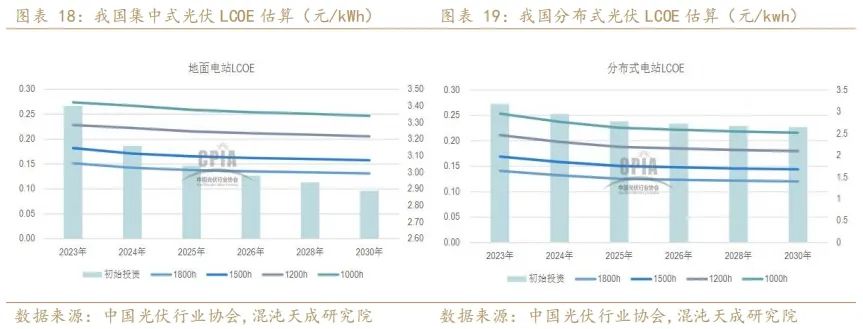

我国地面光伏系统的初始全投资主要由组件、逆变器、支架、电缆、一次设备、二次设备等关键设备成本,以及土地费用、电网接入、建安、管理费用等部分构成。2023年,我国地面光伏系统的初始全投资成本为 3.4元/W左右,其中组件约占投资成本的38.8%。随着组件新增产能不断释放,组件价格预计低位运行,叠加组件光电转换效率稳步提升,整体系统造价将稳步降低,集中式光伏系统初始全投资成本可下降至3.16元/W左右。分布式光伏主要由设备成本构成,2023年我国工商业分布式光伏系统初始投资成本为3.18元/W,2024年预计下降至3元/W以下。成本进一步下行。

2023年,全投资模型下地面光伏电站在1800小时、1500小时、1200小时、1000小时等效利用小时数的LCOE(平准发电成本)分别为0.15、0.18、0.23、0.27元/kwh,分布式光伏发电系统则分别为0.14、0.17、0.21、0.25元/kwh。据中国光伏行业协会测算,2024年同等等效利用小时数下,LCOE将进一步下行。按照光伏组件价格0.9元/w,对应分布式光伏系统单位成本2.75元/w,年有效利用小时数1200小时,设备运营20年,测算工商业分布式项目LCOE0.17元/kwh,IRR高达18.6%,投资回收期5年,具有较高投资收益率。

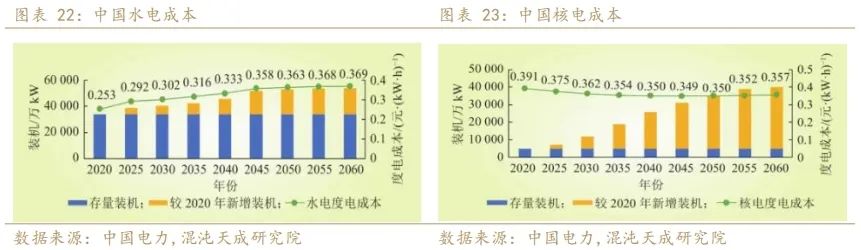

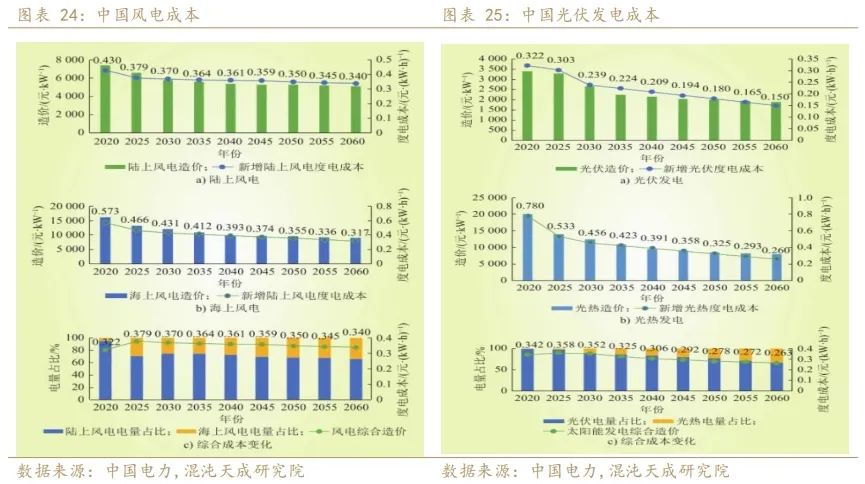

据中国电力测算,到2025年煤电、气电、水电、核电、风电和太阳能发电成本分别在0.399、0.907、0.292、0.375、0.379和0.358元/(kwh),由此看出,光伏发电成本更低,且呈现出逐年下行的经济优势。2024年在投资成本更低,收益率更高的现实情况下,经济性进一步提升,带动我国光伏装机规模维持高增速。

三、2024年光伏装机空间测算

3.1分布式装机空间测算

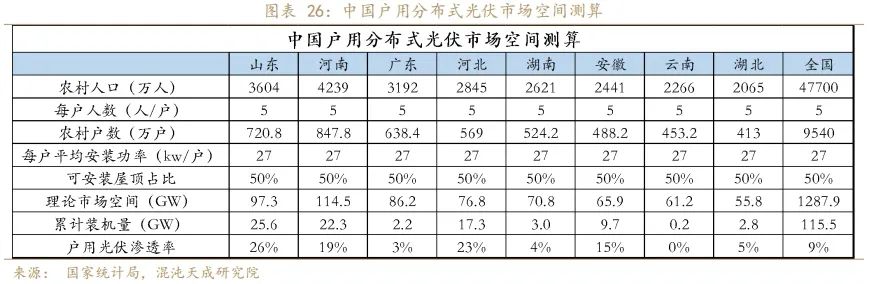

分布式光伏主要分为户用和工商业分布式两种。截至2023年年底,我国户用光伏累计装机115GW,按照国家公布的农村人口数测算户用光伏的市场空间在1200GW以上,当前我国户用光伏渗透率仅为9%。随着组件价格下滑至0.9元/W,经济收益持续凸显,我们假设到2025年,渗透率能够进一步提升到20%,年均装机规模可达70GW,预计2024年新增装机可达60GW。

根据中国建筑业协会公布的报告,截至2023年底,我国存量工业、商业竣工面积分别为69.7亿平和34.1亿平,2023年分别增7和2.6亿平方米。按照工业屋顶面积等于竣工面积的50%,商业屋顶面积等于竣工面积的20%测算,预计国内工商业分布式光伏市场潜力在950GW,截至2023年年底渗透率仅为14%。根据整县推进政策要求,到2025年党政机关建筑、公共建筑、工商业厂房、农村居民屋顶总面积安装光伏发电比例分别不低于50%、40%、30%和20%。按照2024年渗透率达到19%,中国工商业分布式光伏新增装机规模预计在59GW。

结合以上分析,2024年分布式光伏新增预计可达120GW,同比增长达25%。从分布式光伏EPC的招标定标数据来看,2024年1-2月,分布式光伏定标量合计11.9GW,同比增75%。抛开春节过节导致的定标数据环比有所下滑,随着光伏组件价格的下滑,经济收益凸显的同时,定标规模也在不断的扩大,也为今年分布式光伏的高增速提供了数据支撑。

3.2集中式装机空间测算

在2023年四季度国家能源局新闻发布会上,国家能源局发展规划司副司长董万成提到,第一批大型风电光伏基地(97.05GW)已全部开工,第二批基地项目(455GW)已陆续开工,第三批基地项目清单已正式印发实施。国家能源局局长章建华提出“加快新能源大基地建设。加快推动前三批以沙漠、戈壁、荒漠为重点的大型风电光伏基地项目建设,有序推动项目建成投产”。在国家大力推动,风光基地项目清单正式下发,2023年已初具建设成效的情况下,我们预计今年集中式光伏新增装机规模仍能保持15%以上的高速增长。

集中式光伏定标量2024年1-2月累计为12.6GW,同比增21%。光伏组件2024年1-2月合计定标量52.7GW,同比去年增51%,增速依然良好,为今年集中式光伏装机维持高增速奠定了基础。从组件招标价格来看,2月组件招标均价为0.88元/w,环比上月下降4%,组件价格下跌带动成本下行,下游装机积极性环比提升,我们预计2024年集中式光伏装机量可达140GW,同比增长15%,分布式光伏占比将提升至46%。

综上判断,2024年光伏总装机量预计可达260GW,同比增长20%。消纳红线95%放开打开光伏装机的增量空间,最低用电负荷提升、煤电改造、抽水蓄能、光伏配储能、配电网建设等提升光伏的消纳能力,光伏组件价格下滑经济收益属性凸显提升下游装机的积极性。国家政策大力发展新能源的大背景下,虽然2023年光伏装机量远超出市场预期,我们仍然预计今年光伏的装机增速将维持在20%以上,支撑能源金属的需求。

四、光伏新增装机高增带动能源金属需求提升

光伏用铝主要在边框和支架两项上。每GW光伏边框的耗铝量大约在0.6万吨,根据CPIA发布的《中国光伏产业发展路线图》目前在光伏组件领域铝合金边框的市占率达到95%,是光伏边框的最常用材料,中短期内暂无替代可能,将较长时间维持较高的市场占有率。铝合金边框根据不同尺寸硅片生产的光伏组件,单GW耗用的铝合金边框也不同,210mm组件耗用铝型材0.6万吨,182mm组件耗用铝型材0.59万吨,166mm及以下尺寸组件耗用铝型材0.61万吨,我们取每GW0.6万吨去测算耗铝量。铝合金支架更多的应用在分布式光伏电站,根据测算,每GW分布式光伏电站所用支架耗铝量约为1.9万吨。光伏用铜主要应用在光伏焊带、连接器、电缆和逆变器等,根据Wood Mackenzie报告的数据,1GW光伏新增装机量需要消耗5000吨铜。光伏用锡主要在光伏焊带,通过光伏焊带连接的光伏电池片,在EVA胶膜、光伏玻璃、背膜、边框等材料封装后形成光伏组件,1GW光伏新增装机用锡量约为56-86吨,取中值在70吨/GW左右。我们按照2024年集中式光伏新增装机140GW,分布式光伏新增装机120GW去测算中国光伏行业能源金属需求。2024年海外光伏新增装机规模维持前文《从各国能源转型目标乐观看待光伏明年装机》中的预测。

我们测算,2024年全球光伏用铜/铝/锡量可达260/885/3.6万吨,其中中国光伏用铜/铝/锡量可达130/460/1.8万吨。随着电网建设及储能行业的发展,预计中国光伏新增装机增速持续保持在15%以上,能源金属需求保持高增长。

$新能源主题ETF(SH516580)$$隆基绿能(SH601012)$$创业板指(SZ399006)$

文章来源:微信公众号混沌天成研究

本文作者可以追加内容哦 !