一、核心观点

宏观方面,国内1-2月经济数据超预期,海外超级央行周搅动市场。上周公布的国内1-2月各项经济数据普遍超预期,宏观经济取得开门红,但考虑到无法完全剔除春节错位对1-2月经济数据造成的影响,对于经济恢复力度的判断仍待后续数据予以验证。

固收市场方面,上周央行再度开启20亿“地量”公开市场操作,资金面呈均衡格局,资金价格略有抬升;1-2月,工业增加值、社零、固定资产投资、地产投资均好于预期,加上之前的出口数据,均显示经济在好转趋势中,只不过地产投资、销售低位未有显著改变;国新办发布会,央行副行长表示,法定存款准备金率仍有下降空间,正加强监测资金空转问题,将密切关注企业贷款转存和转借等情况;国常会提出进一步优化房地产政策,系统谋划相关支持政策。周内多、空双方围绕超长期国债发行方式、汇率走势、监管重申降准有空间、监管窗口指导公募债基杠杆上限等事件和传言展开拉锯式角逐,债市整体呈现震荡格局。

展望来看,目前1年国股2.25%,10年国债2.335%,30年国债2.485%,利率水平依旧偏低,曲线依旧偏平,市场短暂调整后,情绪有所好转,后续债市短期仍面临资金价格中枢难以下移、一级供给放量、基本面阶段改善、风险偏好底部回升等压力。策略上,建议多看少动,并保持组合流动性。

二、宏观动态

(一)国内宏观

中国1-2月经济运行起步平稳,为全年发展奠定了较好基础。从生产看,工业生产有所加快。1-2月份,全国规模以上工业增加值同比增长7%,比上年12月份加快0.2个百分点。从需求看,市场销售继续恢复。1-2月份,社会消费品零售总额81307亿元,同比增长5.5%。投资增速回升,1-2月份,全国固定资产投资同比增长4.2%,比上年全年加快1.2个百分点。就业形势总体稳定,1-2月份,全国城镇调查失业率平均值为5.3%。2月份,全国城镇调查失业率为5.3%,比上月上升0.1个百分点,比上年同月下降0.3个百分点。

中国1-2月财政收入延续增长、支出靠前发力。财政部数据显示,1-2月,全国一般公共预算收入44585亿元,同比下降2.3%;一般公共预算支出43624亿元,增长6.7%。其中,证券交易印花税150亿元,下降46.8%;国有土地使用权出让收入5625亿元,与去年同期持平。1-2月财政收入增速降幅收窄,财政支出进度加快。

国务院办公厅印发《扎实推进高水平对外开放更大力度吸引和利用外资行动方案》,提出5方面24条措施。一是扩大市场准入,提高外商投资自由化水平。合理缩减外商投资准入负面清单,开展放宽科技创新领域外商投资准入试点,扩大银行保险领域外资金融机构准入,拓展外资金融机构参与国内债券市场业务范围,深入实施合格境外有限合伙人境内投资试点。二是加大政策力度,提升对外商投资吸引力。扩大鼓励外商投资产业目录和外资项目清单,落实税收支持政策,加大金融支持力度,强化用能保障,支持中西部和东北地区承接产业转移。三是优化公平竞争环境,做好外商投资企业服务。四是畅通创新要素流动,促进内外资企业创新合作。五是完善国内规制,更好对接国际高标准经贸规则。

国新办就近期投资、财政、金融有关数据及政策情况举行发布会。央行副行长宣昌能表示,我国货币政策有充足的政策空间和丰富的工具储备,法定存款准备金率仍有下降的空间;正加强监测资金空转问题,将密切关注企业贷款转存和转借等情况。国家发改委副主任刘苏社表示,正在研究起草民营经济促进法,将加快中央预算类投资计划的下达进度,适当扩大地方政府专项债券投向领域和用作资本金的范围。财政部副部长廖岷表示,中国政府的负债水平是适度的,将引导政府性融资担保机构加大对劳动密集型企业的倾斜,不断完善外商投资权益保护机制,缩减外商投资准入负面清单。

财政部等三部门印发《划转充实社保基金国有股权及现金收益运作管理暂行办法》。《办法》规定,中央层面现金收益由全国社会保障基金理事会(以下简称社保基金会)进行投资运营,地方层面将不低于上年底累计现金收益的50%,委托给社保基金会进行投资运营;对投资管理机构的考核应当体现鼓励长期投资(3年以上)的导向;社保基金会持有的现金收益可以进行投资的范围,包括银行存款、利率类产品、信用类产品、股票类产品、对划转企业及其控股企业的增资,以及股权投资。

三、市场回顾

(一)资金市场

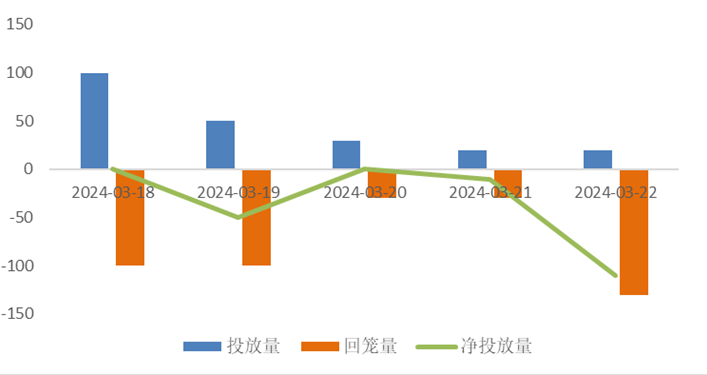

公开市场操作:上周央行进行220亿元逆回购操作,有390亿元逆回购到期,本现净回笼170亿元。

图10:上周公开市场操作情况

数据来源:Wind、鑫元基金

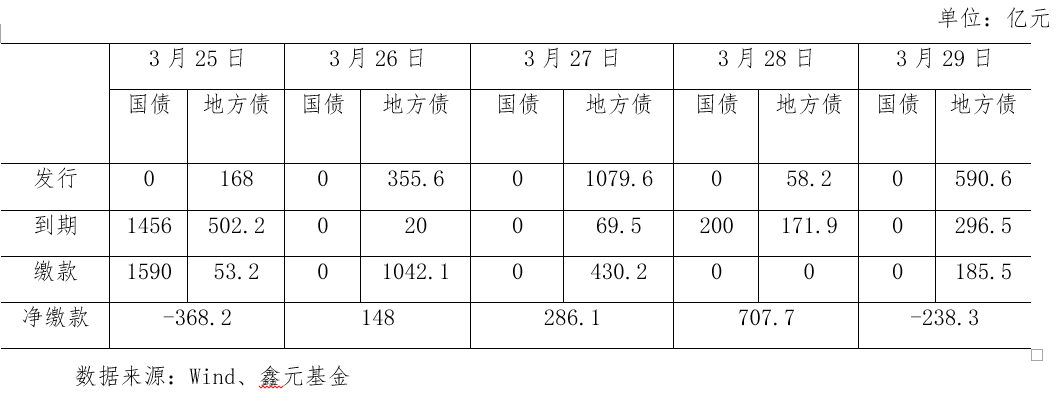

政府债发行:本周国债无发行计划,地方政府债计划发行2251.9亿元,整体净缴款535.2亿元。

表1:3月25日-3月29日政府债发行缴款

数据来源:Wind、鑫元基金

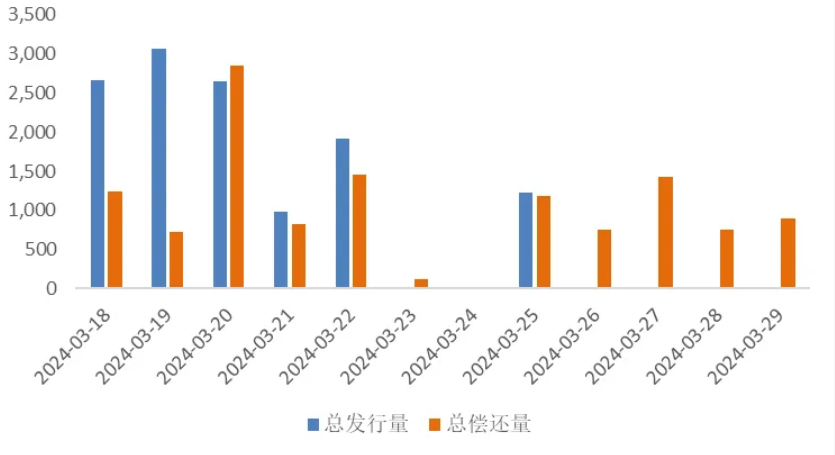

同业存单发行:3月25-29日单周到期5171亿元,较前一周的7215亿元继续下滑。未来四周,同业存单分别到期333亿元、5306亿元、8982亿元和8018亿元,短期内到期压力有所缓解,下一个到期高峰在4月中旬,连续两周到期量都在8000亿元以上。

图11:同业存单到期与发行

数据来源:Wind、鑫元基金

回购市场:税期资金面维持稳定,资金利率窄幅波动。具体而言,DR001介于1.75-1.77%,R001介于1.85-1.91%,周均值较前一周分别小幅上行2bp、4bp。税期过后,银行体系净融出回升至4万亿以上。3月18-22日,银行体系日均净融出4.0万亿元,与前一周基本持平。周内来看,上周一和上周二的税期是融出低点,银行体系净融出在4万亿以下,跨过税期后逐步回升至4万亿以上,上周五升至4.1万亿。

票据利率:买方收票情绪稳步释放,票据利率缓步走低。上周一,市场情绪较高,卖盘出票意愿不减,买方需求稳步释放,长期收口较多。供需相互博弈下,足月票价震荡调整,僵持在2.0-2.01%之间,而短期票价有所上行。上周二,随着票价上涨,买盘情绪升温,部分机构长期收票情绪增加,卖盘则谨慎观望,市场呈现供不应求的情况,票据利率震荡下行。上周三,早盘大行进场配置,带动买盘情绪,足月票仍较抢手,票价降至1.95%,午后,随着买盘逐步离场,足月票价小幅回调至1.96%。上周四,早盘伊始,买盘积极进场报价收票,足月票收口增多,票价快速下行至1.94%附近。随着卖盘趁机压价出票,足月票价再度下行至1.91-1.92%附近。午后,卖盘出口逐步增多,票价回弹至1.93-1.94%。上周五,市场交投情绪延续,卖盘延续前日积极出票,票价略有回暖。

(三)债券市场

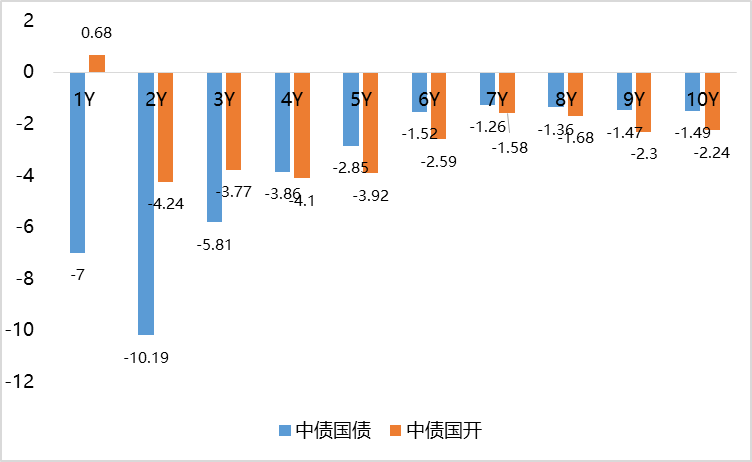

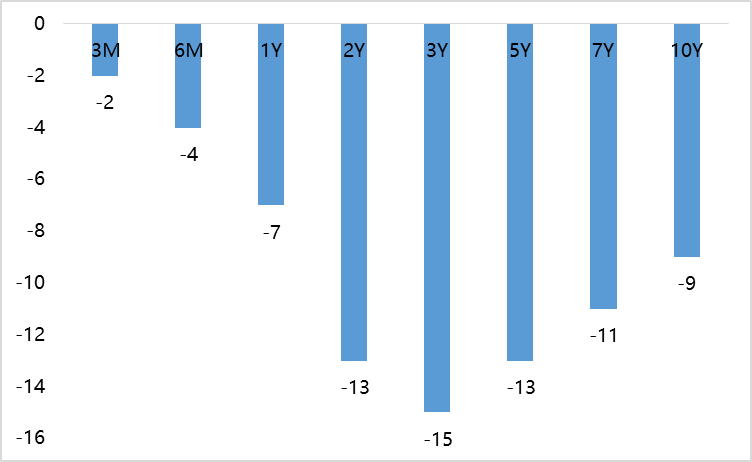

图12:上周利率债各期限收益率涨跌幅(BP)

数据来源:Wind、中债估值、鑫元基金

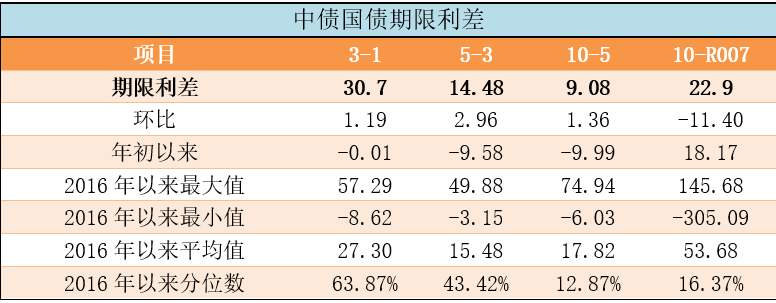

表2:中债国债期限利差

数据来源:Wind,最大、最小、平均值区间均为2016年至今

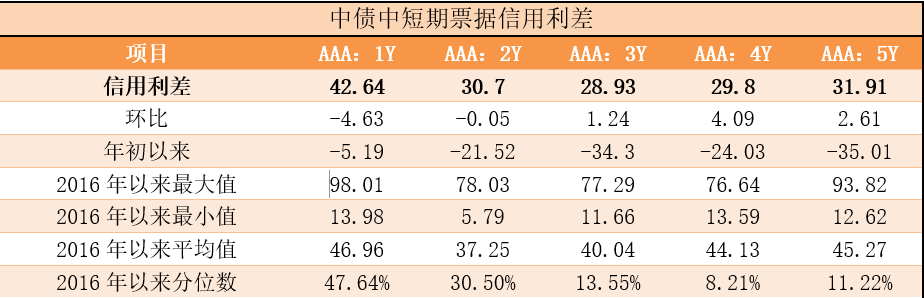

表3:中债中短期票据信用利差(2024年3月22日)

数据来源:Wind、鑫元基金,最大、最小、平均值区间均为2016至今

上周中债国债收益率短端和长端均下行,中债国开收益率短端上行、长端下行。其中,中债国债1年期收益率下行7BP至1.7625,3年期下行5.81BP至2.0695,5年期下行2.85BP至2.2143,10年期下行1.49BP至2.3051。

长期限高等级票据信用利差分化。中债1年期AAA级中短期票据信用利差收窄4.63BP,中债2年期AAA级中短期票据信用利差收窄0.05BP;中债3年期AAA级中短期票据信用利差放宽1.24BP。

图13:上周美债各期限收益率涨跌幅(BP)

数据来源:Wind、鑫元基金

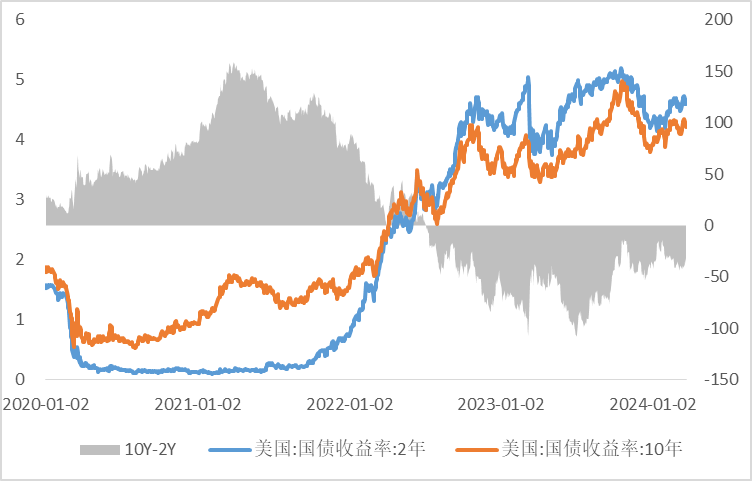

上周美债收益率下行。上周10年期美债收益率下行9BP,10年期国债收益率下行1.49BP,中美利差倒挂程度有所收窄。全周来看,1年期美债收益率下行7BP,3年期美债收益率下行15BP,10年期美债收益率下行9BP。

图14:10年期和2年期美债收益率走势

数据来源:Wind、鑫元基金

四、市场展望及投资策略

(一)宏观展望

宏观方面,国内1-2月经济数据超预期,海外超级央行周搅动市场。国内方面,上周公布的1-2月各项经济数据普遍超预期,宏观经济取得开门红。1-2月,工业增加值同比增长7%,社会消费品零售总额同比增长5.5%,全社会固定资产投资总额同比增长4.2%,均超市场预期。其中,制造业投资同比增长9.4%,较前值的6.5%明显改善。1-2月经济数据亮眼,但考虑到无法完全剔除春节错位对1-2月经济数据造成的影响,因此对于经济恢复程度和速度的判断仍待后续数据予以验证。上周超级央行周,各国央行货币政策搅动市场。日本作为全球最后一个实施负利率的国家,于上周完全退出负利率政策并结束YCC曲线控制,由于前期市场对此预期较为充分,日本突出负利率并未对市场造成过多扰动。美联储维持利率不变,增量信息较为有限。瑞士央行意外降息,导致美元指数强势上行,非美货币多数贬值,亚太地区货币贬值较为明显,人民币汇率贬值超400个基点,带动权益市场下行。

(二)债券市场展望和策略

基本面方面,1-2月经济数据出炉,工业增加值、社零、固定资产投资、地产投资均好于预期,制造业改善明显,加上之前的出口数据,均显示经济在好转趋势中,只不过,地产投资、销售低位未有显著改变,这也可能是债市对于基本面利多数据选择忽视的重要原因。在地产缺失以及化债的大背景下,基本面恢复的成色有待进一步观察。

流动性方面,政府债发行将逐步放量,是央行呵护力度的重要观察窗口,本周央行再度重启“地量操作”,表明央行对于短端利率水平仍比较在意,后续在内外均衡、防空转需求压力下,预计资金面大概率易紧难松,需重点关注资金分层现象是否再起。

展望来看,目前1年国股2.25%,10年国债2.335%,30年国债2.485%,利率水平依旧偏低,曲线依旧偏平,市场短暂调整后,情绪有所好转,后续债市短期仍面临资金价格中枢难以下移、一级供给放量、基本面阶段改善、风险偏好底部回升等压力。策略上,建议多看少动,并保持组合流动性。

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整 性不作任何保证。 在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何 情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资 建议,仅供参考,使用前务请核实,风险自负。 本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权, 任何人不得对本报告进行任何形式的发布、复制。

$鑫元中短债C(OTCFUND|008865)$

$鑫元悦享60天滚动持有中短债C(OTCFUND|014883)$

$鑫元中债3-5年国开债指数C(OTCFUND|007093)$

本文作者可以追加内容哦 !