2023年的CXO行业是惨烈的。由于连续几年保持15%以上的增长率,CXO被称为医药行业“稳赚不赔”的买卖,但在新冠疫情红利消失之后,整个行业都陷入了至暗时刻,业绩增速大幅放缓,部分企业出现负增长,甚至亏损。

在A股已公布2023年业绩预告的12家CXO公司中,有2家大幅下降,4家亏损。

在行业整体不景气的情况下,康龙化成发布的业绩预告显示,2023年预计营收113亿元-117亿元,同比增长11%-14%;净利润15.6亿元-16.3亿元,同比增长14%-19%,是已公布业绩预告的CXO公司中,唯一净利润在10亿以上,且保持正增长的公司。

1、猴价拖累业绩

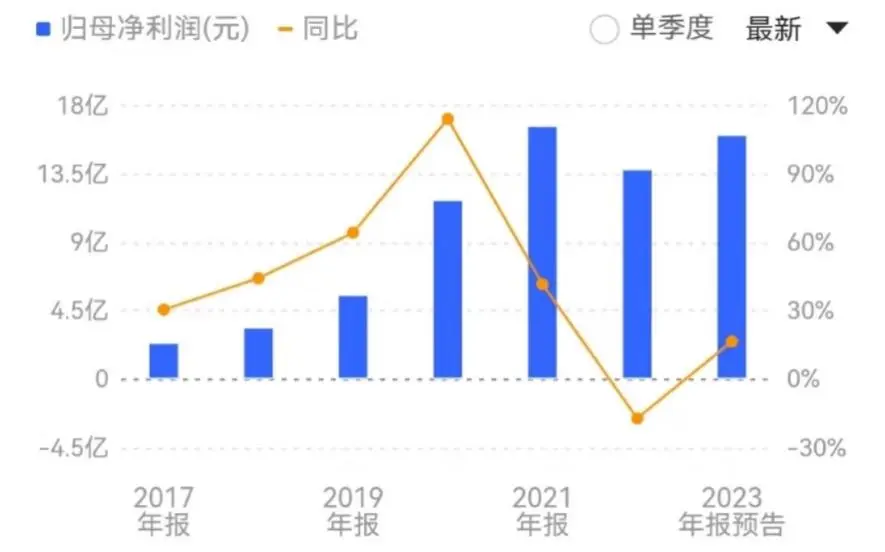

过去几年,国内CXO行业红利尽显,康龙化成作为国内CXO龙头之一,业绩始终保持高速增长。2017年-2021年,净利润从2.31亿元增长至16.61亿元,年复合增长率高达63.75%。

但到了2022年,高速增长突然停止,2022年归母净利润同比下滑17.24%。主要是因为康龙化成频频收购、扩大产能、布局新业务,但新兴板块业务尚处于投入阶段,导致公司在营收增长37.92%的情况下,净利润仍然下滑。

原本预计康龙化成增收不增利的情况还将持续一段时间,但仅一年时间,康龙化成就快速逆袭,重回增长道路。

康龙化成净利润趋势 图片来源:同花顺财经

虽然增长幅度与几年前比较为缓慢,但其中一部分原因是受到了实验猴价格波动的影响。康龙化成的业绩预告中提及,报告期内生物资产公允价值变动收益相比上年同期有较大幅度下降,一定程度上降低了利润的增速。

实验猴是药物进行临床前安全性、药效评估需要使用到的消耗品。尤其是大分子生物药和疫苗等针对的靶点,在小鼠模型中的试验结果与人体匹配度较差,让实验猴成为了大分子药物临床前试验的首选。

同时,生长周期长、繁殖速度慢等特点让实验猴很难在短时间内提高产量,使其成为堪比芯片的“科技战略资源”。

而新冠疫情的爆发,让实验猴养殖和消耗失衡,价格一路飙涨。国内实验猴的价格从2019年底的3万元左右,上涨至最高23万元。在那个时期,对于CRO公司而言,拥有实验猴意味着拥有订单。

为布局临床前安评领域,康龙化成也在2021年,分别以1.1亿元人民币和2.06亿元人民币,先后拿下肇庆创药50%的控股权以及康瑞泰(湛江)生物100%股权。2022年,康龙化成消耗性生物资产和生产性生物资产的期末公允价值分别为4.97亿元及1.78亿元。

然而到了2023年,新冠疫苗、用药研发总量回落,国内猴价大幅“跳水”,最低跌到10万元以内,让此前高价囤猴的CXO公司不可避免的受到影响。康龙化成2023年三季报显示,公允价值变动收益较上年同期减少3729.31万元,降幅48.12%。

尽管如此,猴价下跌只是利润表上的一个体现,康龙化成并不靠卖猴赚钱,猴价变动对其实际经营没有直接影响。真正影响业绩发展是其主营业务板块。

2、四大板块全面发展

与药明康德一样,康龙化成是国内最早提供一体化全流程药物开发服务的CXO之一。其业务板块分为实验室服务、CMC(小分子 CDMO)服务、临床研究服务、大分子和细胞与基因治疗服务四大板块。

2023年前三季度,四大板块营收分别为50.69亿元、19.13亿元、12.62亿元及3.1亿元,分别同比增长13.65%、13.94%、28.48%及19.82%。

实验室服务是康龙化成的基石板块,分为实验室化学和生物科学两大类。实验室化学主要在靶点选择、先导化合物筛选等方面提供药物发现服务;生物科学提供包括靶点确认、构效关系研究、候选化合物确认、成药性研究等药物研发服务。

在全球医药行业投融资阶段性遇冷,市场需求增速放缓的市场环境下,康龙化成实验室服务板块依旧保持了10%以上的增长。其中,在2023年上半年,生物科学业务实现了35%以上的强劲增长,在整个板块中的占比超过51%。

CMC(小分子 CDMO)业务能够提供药物开发和生产中的各种解决方案,覆盖药物生产全流程。通过前端导流,2023年上半年,CMC(小分子 CDMO)服务涉及药物分子或中间体620个,其中工艺验证和商业化阶段项目29个、临床III期项目24个、临床I-II期项目136个、临床前项目431个。

参考药明康德,随着各业务之间协同效应逐渐增强,客户粘性不断提高,实验室服务板块持续导入客户,以及临床项目逐步推进至后期,CMC业务板块收入及利润比重将不断提高。

临床研究服务是康龙化成近几年重点投入的板块之一,通过一系列的自建和收并购,构建了具备综合能力的临床服务一体化平台,包括外国临床研究服务和中国临床研究服务。

通过前期的投入和布局,目前临床研究服务板块客户认可度和市场份额均快速提升,是康龙化成营收增长最快的板块。

康龙化成全球机构分布 图片来源:康龙化成官网

大分子和细胞与基因治疗服务包括大分子药物发现及开发与生产服务(CDMO)和细胞与基因治疗实验室服务及基因治疗药物开发与生产服务(CDMO)。

从全球药物研发趋势来看,大分子药物、基因治疗药物等项目数量占比逐渐提升,作为康龙化成中长期发展策略,目前虽无法为公司带来利润,随着后续订单的增加、客户管线的推进、产能利用率的提升,有望在未来为其提供新的增长动力。

与其他CXO巨头不同,康龙化成没有新冠大订单的加持,没有耀眼的业绩曲线,但其通过不断内生外延,完成了一系列前瞻性的布局,一体化优势逐渐显现,随着市场行情回暖,业绩将快速提升。

3、谁能穿越周期?

2023年,全球医疗健康投融资市场的寒冬仍在持续。2023年全球共完成医疗健康领域一级市场投资3076笔,累计融资574亿美元,融资总额相对2022年,进一步缩水21.26%。

国内方面,2023年共完成医疗健康产业一级市场投资1300笔,累计融资109亿美元,同比减少30.13%。

寒气传递的上游CXO行业,2023年全年A股28家CXO公司中22家下跌,平均跌幅达36.57%,在2022年总市值缩水3000多亿元的基础上,继续缩水约1700亿元。

除了市场需求放缓外,国际贸易环境变化也时刻牵动着CXO行业脆弱的神经。

2024年初的美国“生物安全法案”风波让整个CXO行业为之震动,药明康德连发三份针对性的澄清公告,解释《生命安全法案》可能带来的影响,方才稳定住市场和投资者的信心。

但不可否认的是,美国生物医药企业研发投入大、管线数量多、投融资活跃,美国市场是国内CXO公司的必争之地。2023年前三季度,药明康德超过80%的收入来自境外客户,其中来自美国客户收入194亿元,同比增长36%,远超中国及其他地区客户。同期,康龙化成来自北美客户的收入约54.95亿元,同比增长14.63%,占总营收的64.19%。

国内CXO依赖美国市场,同样美国医药研发也依赖成本优势明显的国内CXO,两者合作只会越来越紧密,更无法轻易脱钩。而在投融资方面,随着美联储进入降息周期,资本市场必将大幅回暖,作为医药行业的上游,CXO的需求也将大幅增加。

但值得关注的是,由于CXO行业与其他生物制药行业不同,客户粘性极强。头部CXO企业的长期技术积累带来的技术优势和客户粘性,尤其是药明康德、康龙化成在内的CXO巨头走一体化战略,业务范围覆盖药物发现到商业化全流程,让行业集中度越来越高,强者愈强的趋势更加明显,小规模的CXO公司或将无法扛过寒冬,被市场淘汰。

最终药明康德、康龙化成等在内的巨头们将独享胜利的果实。

博时恒生医疗保健ETF(513060)是全市场唯一跟踪恒生医疗保健指数的ETF,覆盖了创新药、CRO、互联网医疗等新经济医疗行业,具有稀缺性。场外布局的投资者也可以一键关注博时恒生医疗保健ETF联接基金(A:014424C:014425),更加高效便捷。

风险提示:任何在本文出现的信息(包括但不限于评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另外,本文中观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其来表现,投资需谨慎。

BY:同意写

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

$恒生医疗ETF(SH513060)$$百济神州(HK|06160)$$药明生物(HK|02269)$

#沪指再次迫近3000点,该如何应对?#

本文作者可以追加内容哦 !