开年以来,红利策略产品延续过去两年的涨势,根据Wind统计,截至3月11日,年内红利指数共上涨13.02%,显著领先于其他主要股指。

由于红利策略并不像具体某一行业“看得见摸得着”,所以很多投资者可能对它还一知半解,今天我们就来深入了解一下开年很“红”的红利策略。

什么是红利策略?

红利策略,顾名思义,关键词是红利。简单来说上市公司赚到了钱后,拿出一部分利润分给股东,这部分资金就是红利,也叫分红。

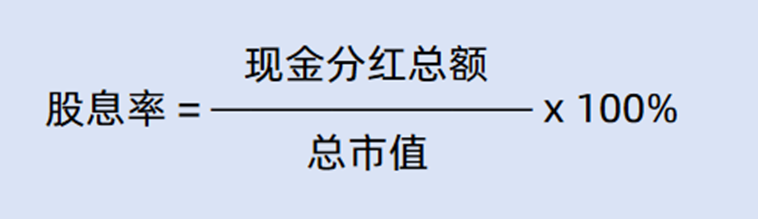

但需要注意的是:红利策略并不是简单的看企业分红的高低,而是看股息率的高低。

举个例子,A企业市值100亿,净利润10亿,拿出6亿元用于分红;而B企业市值500亿,净利润40亿,拿出20亿进行分红。此时虽然B企业直接分红的金额更高,但从股息率来看,A企业6%的股息率明显高于B企业的5%。

在中证红利指数的编制方案中也有这样的描述: “中证红利指数选取 100 只现金股息率高、分红较为稳定,并具有一定规模及流动性的上市公司证券作为指数样本,以反映高股息率上市公司证券的整体表现。”

为什么红利策略近年来逐渐受到青睐?

投资标的相对更加稳健

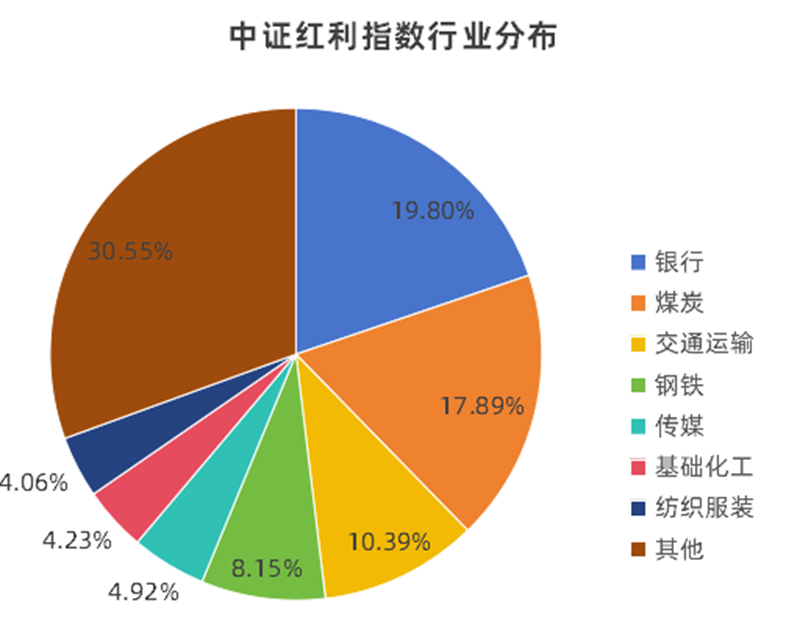

以中证红利指数为例,投资的标的企业多集中于公共事业类,如煤炭、交运等,这类型企业整体受外部经济政策影响相对较小,企业盈利能力相对稳健,同时较高的股息率对股价的相对稳定也起到了一定的助力。

2021年以来,海外风险事件频发,导致资金风险偏好下降,更追求稳健,红利资产的相对稳健特性逐渐受到资金青睐。

长期超额收益显著

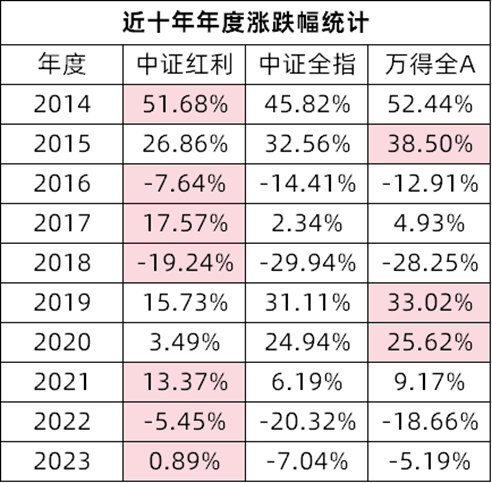

红利策略不仅仅是投资标的相对稳健,拉长投资时间来看,其收益表现也一点不逊色于其它主要指数,据Wind数据统计,2014年至2023年间,中证红利指数有7年表现领先于中证全指及万得全A指数。

而在海外成熟市场,红利策略的有效性也早已被证明。据Wind数据统计,在1999年12月至2023年末这二十多年中,标普500指数上涨235.12%,而标普高股息指数则上涨322.94%。正应了格雷厄姆的那句名言:“分红回报是公司成长中最为可靠的部分”。

注:指数历史数据并不代表或预示具体基金的业绩表现。我国证券市场运作周期较短,不能反映市场发展的所有阶段,基金有风险,投资需谨慎。

低利率时代正在来临

近些年来,无论是贷款利率还是存款利率都在持续下调,国内正在逐步进入低利率时代,使得分红率相对较高的高股息资产收到关注。而红利策略专注于高股息资产,以股息作为重要收益来源之一,使这一策略的配置价值不断凸显。

总的来看,红利策略聚焦于所投资企业稳定的现金流分红,所以它更适合看做一个具有长期配置价值的策略,在低利率时代到来的今天,值得投资者关注。

$中银中证央企红利50指数A(OTCFUND|020251)$$中银中证央企红利50指数C(OTCFUND|020250)$

风险提示:基金有风险,投资需谨慎。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。在市场波动等因素的影响下,基金投资存在本金损失的风险,并在少数极端情形下存在损失全部本金的风险。投资者投资该基金前,需充分了解本基金的产品特性及投资风险,并承担基金投资可能出现的亏损。请投资者在进行投资决策前,仔细阅读基金合同,招募说明书、产品资料概要等文件,了解基金的具体情况,根据自身投资目的、投资期限、投资经验、资产状况等判断基金是否和投资者的风险承受能力相匹配,并按照销售机构的要求完成风险承受能力与产品风险之间的匹配检验。中银中证央企红利50指数属于R4风险等级产品,适合经客户风险承受等级测评后结果为C4型及以上的投资者。在代销机构认申购时,应以代销机构的风险评级规则为准。指数历史数据并不代表或预示具体基金的业绩表现。我国证券市场运作周期较短,不能反映市场发展的所有阶段,基金有风险,投资需谨慎。指数基金所跟踪的标的指数过往表现也不预示指数基金的未来表现。

#央企概念ETF强势拉升##【有奖】红利策略火了,如何把握投资机会?##沪指再次迫近3000点,该如何应对?#

本文作者可以追加内容哦 !