文|周蓉 出品|天下财道

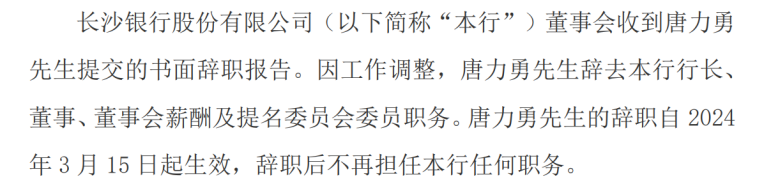

日前,长沙银行(601577.SH)发布了一则行长辞职公告,唐力勇因工作调整辞去行长职务,在新任行长及其任职资格获得核准前,董事长赵小中将代为履行行长职责。

唐力勇今年46岁,曾长期供职于中国建设银行。2022年6月,唐立勇就任长沙银行行长,成为长沙银行最年轻的总行高管。

继任者赵小中年龄要大很多,今年已经59岁,看上去这个代行之职,应该也是个过渡之举。

不过,从公司这几年的经营情况看,不管谁来接替长沙银行的行长之职,都要面对不小的考验。

罚单客诉双高

长沙银行成立于1997年5月,是湖南省首家区域性股份制商业银行。2018年9月,长沙银行在上交所主板上市,成为湖南省首家上市银行。

上市以来,长沙银行业务快速发展中也遗留了一些问题。

例如,长沙银行及其下属机构近年来因为违规违法多次受到处罚。

2023年11月,长沙银行因多项违法违规事实被国家金融监督管理总局湖南监管局给予罚款770万元,并没收违法所得的行政处罚。

长沙银行被处罚的18项违法违规事实主要集中在贷款业务和理财业务,其中多为房地产领域的违规操作,如:违规提供土地储备融资且接受地方政府兜底、投资债权融资计划资金被挪用于购地等。

除了这次被罚的“18宗罪”,长沙银行在2023年还有多次被罚,全年合计处罚金额超1000万元。

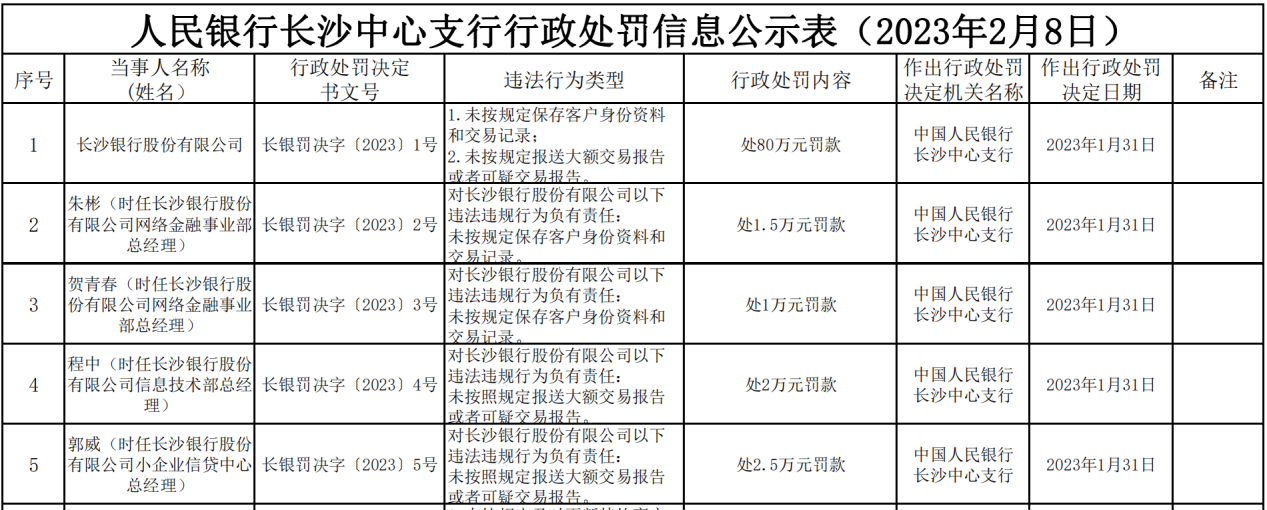

例如,2023年1月,长沙银行因未按规定保存客户身份资料和交易记录、未按规定报送大额交易报告或者可疑交易报告两项违法事实,被罚80万元,相关人员也被分别处以不同额度的罚款。

同日,长沙银行旗下湖南长银五八消费金融因未经同意查询个人信息,被开出75万元罚单。

同年5月,长沙银行张家界分行因通过第三方违规办理部分储蓄存款业务被罚80万元。

2023年6月一个月内,长沙银行及其支行更是接连收到三张罚单。6月14日,长沙银行宁乡支行因管理不善导致金融许可证遗失被罚1万元。6月20日,长沙银行总行因员工异常行为排查不到位被罚40万元。同日,长沙银行银德支行因迟报涉刑案件确认信息被罚20万元。

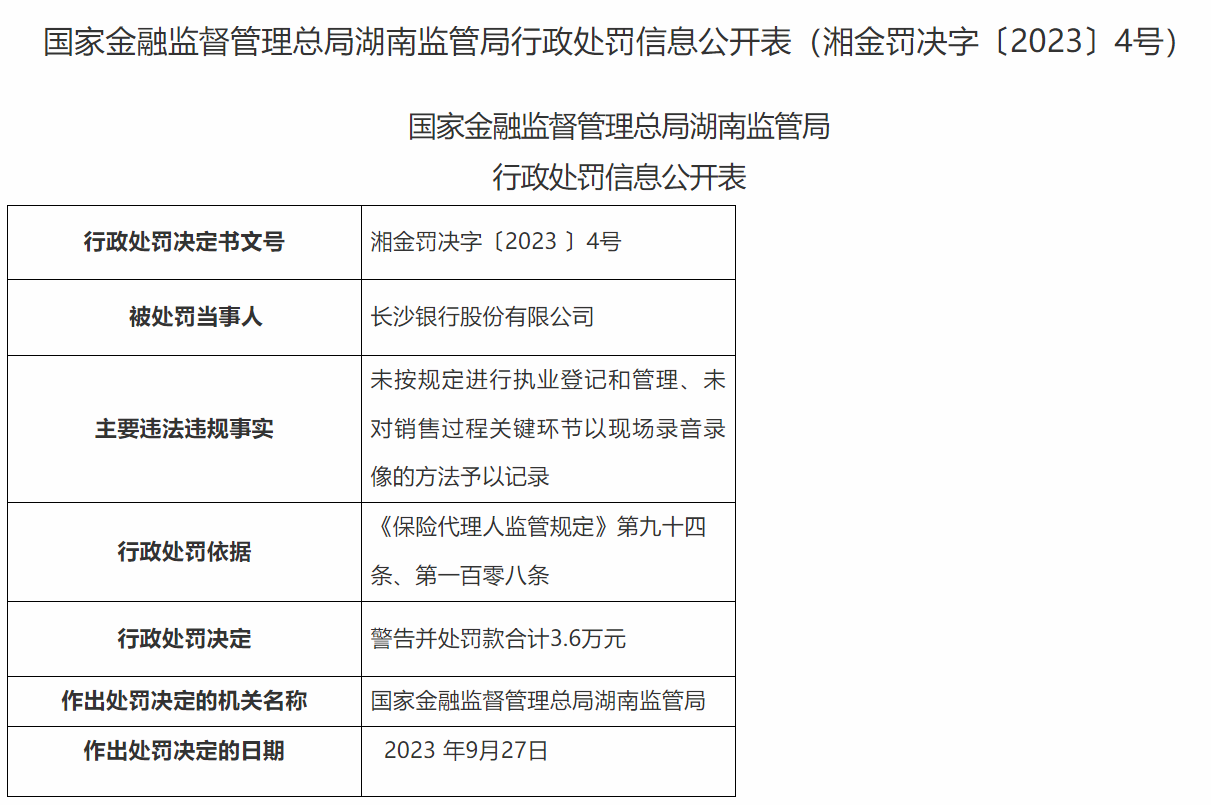

仅仅3个月后,长沙银行又因未按规定进行执业登记和管理、未对销售过程关键环节以现场录音录像的方法予以记录两项违法行为,被警告并处以罚款。

按理说,金融机构应该是遵纪守法的榜样,偶尔被罚还可以理解,但是如果屡屡被罚,多少说明金融机构内部存在一定的管理和风控问题。

除了屡吃罚单,长沙银行的客诉量这两年也居高不下。

2022年,长沙银行投诉量高达533件,居城商行(含民营银行)第一,占城商行(含民营银行)投诉总量的59%。

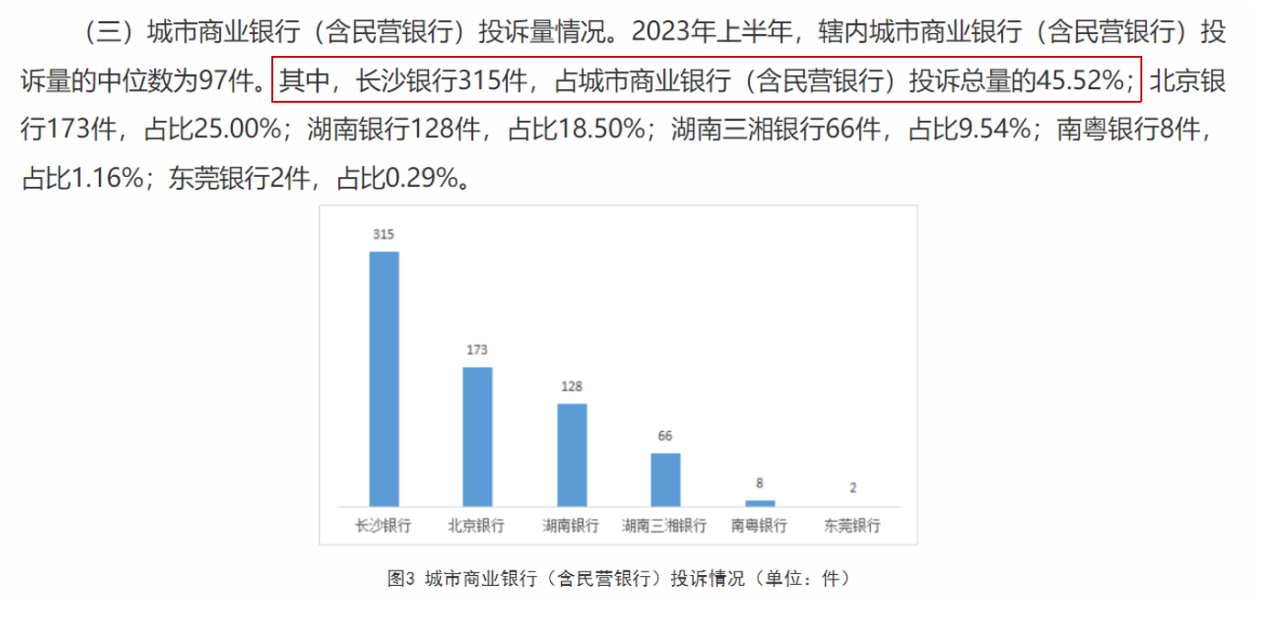

2023年11月发布的《关于2023年上半年辖内银行业消费投诉情况的通报》显示,长沙银行2023年上半年投诉量315件,占城商行(含民营银行)投诉总量的45%,仍居榜首。

其中,长沙银行个人贷款类业务投诉量151件,占48%;信用卡业务投诉量137件,占投诉总量的43%。

在黑猫投诉网站上,涉及长沙银行的投诉也有1000余条,主要内容多为暴力催收、恶意骚扰家人等。

有市场分析人士向《天下财道》表示,随着金融市场竞争日益激烈,长沙银行也需要不断改进和提升管理水平。例如,提升服务质量。银行作为服务行业,服务质量至关重要。长沙银行可以进一步加强员工培训,提高服务意识和专业水平,这样才能为客户提供更加优质、高效的服务体验。

另据天眼查数据,长沙银行自身风险超1.9万起,周边风险近4万起。远超同一地区的湖南银行(自身风险几千起,周边风险1万多起)。

贷款业务踩雷

长沙银行的风险控制也有待提升,其贷款业务曾多次踩雷。

截至2023年第三季度,长沙银行不良贷款率为1.16%。

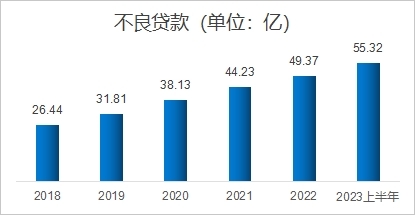

财报显示,2018年至2023年上半年,长沙银行的不良贷款余额由26亿上升到55亿,增长一倍多。

长沙银行不良贷款余额猛增的背后,与其贷款业务频频“踩雷”密不可分。

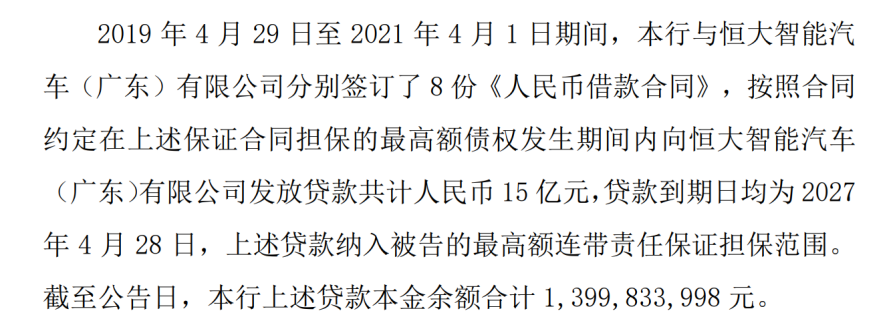

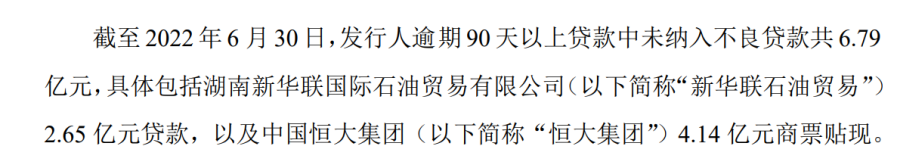

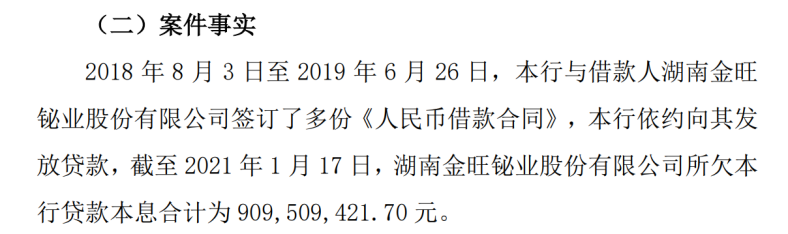

其中一些金额较大且追还难度较高的逾期贷款,给长沙银行带来较大风险,如恒大汽车、恒大集团、新华联石油、金旺铋业,这4家逾期金额分别约为14亿、4亿、3亿、9亿,金额合计近30亿元。

恒大汽车及恒大集团自顾不暇,还款前景堪忧。新华联早已暴雷,金旺铋业已被宣布破产重整。

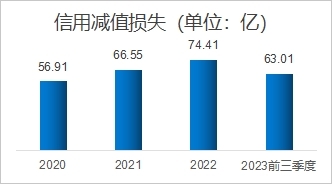

受此影响,从2020年至2022年,长沙银行的信用减值损失从57亿元增至74亿元。截至2023年第三季度,长沙银行信用减值损失为63亿元,同比增长12%以上。

业绩增速放缓

数据显示,长沙银行目前的业绩增速已然放缓。

2023年第三季度,长沙银行营收61亿元,同比微增1.57%;净利润不到19亿元,同比增长6%,而2022年同期营收增长13%、净利润增长近14%。

业绩表现也反映到股价上,长沙银行的股价高峰还停留在上市初期:在2019年3月创出11.2元(复权价)历史高点后,就开启了长达5年的漫漫跌势,其间虽有反弹,但高点却不断降低。

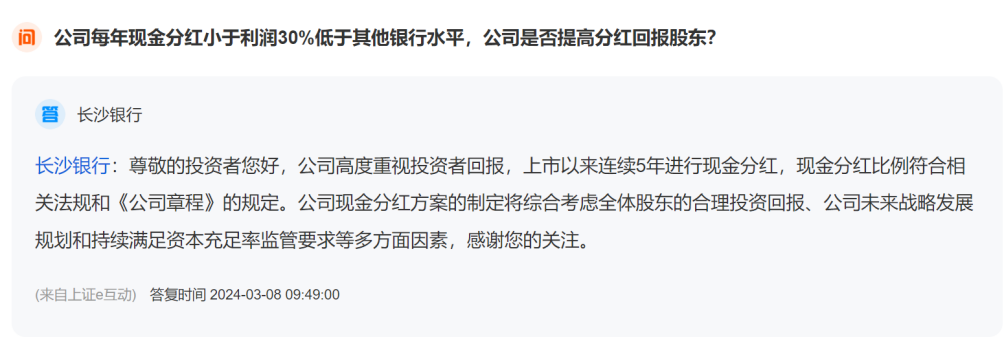

在东方财富股吧内,有投资者3月初向长沙银行发问:公司每年现金分红小于利润30%,低于其他银行水平,公司是否提高分红回报股东?对此,长沙银行并未正面回答。

当然,《天下财道》也注意到,在不到两年的任期内,唐立勇在任期间,长沙银行资产规模突破万亿大关,成为A股第8家资产规模上万亿元的城商行,也很不容易。

但这并不能掩盖,长沙银行在内控管理上仍有许多需要改进之处。

前述分析人士表示,金融风险是银行面临的重要挑战。长沙银行需要进一步加强风险管理体系建设,提高风险识别和防范能力,这样才能确保业务稳健发展,也才能让苦苦跟随多年的投资者,早日看到“解套”的曙光。

- END -

免责声明:文章信息不构成投资建议

本文作者可以追加内容哦 !