从这两年的煤炭到近期的铜,市场感受到了资源品的魅力。2020年5月1日 -2024年3月22日,煤炭(申万)指数上涨了132.98%。近期(2024年2月12日-2024年3月22日)LME铜上涨了8.53%。诚然,每一类资源品有着基于自身特性的行情逻辑。但在长期趋势的判断上,供需格局的对比是共通的核心条件。那么,对于当下的铜,是阶段性修复?还是有望将煤炭的故事再讲一遍?

短期反弹行情的核心因素:低库存+减产预期

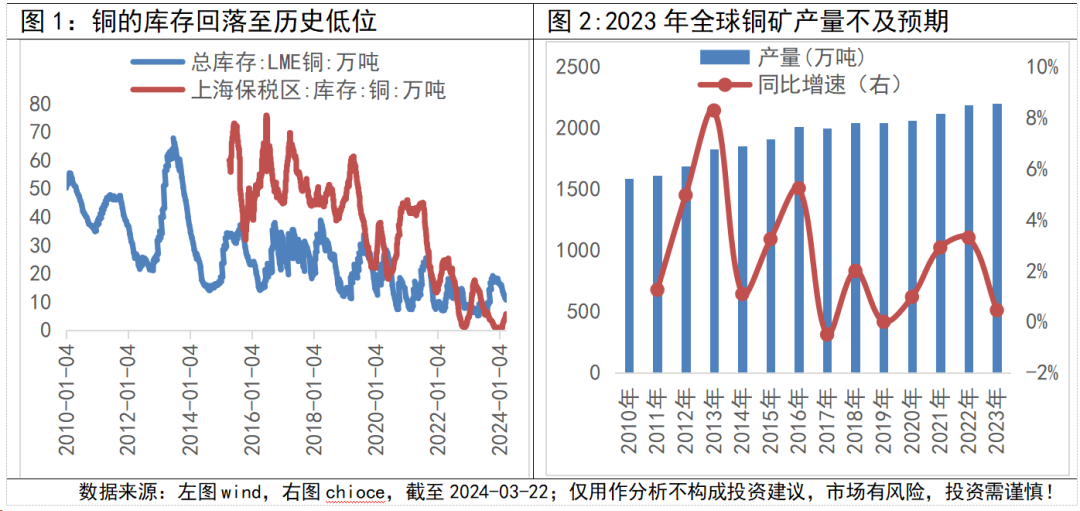

一方面,铜的减产预期开始发酵。2023年末以来,国际铜矿供应干扰事件频发,铜市场呈现供应紧张态势。据CRU数据,预计 2023 年全球铜矿产量为 2260 万吨,连续 2 年低于市场普遍预期,国际铜矿供给矛盾开始显现。国内而言,据相关报道,中国有色协会召集国内头部铜冶炼厂开会,为应对持续走低的冶炼费,各冶炼厂未来或有减产计划。另一方面,从库存水平来看,LME(伦敦金属交易所)铜总库存回落自11.39万吨,上海保税区库存回落至5.71万吨,均处于历史低位。

长期看供需:供给端:全球铜矿供给增速或下行

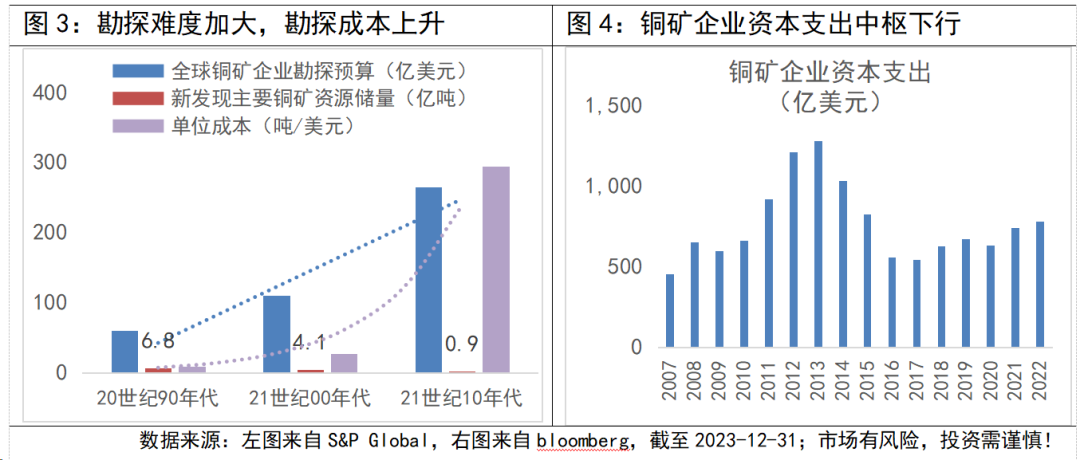

供给端,两大扰动因素值得关注。一是,铜矿勘探难度显著增加,勘探成本上行。据 S&P Global 数据,20 世 纪 90 年代、21 世纪 00 年代和 10 年代,全球铜矿企业勘探预算分别为 59.9/110.1/265.2 亿美元,新发现主要铜矿资源储量分别为 6.8/4.1/0.9 亿吨,对应单位勘探成本为 8.9/27.0/296.0 美元/吨,中长期铜矿项目储备或具有一定的不确定性。二是,全球铜矿企业资本开支连续多年下行。受益于2010年-2011年全球经济复苏,2013年铜矿企业资本开支达到历史高点的1278亿美元,此后资本开支中枢不断下移,背后原因主要在于铜价持续下行之下,企业新增投资较为谨慎,而不高的资本开支或对应着产能增量有限。

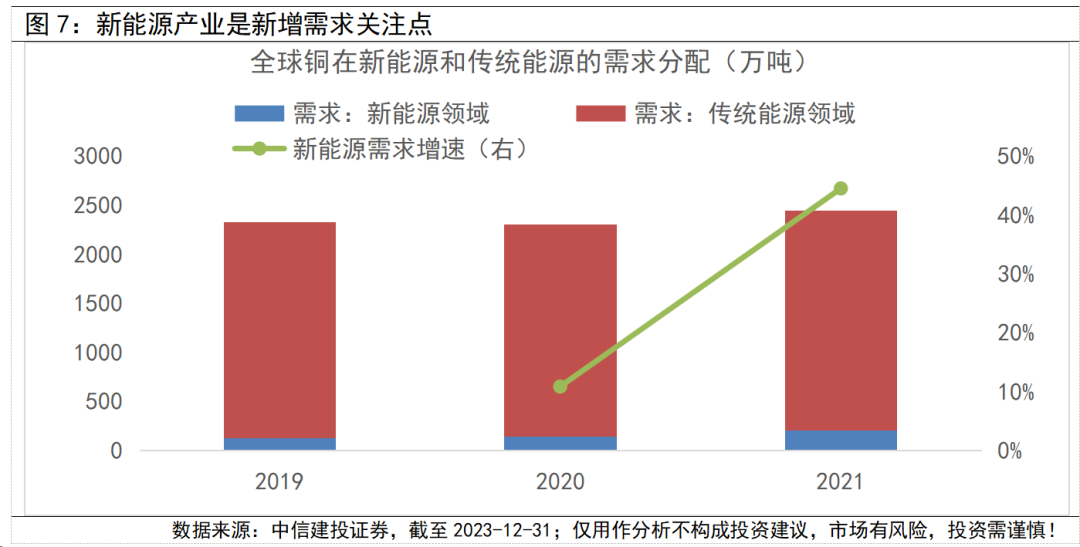

长期看供需:需求端:新能源产业是新增需求重要关注点

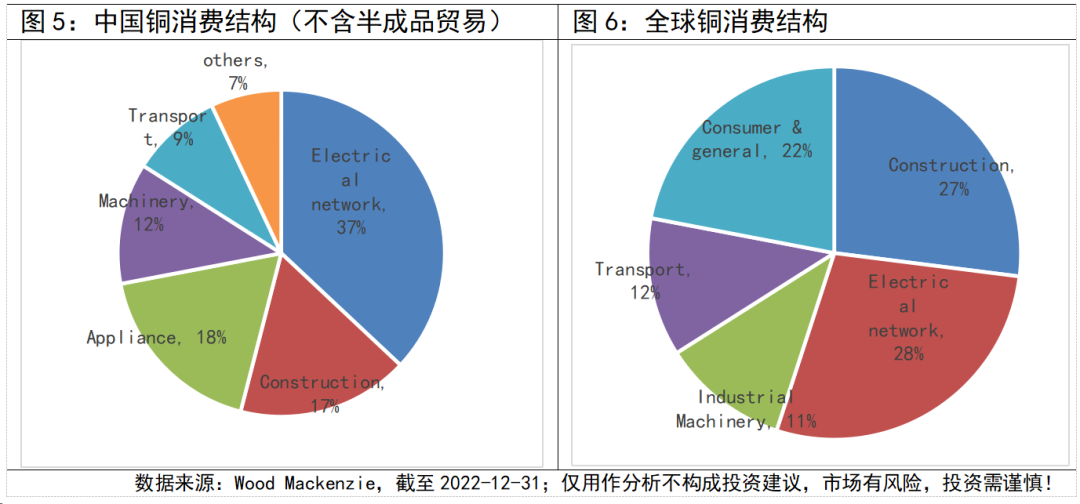

从铜的全球消费区域来看,中国占比最大。据CRU数据,2023 年中国、亚洲(除中国)、欧洲、北美消费占比分别为 57%、20%、12%、9%。从消费结构来看,根据 CRU 数据,2022 年中国各终端行业铜消费中,电力电网占比最大为 37%,建筑、机械、交通分别为17%、12%、9%。全球各终端行业铜消费中,建筑、电力电网、消费品、交通、机械分别为27%、28%、22%、12%、11%,整体较为均匀。

从铜的传统需求来看,与全球的经济周期相关,短期或难以看到显著性的回升,整体或保持在一个相对温和的状态。但在新能源领域的新增需求值得关注,2020年、2021年新能源领域对铜的需求分别为144.9吨、209.4吨,同比增速分别为11%、45%。在全球推进清洁能源的进程中,其趋势变化值得关注。

时间视角的不同决定着思维逻辑的不同。短期维度下,铜的供需起伏或相对较小,同时,铜也会基于金融属性受到美联储货币政策的影响。如:下半年若是美联储进入降息通道,也会对铜价有一定催化。长期维度下,考虑到铜矿资源供给增速的下行和精炼铜在能源转型中的不可或缺性, 其配置价值或值得关注。

了解更多

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !