近期,股债两市春风得意:A股在反弹中重新站上3000点,债市则基本延续了去年以来的前进态势,其中超长债表现尤为引人瞩目,不仅受到各类机构的青睐,而且相关基金也备受关注。

一些对市场风向敏感的

小伙伴可能会问

超长债是什么

为什么近期会成为市场的热点

超长债的长期配置价值又如何呢

今天,小编就来为伙伴们做详细解读

近期火热的超长债究竟是什么?

在我国,超长期债券通常指发行期限在10年以上的债券,由于超长债不确定性较高,因而主要以无违约风险的利率债为主。

很多伙伴都知道,债券的到期期限和债券的风险收益息息相关,一般期限越长,收益率可能越高,债券价格波动的风险也相对较高。因此,相比于其他期限的债券,超长债较为明显的特征是久期较长,对利率的变化也相对更为敏感。

正是由于超长债的长久期现金流分配特征,超长债配置盘的投资者以保险等久期配置偏好较长的机构持有者为主,商业银行同样也是超长债的重要配置力量,但不同于险资在二级市场买入,商业银行主要通过在一级市场认购的方式进行配置;而交易盘的投资者主要是以将超长债作为实施拉长久期策略工具的公募基金及私募基金。

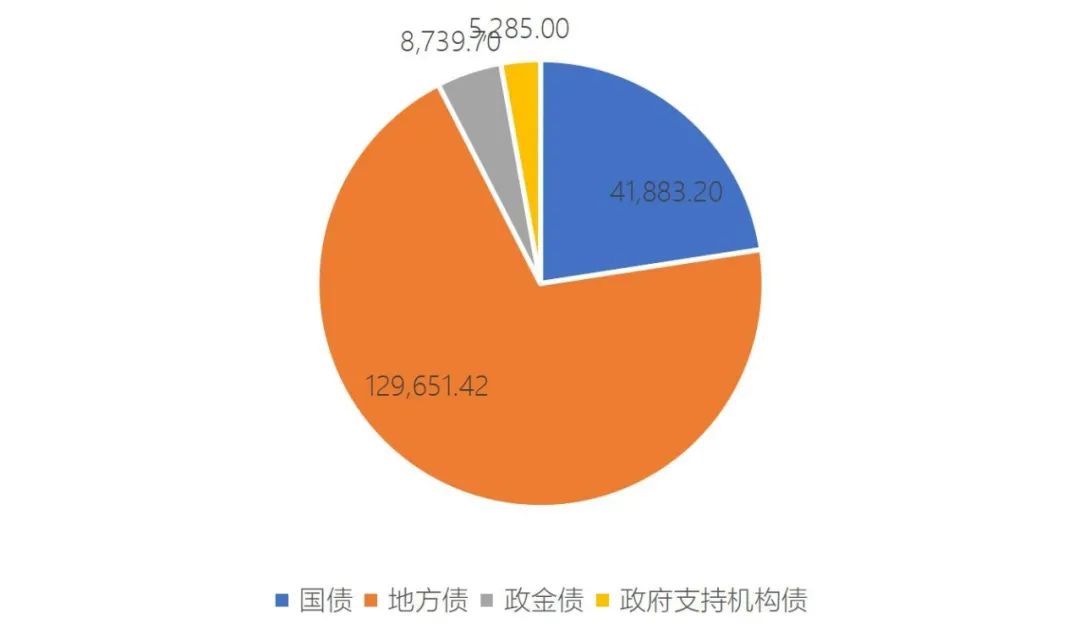

按照期限来分类,超长债的主要期限有15年、20年、30年及50年四类债券品种;而按照券种来分类的话,超长债则主要分为国债、地方债、政金债、政府支持机构债四大券种。目前超长债主要以国债、地方债为主,其中地方债体量最大。

(图1)各类超长债规模统计(单位:亿元)

数据来源:Wind,截至日期:2024/03/22。以上数据仅供参考,不作为任何投资建议。基金有风险,投资需谨慎。

为什么近期超长债

会成为市场的“香饽饽”?

由于期限较长,长期以来超长债遭遇了市场的“冷板凳“。近几年在利率走低,债市逐步走强的背景下,超长债的风险收益比较优势也逐渐提升。对此小编分析认为,主要是有以下三大因素促成了超长债的“华丽转身”:

1⃣在城投债收益率下行、存款利率下行等背景下,机构“资产荒”困境持续,促使各类资管产品积极拉长久期,高票息长久期的超长债投资价值日益受到各类投资者的重视。

从配置需求来看,由于长债与保险机构的负债端期限更匹配,因而险资的需求开始旺盛;而对银行来说,由于房贷利率的下行,超长债的相对优势也随之显现。

2⃣央行的利率政策对债券市场利率形成直接影响。一般而言,只要利率下降但大方向不发生明显变化,债市的调整可能会提供相对合适的买入机会。

在预期年内仍有降息空间的前提下,拉长久期不仅可能获得较高的持有收益,还有望收获潜在的资本利得,因此超长债也逐渐成为基金等资管机构较为青睐的交易品种。

3⃣近年来超长债供给的增加,也扩大了市场容量,丰富了机构配置的标的,成为提升市场活跃度的一个不可忽略的因素。

小编统计了近10年来超长债的发行,发现2020年以来,超长债的发行规模与发行数量较之以往都有较大幅度的提升。2020年超长债的发行规模高达4.10万亿,达到2019年1.81万亿的两倍之多。之后超长债发行规模持续维持在高位,2023年更是创下4.30万亿的历年最高记录。

(图2)近10年来超长债发行规模及发行数量统计

数据来源:Wind, 统计区间:2014/1/1-2023/12/31。以上数据仅供参考,不作为任何投资建议。基金有风险,投资需谨慎。

当前超长债的投资价值何在?

综上分析,小编的结论是,需求端与供给端合力或是推动了超长债的行情。而站在当下时点,着眼长远,超长债的长期投资价值同样值得期待。

1⃣低利率趋势下超长债通常具有较高的投资性价比:从长期角度看,包括货币、债券、贷款、存款、存单、理财、保单等在内的利率(或收益率、保单的现金价值)均将大概率出现下行的趋势。

而低利率环境下收益率曲线的弹性低于高利率环境,当债市走牛时,超长债票息收益将得到增厚,收益率曲线更加陡峭,因此其性价比在低利率环境下可能更为明显。当然,伙伴们也需要注意,由于风险与收益同源,此时超长债的收益波动通常也会随之加大。

2⃣是实现资产长期保值升值的良好标的:超长国债作为固定收益类投资产品,为投资者提供了相对稳定的投资收益。而且随着利率的下行,高息资产的供给通常也会相应收缩,收益率相对较高的超长国债吸引力提升,布局超长债有助于投资者实现长期资产保值升值的目标。

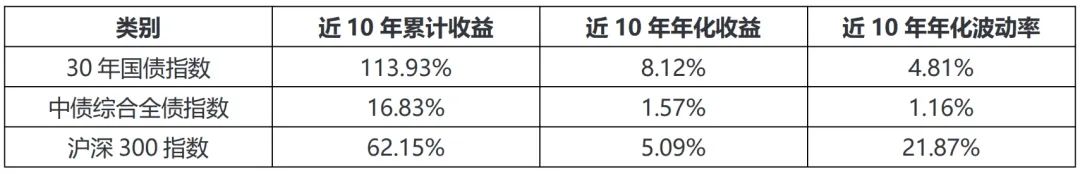

根据小编统计发现,近10年30年国债指数与沪深300指数相比,其收益高于沪深300指数,波动率却大幅低于沪深300指数。可见其有望在较为稳健的前提下为投资者带来较好的长期收益。

(图3)近10年30年国债指数与

其他指数收益及年化波动率对比统计

数据来源:Wind, 统计区间:2014/3/23-2024/3/22。以上数据仅供参考,不作为任何投资建议。指数行情走势不预示其未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

3⃣是进行长期资产配置的优质工具:通常30年国债与股指存在一定的“跷跷板”效应,伙伴们如果将其与股票、权益类基金进行合理搭配,或许能够较好地分散风险;同时,超长国债的风险相对较低,搭配风险较高的资产时,能够一定程度上降低整体投资组合的风险。

根据小编统计发现,近10年,30年国债指数各个年度的波动率均大幅低于同期上证综指和股票型基金总指数,同时在2016年、2018年、2022年及2023年这几个股市震荡下行的年份,30年国债实现了较高的年度收益率。

(图4)各年度 30年国债指数与

其他指数收益及年化波动率对比统计

数据来源:Wind, 统计区间:2014.1/1-2023/12/31。以上数据仅供参考,不作为任何投资建议。指数行情走势不预示其未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

面对超长债的投资机遇,一些小伙伴是不是已经心动了呢?小编在此还是想提醒大家

在购买超长国债时,投资者需关注利率水平、信用风险、流动性风险、通货膨胀风险等因素,进而根据自己的实际情况做出相对合理的投资决策。相对于中短债,超长债的波动也相对更高,因此,用长期资金来布局超长债或许也是一种不错的选择。

免责条款:本内容版权归诺德基金管理有限公司所有,仅供参考。未获得诺德基金管理有限公司书面授权,任何人不得对本内容进行任何形式的发布、复制或修改。本内容基于诺德基金管理有限公司基金经理及其研究员认为可信的公开资料,但诺德基金管理有限公司对这些信息的准确性和完整性均不作任何保证,内容中的信息或所表达的意见并不构成所述证券、类别的投资建议,诺德基金管理有限公司也不承担投资者因使用本内容而产生的任何责任。风险提示:任何投资都是与风险相关联的,越高的预期收益也意味着越高的投资风险。请您在投资任何金融产品之前,务必根据自己的资金状况、投资期限、收益要求和风险承受能力对自身的资产做一定的合理配置,在控制风险的前提下实现投资收益。投资有风险,选择须谨慎。

本文作者可以追加内容哦 !