文:互联网江湖 作者:刘致呈$商汤-W(HK|00020)$$商汤-WR(HK|80020)$

商汤科技的2023年,无疑是蹒跚在荆棘之路上。

软银作为商汤科技的第二大股东,2023年可谓是减持不断,钝刀子割肉,直到财报发布的前几天,还不忘继续减持;阿里方面,2023年4月,阿里减持了商汤4000万股,套现金额超2.8亿港元。6月21日,阿里巴巴因自身业务调整,以平均每股2.2670港元卖出5000万股商汤股票。

到了11月份,又遭美国做空机构灰熊的做空,做空报告称:“商汤科技正通过高度可疑的收入循环方式,来人为地(非)智能地夸大收入”。该报告还通过两起法庭案件,描述了商汤科技直接或通过中间公司向客户提供资金,而这些资金又用于从商汤科技购买可能从未交付的商品。

好不容易撑到了年底,结果创始人兼灵魂人物,汤晓鸥却不幸辞世。

股价方面,称商汤市值为隐入尘埃丝毫不为过。股民眼中曾经的“汤王”,如今混成了的“汤仔”。

AI这么火,商汤科技为啥还这么难?

商汤2023年消息面的艰难,在财报上体现得可谓是淋漓尽致。

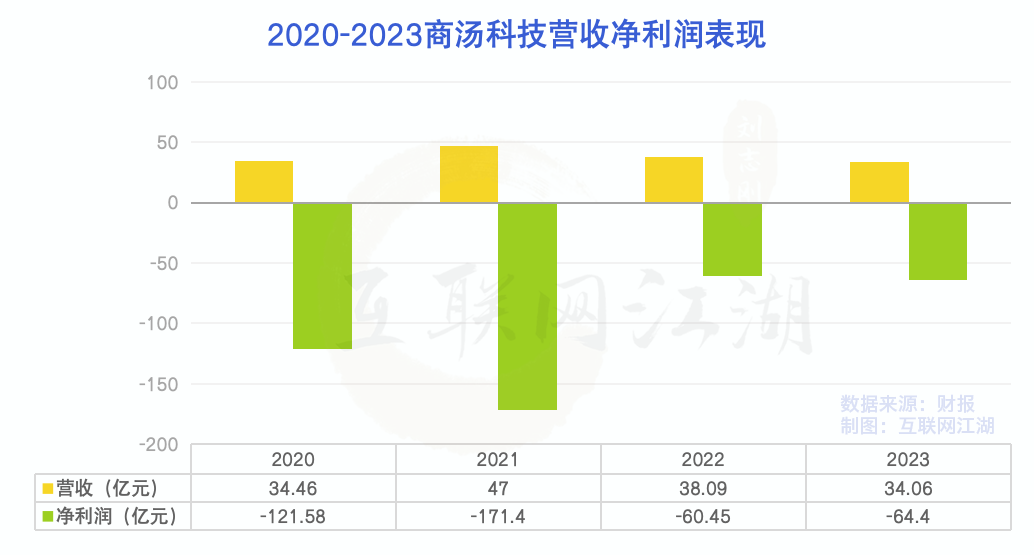

财报显示,23年公司营收34.06亿人民币,同比下降10.57%,净亏损64.40亿同比下降6.54%,营收利润双降。要知道,这已经是连续六年年度亏损。

从2018年到2023年,商汤累计亏了超过500亿。

对于高成长的科技股来说,即便是前期亏损可以被市场接受,但超过500亿的亏损依旧不是个小数目。何况,港股上商汤-W的总市值也不过237.63亿港元。

六年亏掉两倍的市值,这个亏法似乎有些夸张了。

亏不是问题,问题是不能一直这么亏下去,至少得看到财务上扭转颓势的苗头。商汤也明白这一点,于是2023年,商汤明确了新的三大业务板块:生成式AI、传统AI和智能汽车。

调整之后,最大的变化在于缩小了智慧城市相关的业务。这部分收入在2021年上半年超过47%,2023年则降低到10%以内。

财务上的结果就是,23年虽然亏了64亿,但相比21年亏的171亿,已经基本止住亏损扩大的规模。显然,曾经占到核心营收主力的业务,是不断在亏钱的。

止亏也是有代价的。

虽然商汤主动调整了业务比例,但这其实不算是优化业务结构,因为失去了这么大块的业务,结果就是23年营收只有21年的72%。说是自断营收一臂可能也不为过。

为啥商汤宁可营收“自断一臂”也要止亏?

原因其实很简单,营收再高也很难转化成利润,

2018年到现在,商汤科技营收也超过170亿了,但营收还是很难变成利润。答案就可能在于应收账款带来的减值太大了。

从23年的财报公布的数据来看,商汤应收账款很多,有37.34亿,对比之下,全年营收也有34.06亿,2022年营收38.09亿。

也就是说,几乎上一年的营收都成了应收账款。

当然这可能是因为业务交付周期长的原因,所以应收款确认营收时间需要这么长,

不过,更值得关注的其实是减值的情况。

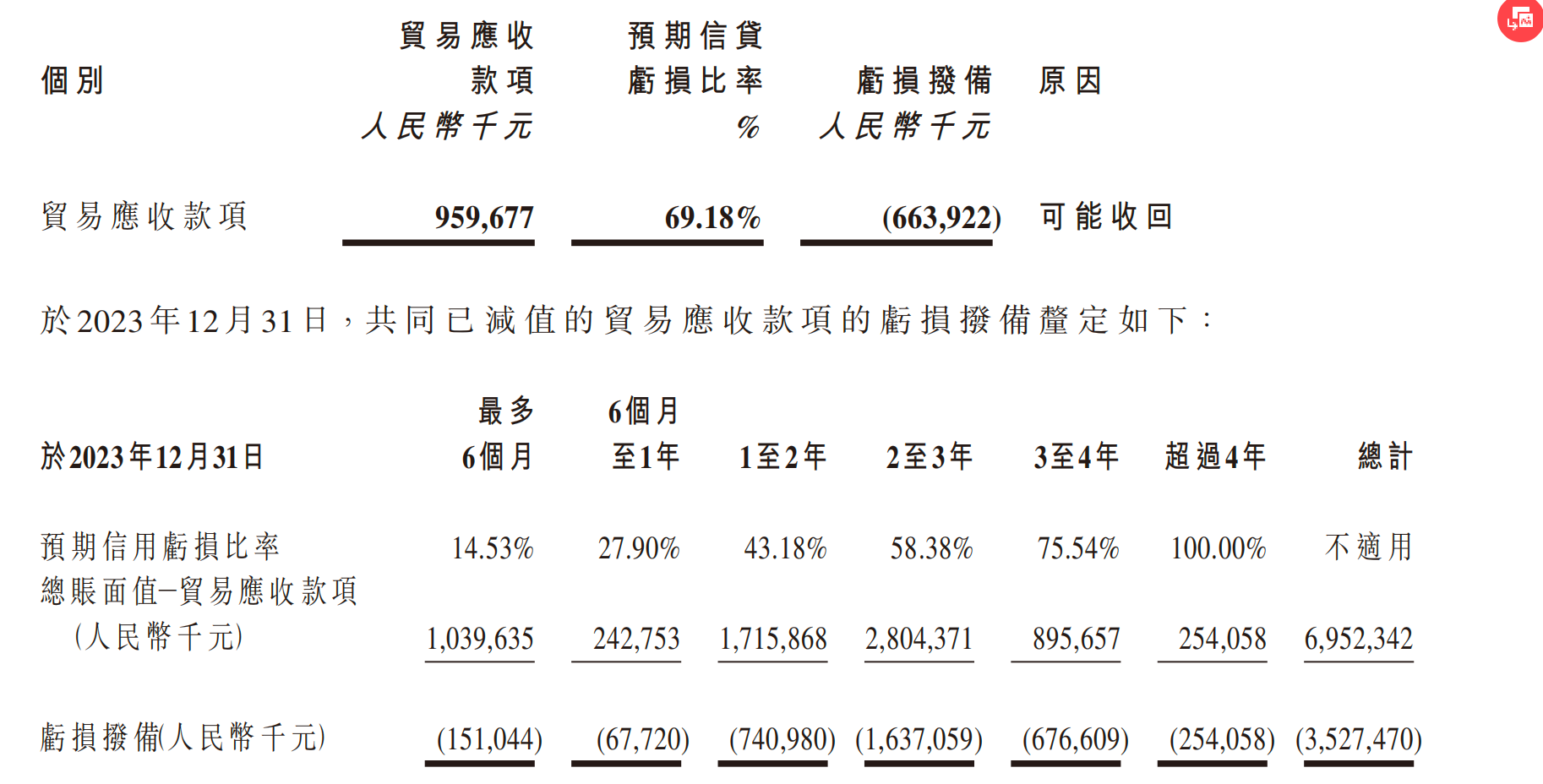

在资产负债表的应收款项中,占比最多的是来自第三方的贸易应收款,23年的贸易应收款的总额数字是79.12亿,而减值拨备的比例就占到52.9%,来到41.9亿。

说白了,项目干完了有相当一部分钱收不回来,最后只能做应收账款减值处理,反映到利润表上就是入不敷出,持续亏损。

根据财报来看,商汤贸易应收款减值比例感觉还是有点高的。

数据显示,6个月到一年的贸易应收款,亏损拨备的比例为27.9%,1年到2年的为43%,2年到3年为58%,3年到4年比例为75%,超过4年则是100%。

2023年贸易应收款的亏损拨备是多少呢?总共是35.2亿。相当于23年营收的103%。

辛辛苦一整年,挣来的钱都变成坏账,公司能不亏吗?

当然,这其实不能怪商汤,毕竟甲方爸爸不给钱,乙方工作再努力,甲方面前没有话语权最后还是拿不到钱,只能说这个行业本就如此,不是个容易商业化的行业。

应收账款减值之外,影响利润的另一个核心因素就是成本。财报显示,23年公司的销售成本增加了50%来到19.05亿。除此之外其他的行政费用、研发开支都是下降的。

销售成本的上升其实可以理解,毕竟公司处在新旧动力的转换期,缩小了智慧城市相关的业务,接下来就要靠生成式大模型和汽车相关业务,前期的销售投入是很必要的。

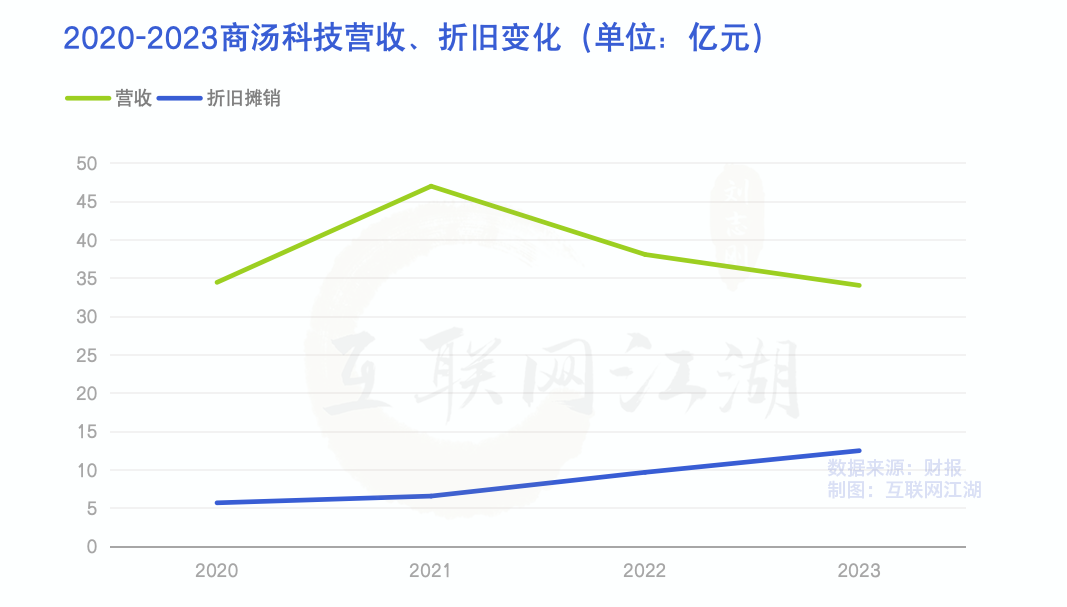

销售成本之外,另外一个成本也很难避免,就是折旧及摊销。

业务的公司,是需要采购大量的硬件设备的,比如AI计算卡,这些设备本质上是消耗品,折旧很高的。也就是说,随着AI业务的扩大,这部分折旧费用一定是上升的。

23年商汤折旧摊销是多少呢?12.50亿。

2020年到2022年分别是5.70亿、6.58亿、9.68亿。未来生成式AI业务再增长,这部分的成本也会更高,这对AI行业的公司来说其实是一笔刚性支出。

刚性的成本支出,加上坏账的问题,是导致商汤难以正向盈利的重要原因之一。所以,公司要继续经营下去,还是得靠投资人给的融资。

从现金流上来看,2021年到2023年商汤经营活动产生的现金流量净额分别-24.85亿、-30.84亿、-32.34亿,融资活动产生的现金流净额为93.78亿、33.29亿、10.84亿。

这么大的现金流流出,再加上公司并没有真正意义上赚到钱,融资似乎成了支撑公司经营“生命线”。

据天眼查APP融资信息显示,21年赴港上市之前,商汤也获得了5亿美元的基石轮投资,而2021年到2023年,融资活动产生的现金流量净额也一直在减少。

所以,能不能持续拿到融资,对于商汤来说很关键。

在业务上,其实商汤也一直在探索新的可能性和想象力,当时上市前招股书中,就曾47次提“元宇宙”,去年3月份与泰国T&B环球媒体集团合作建元宇宙平台,今年又发力生成式大模型等。

可以看出,商汤可能迫切地想要在业务上做出重心调整,去迎合市场热点、风口,同时也为业务的商业化探索不同的方向。

虽然从财务的视角看,商汤不得不这么做,但从战略上来看,这也可能会损失一些延续性和稳定性。

目前来看,AI仍然是一个长周期,高成本投入,低商业化回报的行业,反倒是需要更多的战略定力。对于初创企业来说,这条路显然更加凶险,面对的挑战也会更加苛刻。

生成式大模型:商汤完成从“汤仔”到“汤王”的关键一击

虽然商汤财报表现整体欠佳,但是也不乏亮点,比如:生成式AI业务收入达12亿人民币,这是商汤成立十年以来,从无到有最快速度超过10亿收入体量的新业务。

生成式大模型这个热门赛道,商汤不仅技术跑得快,关键是商业化能力非常可以,这不单单是商汤一家的荣誉,更是保留住了“AI四小龙”的脸面。

至于跑得这么快,离不开商汤早期的积累:

一方面:早在2021年,商汤推出商汤大装置SenseCore,SenseCore 商汤 AI 大装置由算力层、平台层、算法层三个部分架构而成,算力方面更是拉满。当年资金投入量巨大,一度被人诟病,而到了大模型时代,算力是稀缺资源,战略价值凸显出来了。

虽然商汤是做视觉技术起家的,看似与大模型关联度不大,架不住算力足够能打,商汤的技术底蕴是商汤能够在大模型赛道抢跑的前提。

另一方面:商汤在AI1.0时代,积累了大量优质客户,这些传统AI时代的客户在近一两年迅速转换为生成式AI客户。此前两者的合作成为“背书”,带来虹吸效应,越来越多品牌客户开始选择商汤大模型服务。

技术底蕴+潜在客户群体,是商汤生成式大模型能够商业化出彩的关键。

回过头,我们再看商汤2023年的财报,虽然基本面确实很拉胯,但是生成式大模型这个长板足够长,更可贵的是,战略上商汤这些年换了这么多方向,总算是找到了属于自己擅长且容易商业化的方向,生成式大模型是商汤能否完成从“汤仔”到“汤王”的关键一击。

但是,具体到持续商业化层面,商汤面临的挑战犹如23年财报基本盘——惊喜不多,惊吓不断。

首先:商汤之所以能够这么快地推进商业化落地,核心在于布局足够早。

但是大模型赛道是一场马拉松,不是百米冲刺。提前布局的商汤,跑在了前面,但是只能算是领先了,既然是马拉松,更是体力赛,耐力赛。抢占了机遇期,但是会被时间抹平,毕竟如今巨头集体发力算力。

百度方面,拥有亚洲单体最大的智算中心——阳泉智算中心,算力规模达4EFLOPS(每秒400亿亿次浮点计算),整个建筑面积约12万平方米,还有沈阳智能计算中心等;科大讯飞方面,科大讯飞已经与华为联手打造了一个基于昇腾生态的自主可控大模型算力底座——“飞星一号”平台;阿里,腾讯等巨头无一不在重磅布局算力。

另外,很重要的一点,算力是可以拿钱砸出来的。

其次,更重要的是,大模型是个贼拉烧钱的生意,能有多烧钱?ChatGPT诞生9个月,已经花费近2亿美元!甚至有媒体扬言,OpenAI很可能到2024年破产。现在看是个笑话,但玩笑背后的本质是大模型确实很烧钱。

openAI背后是微软,文心一言的背后是百度。都是大金主,百度在AI领域之所以能屡败屡战,核心在于不差钱,搜索业务可以提供源源不断的现金支撑。活得足够久,就意味着更有机会撑到柳暗花明的那一天,这不,有传闻,最近百度将为苹果今年发布的iPhone16、Mac系统和iOS18提供AI功能。

而商汤能撑多久?

这是个很值得讨论的问题。如果单从财务视角来看,这些问题的答案其实也不难回答。

商汤2023年的经营开支总额为58.64亿,净流动负债136.53亿,手里的现金及等价物107.33亿、5亿的金融资产以及37.34的应收款。另外,23年公司经营、投资、融资产生的现金流净额总和为15.32亿。

从现金覆盖经营开支和流动负债的角度来看,目前手里的钱还够公司经营。

但如果考虑近三年来每年60亿左右的亏损,如果接下来还是这样的亏损规模,那么目前公司的资金储备恐怕将很难支撑起5年以上的长期经营。

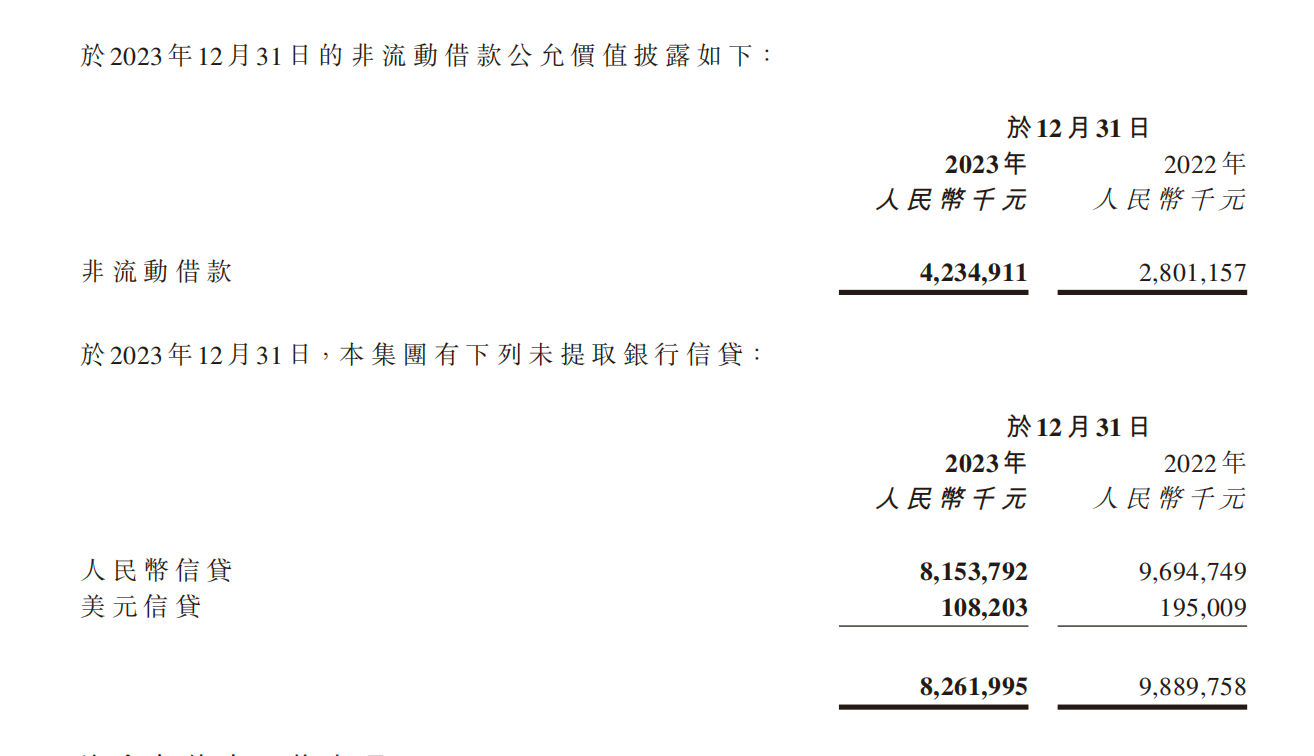

如果再考虑到整个AI行业在二级市场的融资前景都不乐观,届时恐怕还是需要通过向银行借款来维持公司经营。

目前商汤其实已经有不少银行借款,财报显示,商汤目前有抵押的银行借款为44.69亿,借款利率在1.95%–3.80%。利息倒是不高。另外,公司还未提取的银行信贷还有82.6亿元。

也就是说,真到了迫不得已的时候,经营上还是有回转的余地的。只是,还是那个问题,公司经营不能总靠向股东拿钱或者找银行贷款,终究还是需要找到自己的造血能力。

目前来看能不能带来这个造血能力,可能在于生成式大模型业务能不能支棱起来。

可问题是,大模型自己就这么烧钱,即便是现在成长到10亿的业务规模,未来又能够带来多少现金流、以及利润上的增量?

这一点恐怕很难说。

从商业化的场景来看,汽车行业生成式大模型落地前景并不明朗,手机行业也许有一定的需求,商汤绝影助力小米SU7,倒是一个不错的信号,但这个业务到底能产生多大的营收和现金流贡献,还需要时间验证。

外部资本方面,微软,阿里等股东先后减持,按着之前钝刀子割肉的玩法,目测,这波减持潮什么时候彻底出清还真是不好说。

股价方面,商汤目前在0.7港元附近徘徊,市值上不去,未来融资能力,流动性恐怕都将蒙上阴影。

这是一场时间的赛跑,跑过机遇赛,进入到体力赛,耐力赛之前,商汤如何跑赢时间,如何寻找更好的资方,如何加快商业化落地进程,是商汤能否靠生成式大模型翻盘的关键一役。

最后,祝福商汤早日逆风翻盘,重回“汤王”的气魄。在此也向汤晓鸥致敬,希望商汤人能够把汤晓鸥的未竟之志发扬光大。

当故事上演到最后,我们也会像《漫长的季节》里的结尾一样,在苞米地里坐着小火车,往前看,别回头,在AI这条路上往前开吧!

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

本文作者可以追加内容哦 !