N20强基金经理系列,重新回顾我比较看好的基金经理。

一、背景

北京理工大学经济学学士、中国人民大学金融学硕士,2014年6月毕业后加入交银施罗德,先后覆盖了电力设备、新能源、机械及军工等制造业细分赛道,2018年5月任职基金经理,管理规模116亿。

二、投资方法

做三年预期回报率的滚动。在自己有定价能力的范围内,找到一批可跟踪、可复制、可解释的股票,并且从中动态选择预期回报率较高的股票进入组合。

选股要求可跟踪、可复制、可解释,喜欢信息公开透明的公司,跟踪起来不累,比拼的是对公开信息的解读。

信息不透明的公司存在信息差,刘鹏不追求信息差,追求认知差。信息差是不可持续的,认知差才是可持续的。

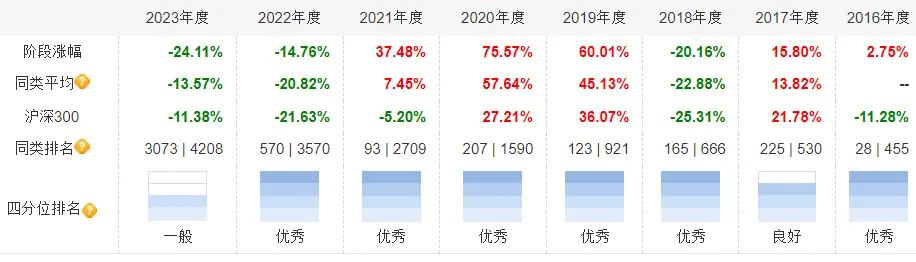

三、业绩

2018年5月29日上任交银先进制造基金经理,2018年到2022年业绩特别好,连续5年排名“”优秀“”。2023年亏损24.11%,业绩排名“一般”。2024年亏损2.46%,业绩排名“良好”。

刘鹏任职期间交银先进制造涨幅100.66%,相对偏股混合型基金指数有超额收益。

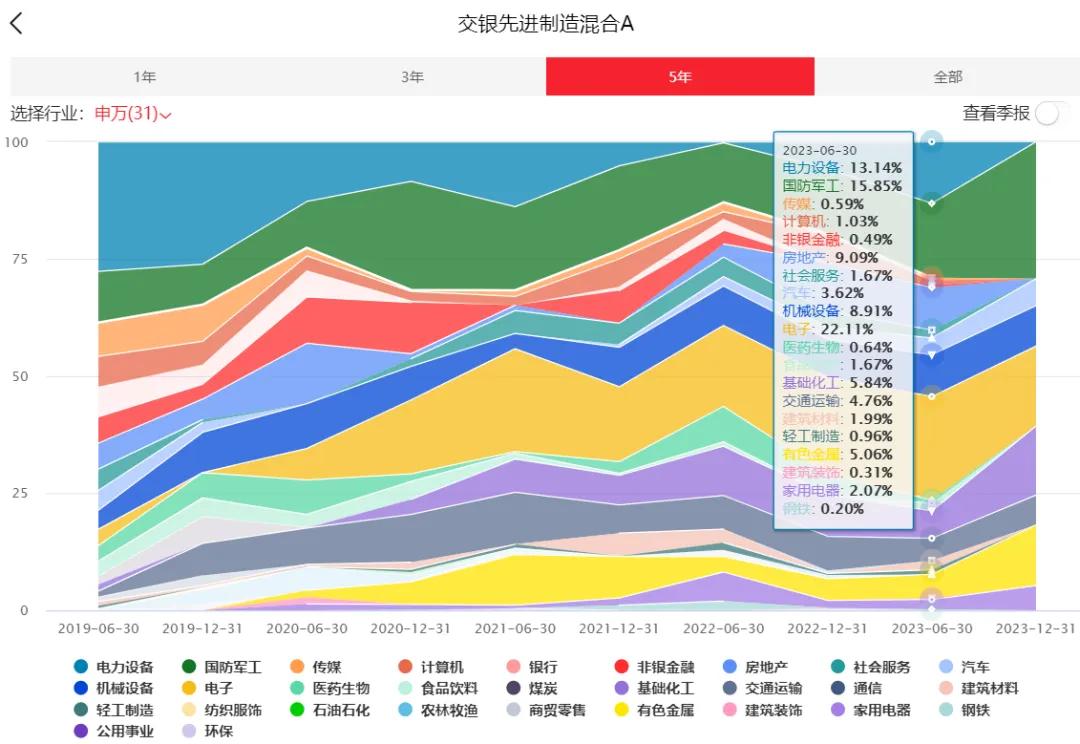

四、持仓

美中不足,刘鹏是大制造风格基金经理,重仓电力设备、军工、机械设备、电子。消费、医药、金融等其他行业仓位很少。

五、业绩剖析

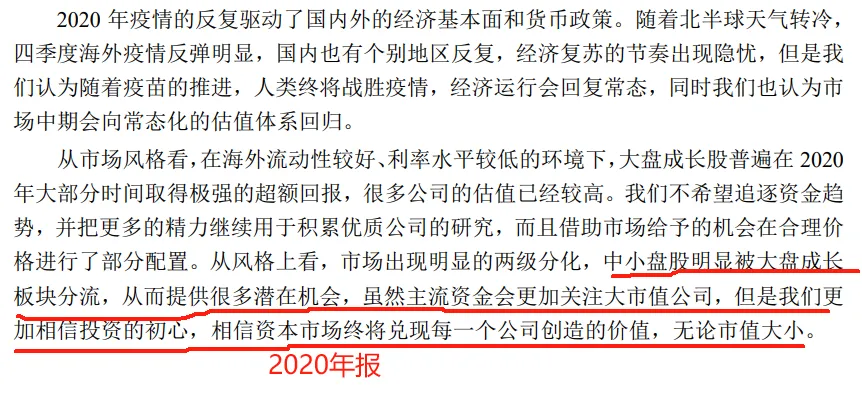

2019年到2021年是制造大年,交银先进制造分别涨60.01%、75.57%、37.48%。刘鹏也把握住了2021年风格切换行情。

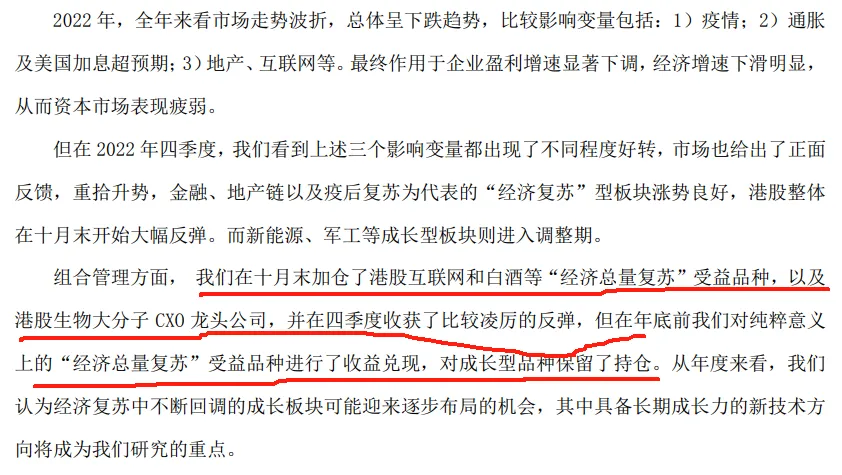

2022年交银先进制造下跌14.76%,同类排名“优秀”。上半年抓住新能源、军工的反弹行情,因为预期回报大幅下降,整体配置难度提升,反弹后降低了仓位。

十月末加仓港股互联网、白酒等“经济总量复苏”收益品种,以及港股生物大分子CXO龙头公司,四季度收获了比较凌厉的反弹。年底前对“经济总量复苏”收益品种进行了收益兑现。

2023年交银先进制造下跌24.11%,同类排名“一般”。

2023年交银先进制造减仓新能源、减仓疫情受损股。三月以后对经济持观望态度,抵御经济下行选择了军工(2018年大部分时间表现出强韧性,2023年三月两会公布军费增速7.1%超预期),但三季度开始军工行业订单和估值都受到了影响,防御性板块反而影响了组合表现。

六、最新观点

长周期看,我们要从GDP国家转成GNP国家,但资产的转移不同于商品出口,面临风险。历史上几乎所有完成这种转型的国家,都要直接或间接具备全球军力投放能力。相比较而言,我们的军工发展路还很长。这是我们依然重仓该板块的重要原因。

从结构上看,能源、科技、制造、生物医药领域的创新是更强的结构性机会。

高度关注AI带来的科技革命。

七、总结

刘鹏投资逻辑顺畅,定期报告沟通顺畅,符合我的审美标准,历史业绩优秀。

不足之处是能力圈在大制造,可以作为方向型基金经理配置。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变,

$交银先进制造混合C(OTCFUND|014963)$$交银均衡成长一年混合A(OTCFUND|010936)$$交银启明混合A(OTCFUND|009402)$

本文作者可以追加内容哦 !