大家好,我是简七编辑部的犀利君。

现实生活中有两种赚钱的方法——

一种是长期持有好的投资品种,缓慢而稳定地实现复利增长;

另一种是抓住千载难逢的机会「一夜暴富」,比如买到某些大幅飙升的股票。

2021年1月,美国有一小撮散户通过购买「游戏驿站」股票快速致富,与之相反,华尔街顶级机构集体做空这只股票,最终亏得血本无归。

这个事件在当时引起巨大轰动,不少中国投资者可能都吃过这个瓜。

2022年,网飞公司把它拍成了3集纪录片《散户大战华尔街:游戏驿站传奇》,豆瓣评分8.3。

图源:豆瓣截图

片中记录了好几个散户的投资全过程,还公布了每人的收益,有趣的是:

有的人从中赚了四五十倍,过上了做梦都不敢想象的生活,有的人则暴亏50%——为啥差别会这么大呢?

今天就来聊聊这场史诗级金融大战的来龙去脉,顺便分析下,普通人实现「一夜暴富」需要哪些必备条件。

风险提示:本文所提及的股票,仅为示例参考,不作任何投资推荐。投资有风险,决策需谨慎。据此买卖,请自担风险。

01

先介绍一下,游戏驿站到底是做啥的。

游戏驿站成立于1984年,是一家美国游戏产品零售商,鼎盛时期在全球拥有近7000家门店,是很多欧美游戏玩家的童年记忆。

随着互联网时代到来,去实体游戏店购买游戏的人越来越少,游戏驿站的生意也是日益惨淡,股价不出意外地大幅下跌,从20多美元跌到最低只有3美元左右。

(图源:雪球网站)

2020年新冠疫情爆发,对游戏驿站的打击更是雪上加霜,几乎所有人都不看好这只股票。

华尔街对冲基金从中嗅到了赚钱的机会,想趁着游戏驿站倒闭前,再发一笔横财。

他们的策略是,通过做空股价来获利。做空是怎么赚钱的?

举个例子,假设你拥有1股游戏驿站的股票,现在不想卖,然后你把它借给机构。

机构在市场上以10美元卖出,等股价跌到8美元时再买回来还给你:

你的股票原封不动,而机构赚到了2美元的差价,如果在2美元后面加很多个0,就是对冲基金的盈利了。

对冲基金的财力雄厚,每年收费2万美元的彭博终端(可以获取实时金融数据),就配置了25台:

这些基金经理对做空的操作也是驾轻就熟,当时最大的一家做空机构叫「梅尔文资本」:

该基金经理是个非常聪明的人,在做空游戏公司方面也有出色的经验(包括在2018年大量做空任天堂):

整个2020年,游戏驿站成为了美股被做空最多的股票,大多数时间股价都在10美元以下。

与做空相对应的是做多,也就是通过股价上涨,低买高卖来赚钱。

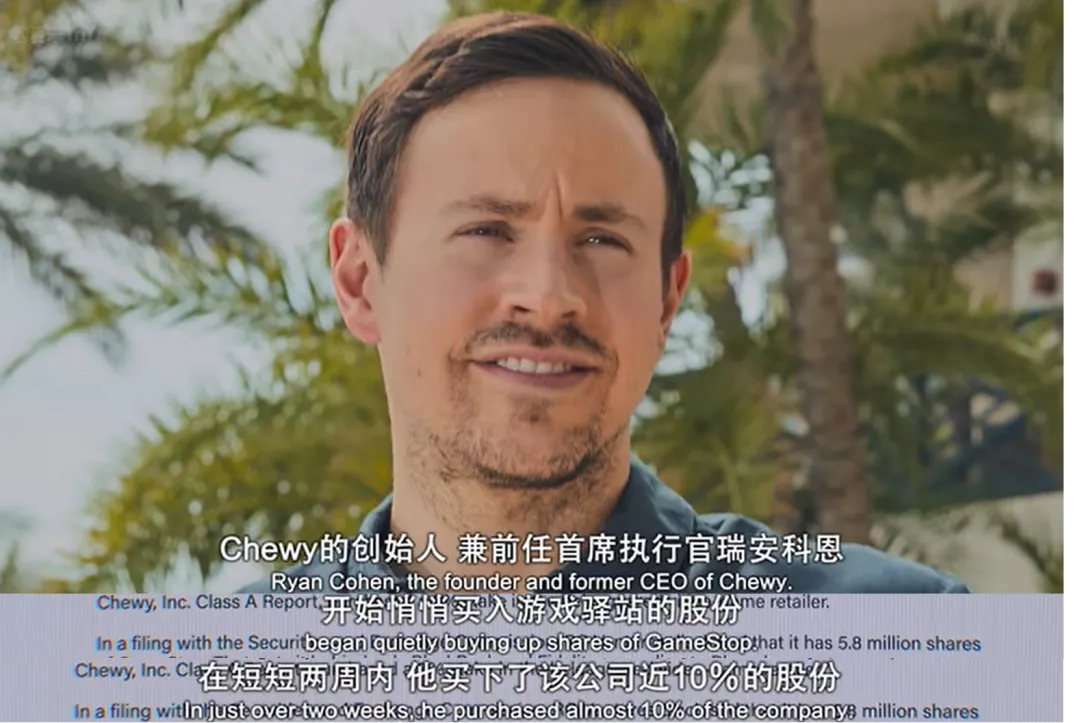

多方的代表之一瑞安·科恩,是美国最大的宠物食品电商创始人,他特别看好游戏驿站,认为公司通过数字化转型可以成为「游戏界的亚马逊」。

2020年8月,他开始大量买入游戏驿站的股票,后来还加入董事会,参与公司实际运营。

平心而论,瑞安·科恩的出现给了空头很大压力,如果公司经营扭转,股价开始上涨,做空不但赚不到钱,而且很可能会赔到吐血。

因为股价下跌是有限的(最多跌100%),而上涨空间是无限的,空头在上涨中要买回股票,损失的钱会远远多于本金。

瑞安·科恩宣布加入后,游戏驿站的股价一度暴涨到30美元以上,空头有些坐不住了。

华尔街知名做空机构「香橼」(Citron)发布报告,认为游戏驿站的股价被高估,最多只值20美元。

然而这份做空报告,不仅没有带崩股价,反而成为点燃股价上涨的导火索。

多头的重要力量——美国散户大军出场了。

02

美国知名网络论坛Reddit(相当于国内天涯社区),许多股民喜欢在wall street bets(华尔街赌注)板块上讨论股票。

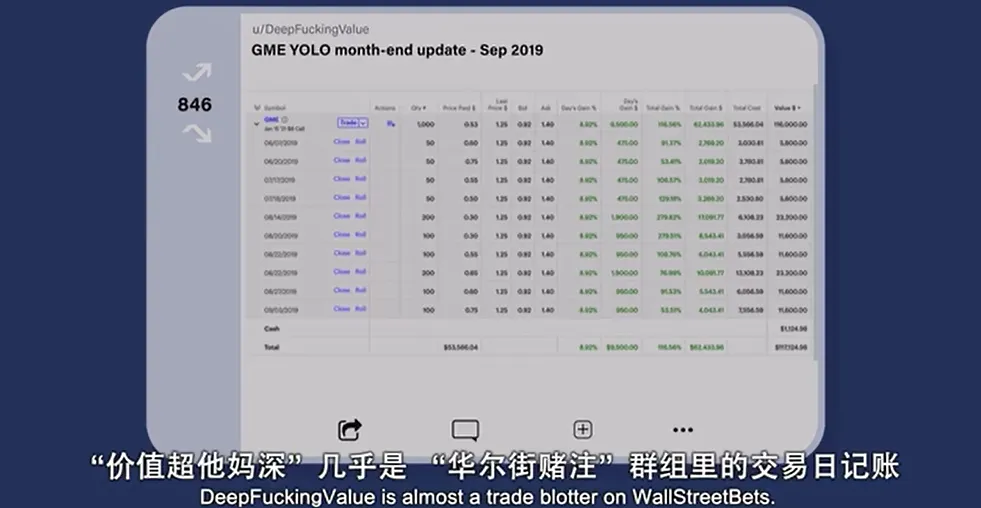

游戏驿站能得到大量的关注,起因是一个投资大V(英文缩写DFV)在论坛上晒实盘,最初入市时只有5万美元:

他的持仓股只有游戏驿站一只,不管股价如何涨跌,他都只买不卖。

网友们眼睁睁看着资金账户涨到了几十万美元,到21年1月初,涨到了1000多万美元,从一开始的嘲笑变成了崇拜。

有的围观者劝他可以落袋为安了,但DFV依然坚定看好股价继续上涨。

于是游戏驿站引起了越来越多人关注,其中包括一个叫阿尔万·周的华裔小伙子:

他很想进入金融行业工作,但没有人脉关系,申请了多次都没回音,怀才不遇的他在论坛上写出长帖《史上最牛世纪轧空》:

他经过大量研究,认为游戏驿站的做空比率高达140%,未来股价会有极端上涨的可能。

140%的做空比例,意味着大量游戏驿站的股票被反复借出做空,因为当时空头相信,公司会倒闭退市,退市这些股票就不用归还了;

反过来,一旦股价毫无征兆地上涨,做空机构会被迫买回股票平仓,由于市场上实际股票数量少于借出的数量,空头们争先恐后地买回股票,会进一步推高股价,这就是所谓的「轧空」:

经过这些高手们的点拨,越来越多散户开始相信,游戏驿站还有继续上涨的空间。

21年1月19日,香橼在做空报告中傲慢地声称,做多的散户将会是这场游戏的最大输家,彻底拉开了美国散户抱团对抗空头的序幕。

03

DFV作为散户们的「带头大哥」冲在了战场第一线,他每天在油管上直播,号召散户们买入游戏驿站股票:

一开始空头机构以为,这些散户不过是群乌合之众,随着视频扩散,大量散户纷纷加入,并喊出口号要让股价「直冲月球」,事态朝着失控的方向发展。

1月20-21日,游戏驿站股价从39美元涨到43美元,涨幅10%左右.

1月22日,股价大涨51%,来到65美元;1月23日,股价收盘于76美元上方。

期间DFV除了号召美国散户买入,也呼吁欧洲、亚洲、澳洲等地的投资者参与进来:

1月26日,游戏驿站单日暴涨92%,突破了147美元。

就在当天,特斯拉CEO马斯克发帖提到GameStonk(向游戏驿站猛烈炮击),进一步激发了散户们的做多热情:

1月27日,游戏驿站跳空高开354美元,收盘价347美元,飙升134%:

当天,走投无路的梅尔文资本选择平仓空头头寸,损失68亿美元,其他空头机构陆续平仓,总损失近200亿美元。

1月28日,美国散户们发现,他们用的「罗宾汉」交易软件上的购买按钮(buy)消失了,只能卖、不能买:

当天游戏驿站的股价从504美元一路暴跌到126美元,虽然次日又大涨回到了325美元,但这场多空大战已经基本结束:

DFV也在此时宣布停播,要消失一段时间,多花点时间陪伴家人:

04

这场轰轰烈烈的「散户大战华尔街」事件,看似是个偶然,深层剖析也有其必然性。

2008年金融危机发生后,大批普通老百姓失去了房子和工作,美国政府却用纳税人的钱去拯救闯祸的金融机构。

华尔街精英们依然拿着丰厚的奖金,愤怒的民众走上街头「占领华尔街」:

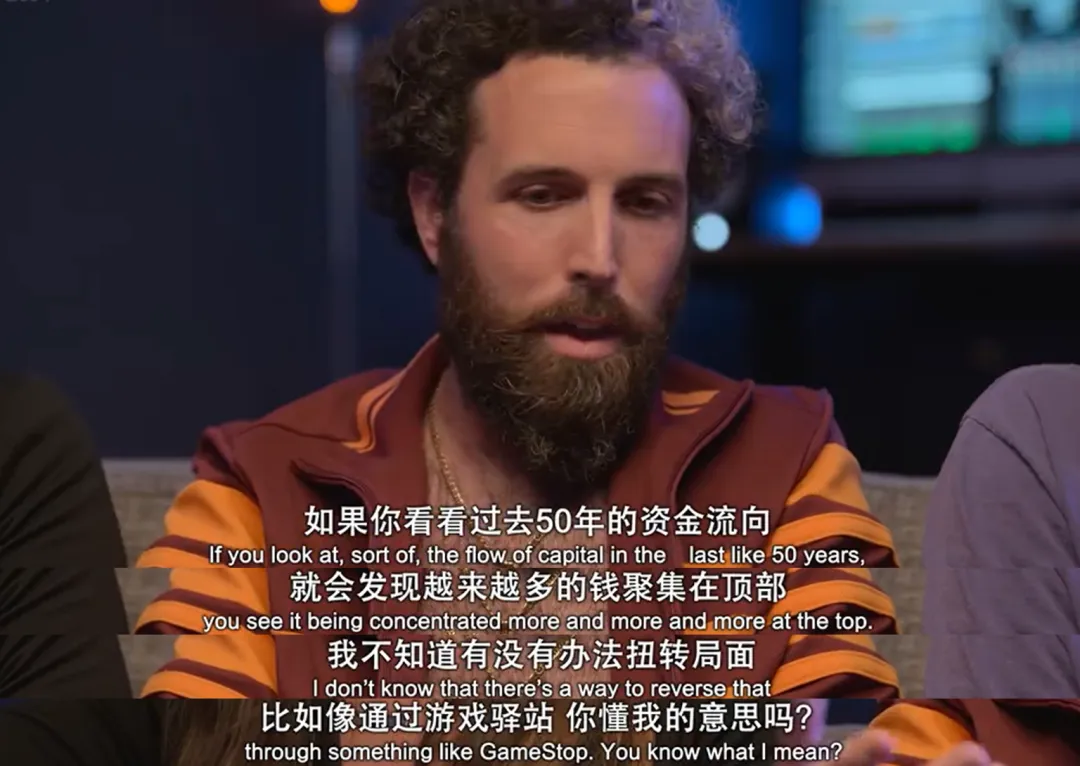

危机之后的美国股市一路上升,拥有金融资产的富人越来越有钱,没有参与股市的人未能从中获益,贫富差距越拉越大。

正如这位散户所言,过去50年越来越多的钱流向顶部,穷人越来越难翻身:

游戏驿站提供了这样一个机会,散户们不仅可以在这场金融战中赚到钱,而且还能教训一下对冲基金:

其次社交媒体的普及,让普通散户可以在网络上发表自己的见解,有一定的影响力大V可以召集粉丝,抱团行动。

如果说Reddit论坛是美国散户的大本营,「罗宾汉」就是散户手握的枪杆子。

「罗宾汉」是这两年新崛起的股票交易软件,可以免费交易,界面简单易用。

新用户注册时会得到一张刮刮票,每次下单都会有彩纸飘下来:

这种游戏化的设计,让股票交易变得更有趣,但也是利用了人性的弱点,鼓励人们频繁地交易。

在这背后有行为学研究员投入大量时间,研究如何操纵人们在网上的行为,目的是让大家能上瘾,平台赚得盆满钵满:

表面上看,散户作为整体是胜利的一方,具体看不同个体的命运,却天差地别。

首先是这次事件的「带头大哥」DFV,后来被媒体挖出真实身份,他不是普通散户,而是握有执照的金融专业人士(后因此事被吊销执照)。

在股价接近顶峰时,资产总值接近5000万美元(直到2月初仍有3500万美元),保守估计回报是700倍:

其次是阿尔万·周,他把2万5美元变成了800万美元,翻了320倍:

中年大哥艾迪,新冠来袭后,妻子面临被解雇,家里还有一儿一女要养。

他在Reddit网站上了解到游戏驿站,通过搜索大致明白了整个事件的背景,知道轧空效应背后的逻辑。

他用储蓄5000美元博了一下,翻了50倍,最终拿到25万美元回家:

但不是每个人都如此幸运,比如这位胖妹,听丈夫的同事说游戏驿站股价会涨,她以263美元高价买入,结果被套牢,最终亏损50%:

最惨的是这位蓝衣老哥,看了马斯克的帖子才买入游戏驿站的:

他花25万美元买入股票,冲到最高点时,接近85万美元;后来跌到只剩5美元,被迫卖房子:

所以,我们可以把这些散户归纳为3类——

一类是对游戏驿站的认知最深刻,拥有专业投资知识的少数人(如DFV、阿尔万·周);

一类是对公司了解得不多,但知道这场疯狂上涨的起因,且始终保持理性,做到及时退出的普通散户(如艾迪);

一类就是完全不了解公司,直到股价暴涨才中途加入的跟风者(如胖妹、蓝衣老哥)。

就是这些形形色色的散户,共同把股价推到了史无前例的高度,然而泡沫破裂后,很多人才发现自己是在裸泳。

看来「一夜暴富」也不是想象中那么简单,当机会来临时,唯有足够扎实的知识和理性的态度,才能牢牢抓住财富。

可以肯定的是,类似游戏驿站的事情,在资本市场里不会是最后一次发生:

如果再有一次这样的机会,你是选择做一名「旁观者」,还是会参与其中,并成功地全身而退呢?

看完影片也许你会找到自己的答案~

本文作者可以追加内容哦 !