一、背景

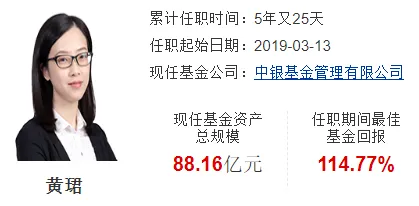

管理学硕士,曾任职于平安资管,历任研究员、研究组长、投资经理。研究范围兼具消费与周期行业,投资涵盖相对与绝对收益账户,2018年加入中银基金,现任中银基金管理有限公司副总裁(VP)。2019年3月13日上任基金经理,管理规模88亿。

二、投资方法

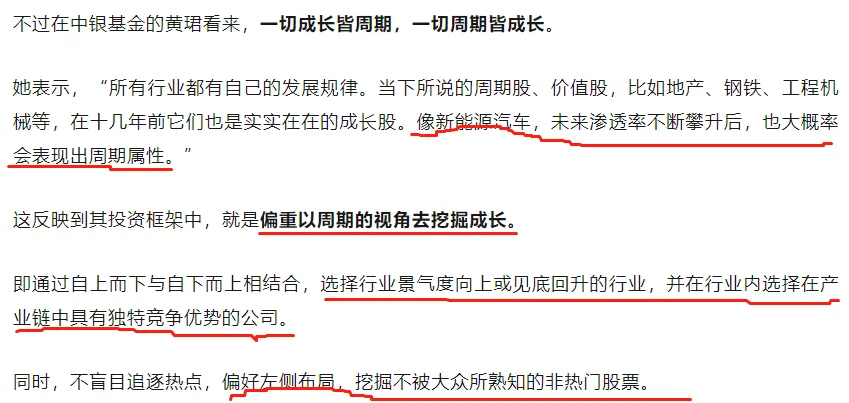

追求投资性价比,用确定性更高的好股好价格去创造超额收益。

追求行业和个股的均衡,不追求极致风格,持仓以消费、成长为主。以周期视角去挖掘成长股,选择行业景气度向上或见底回升的行业,并在行业内选择在产业链中具有独特竞争优势的公司。

三、业绩

中银主题策略2019年到2023年连续5年排名优秀,黄珺任职期间收益114.77%,远远跑赢偏股混合型基金指数。黄珺不择时,持仓以消费成长为主,回撤不占优。

四、持仓和业绩剖析

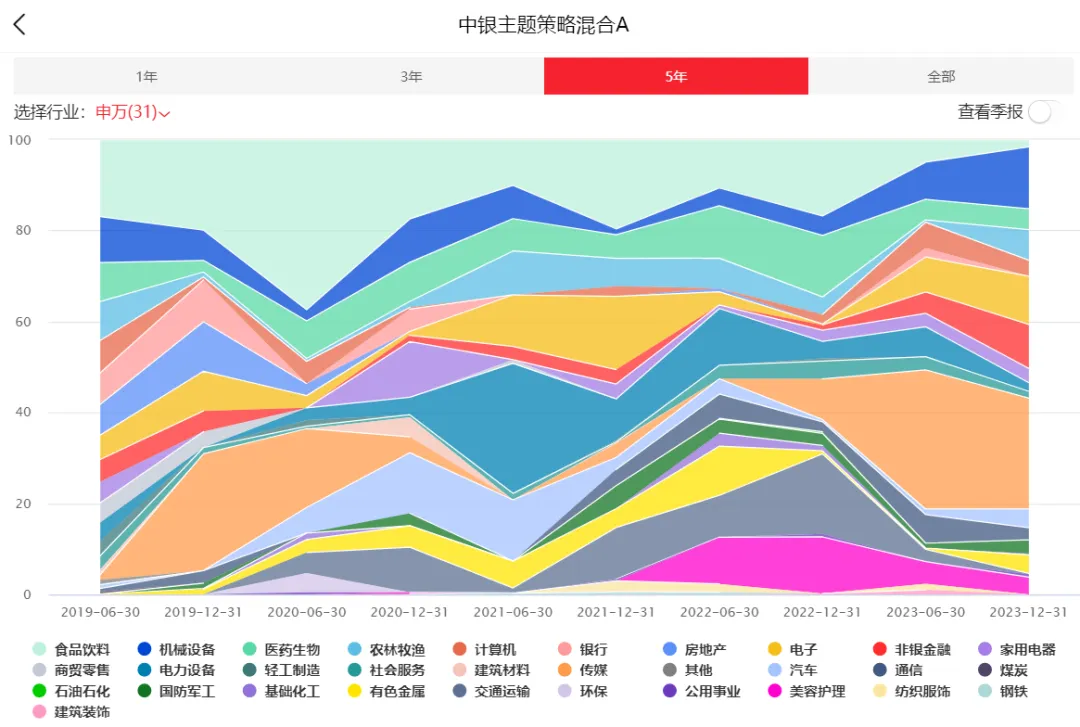

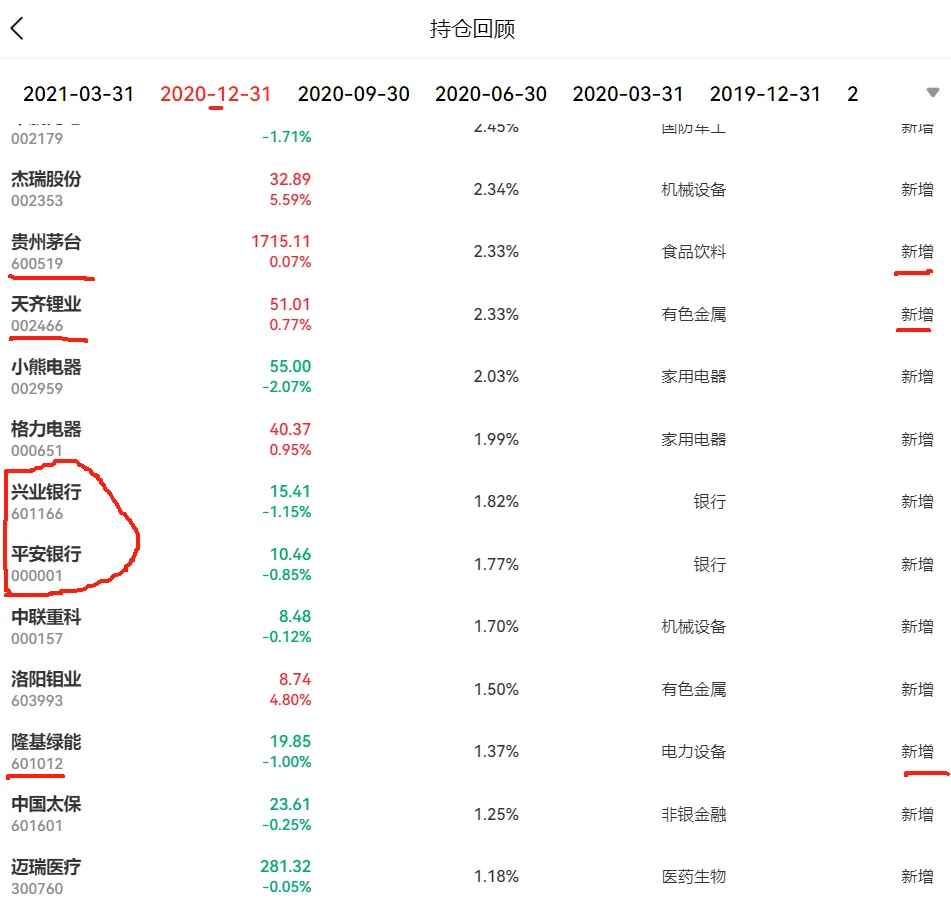

均衡、轮动,成长行业为主。2023年之前长期重仓食品饮料。

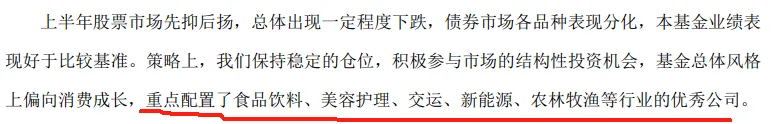

2019年和2020年,黄珺重仓食品饮料,游戏等成长股,收益较好。

2020年报中黄珺认为,核心资产虽然质地优秀,但是估值处于历史高位,出现了一定泡沫。但没择时,2020年下半年还新增了贵州茅台、天齐锂业、隆基绿能仓位,2021年春节后回撤和偏股混合型基金指数相当。

2021年黄珺把握住了新能源、消费电子行情,中银主题策略大涨32.15%。

2022年黄珺重仓成长行业,在1-4月的下跌中跌幅大,但后面的反弹中涨幅也较大。三季度、四季度市场平均水平。2022年中银主题策略下跌14.69%,跌幅少是因为二季度参与了新能源等的超跌反弹。

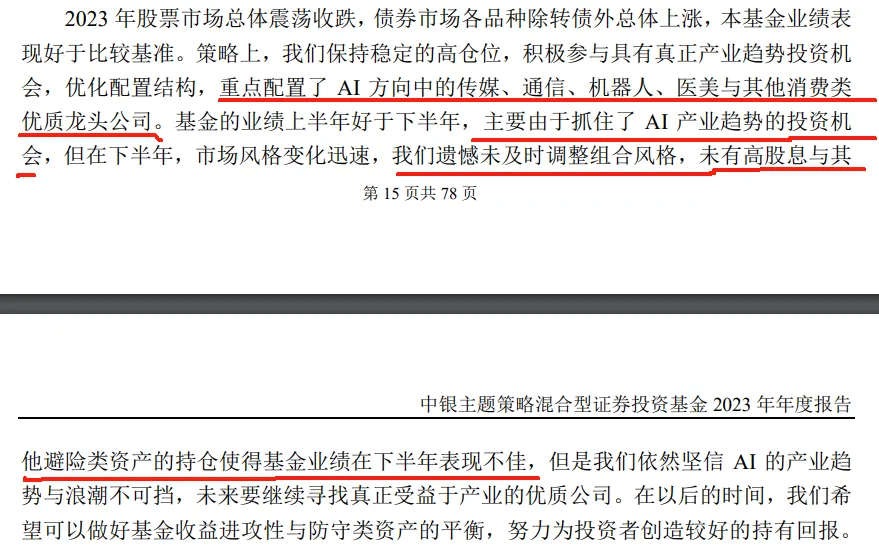

2023年上半年抓住了AI产业趋势的投资机会收益较好。遗憾的是未及时调仓,未参与高股息等避险资产,下半年表现不佳。2023年中银策略主题下跌7.31%。

五、最新观点

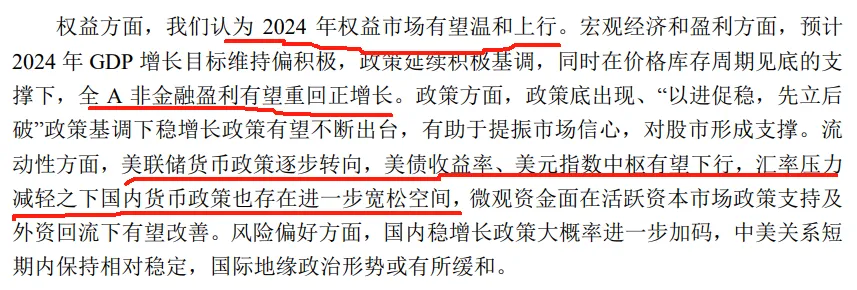

2024年权益市场有望温和上行。全A非金融盈利有望重回正增长。美联储货币政策逐步转向,美债收益率、美元指数中枢有望下行,汇率压力减轻之下国内货币政策也存在进一步宽松空间。

六、自持

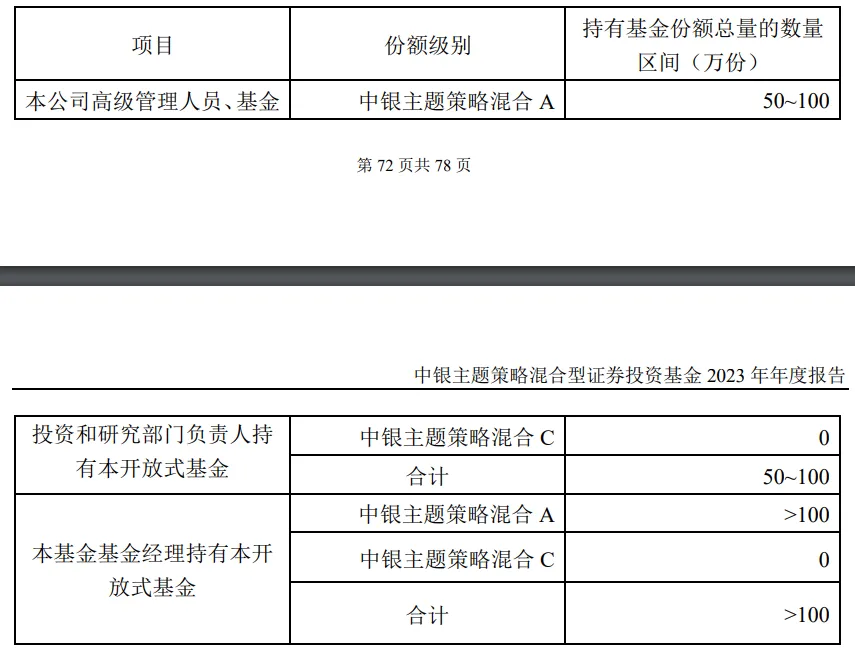

机构持有份额占比77.24%,基金经理持有超过100万份。

七、总结

黄珺在采访中说持仓主要是消费、成长,但2023年放弃了消费,重仓成长。2021年抓住了新能源,2023年上半年抓住了AI,因为新能源2022年超跌反弹中收益也好,因此每年排名优秀。但因为专注成长,错过了价值行情,不择时,回撤不占优势。

韩冬燕也持有很多成长股,但从长期趋势出发,关注数智化、低碳化、长寿趋势、可持续生活方式和未来消费模式这几大长期结构性趋势有关的投资机会,灵活性没有黄珺高,牛市中跑输黄珺。但回撤比黄珺略小,2023年把握住了中特估、AI行情收益比黄珺高。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$中银主题策略混合C(OTCFUND|015386)$$中银收益混合C(OTCFUND|014505)$$中银卓越成长混合A(OTCFUND|016895)$

本文作者可以追加内容哦 !