3月债市波动性加大,整体走震荡行情。那么进入第二季度后,债市会如何演绎?市场参与者情绪如何?

qeubee调研显示,债市利空方面,有超过半数受访者认为近期主要风险或为“汇率走弱”;利好方面,六成以上受访者认为最有可能出现的驱动利率向下的因素是“存款利率下行”;择券方面,有一半以上受访者最看好“中短端利率债”。

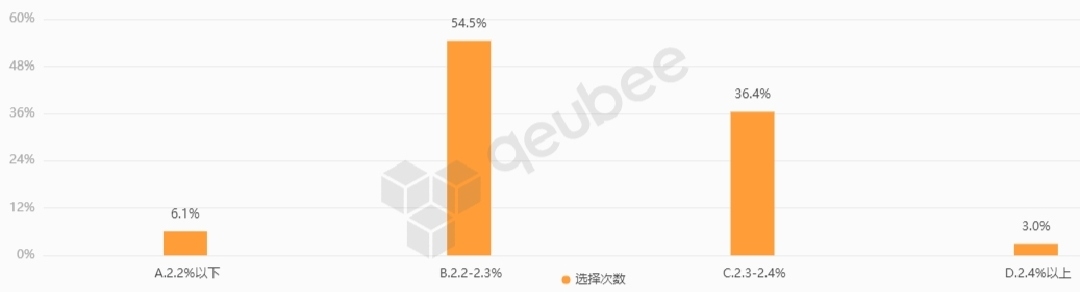

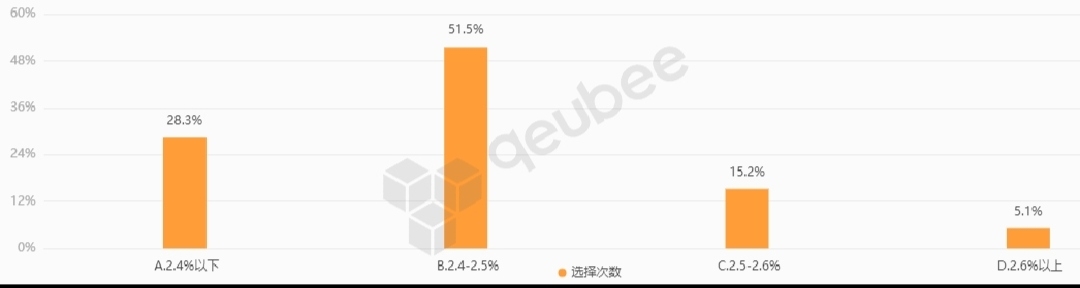

此外,超过半数市场主体认为,四月10年国债收益率最高会在2.4%-2.5%区间波动(51.5%),最低会

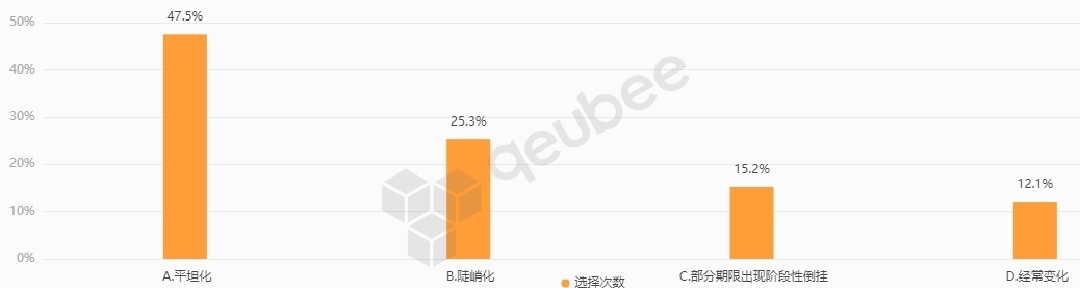

在2.2%-2.3%区间波动(54.5%)。有接近半数(47.5%)市场主体认为,四月10年期国债利率的走势会平坦化。

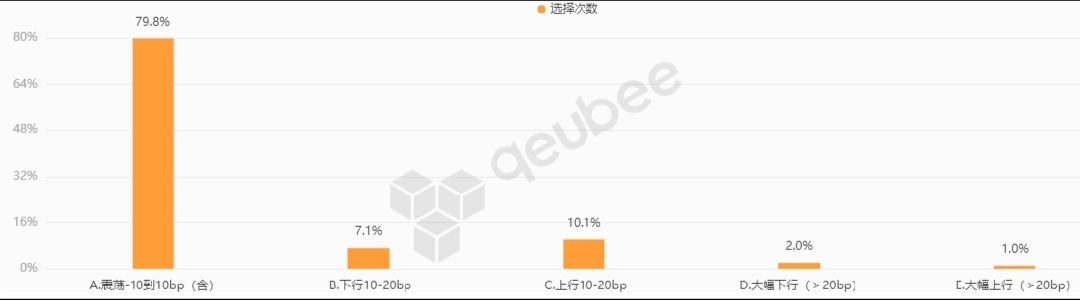

值得注意的是,近八成(79.8%)市场主体认为,4月10年期国债利率走势会震荡-10bp~10bp(含)。

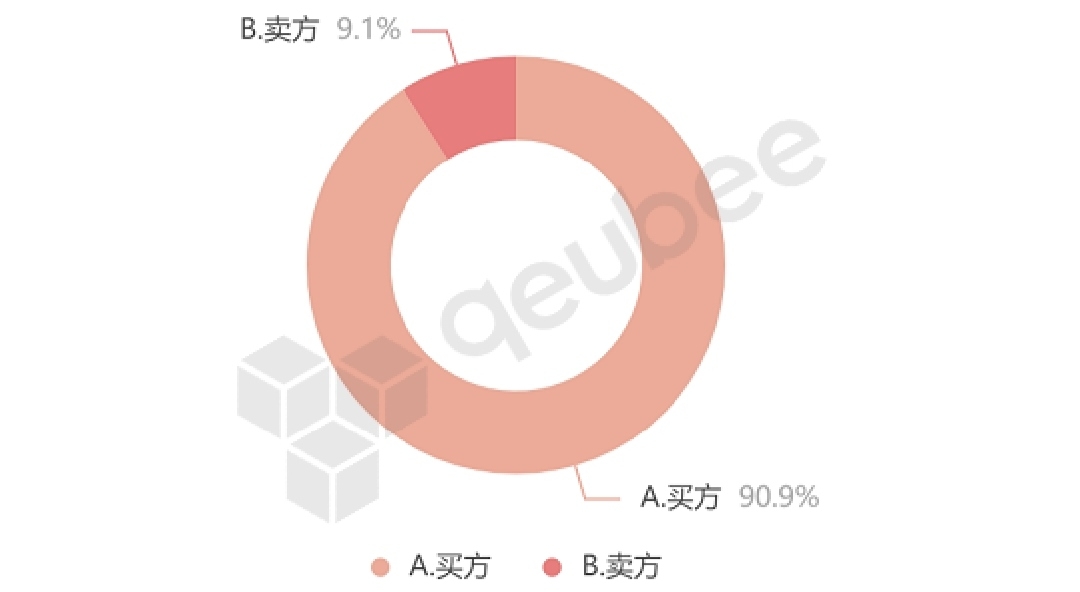

本期问卷于北京时间2024年3月26日-2024年3月31日,面向银行、保险、基金、券商、信托等从事固定收益领域人士,共有99位市场主体参与。其中,其中买方占比90.9%,卖方占比9.1%。

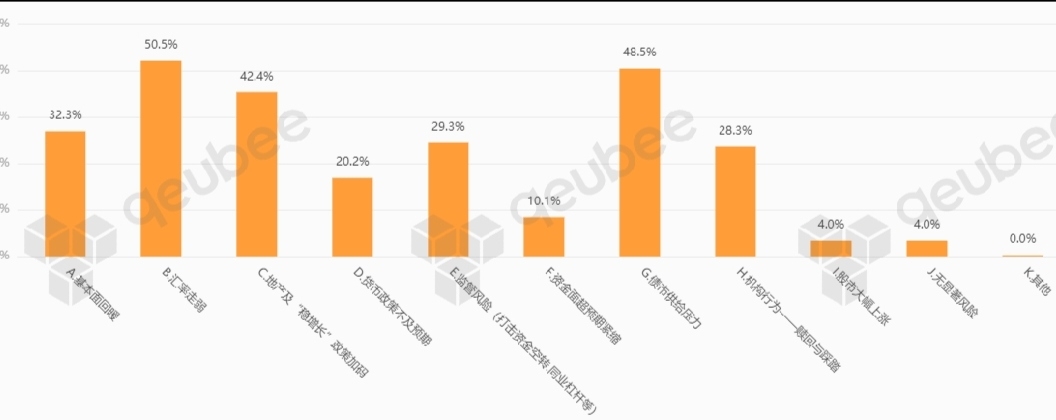

近期债市主要风险因素可能是?

qeubee调查显示,一半以上(50.5%)市场主体认为,近期债市主要风险因素或为“汇率走弱”。也有近半数(48.5%)的市场主体认为主要风险因素为“债市供给压力”。有近四成(42.2%)的主体认为主要市场风险因素为“地产及‘稳增长‘政策加码”。

红军债市笔记主理人毛鸿军对qeubee live表示,人民币贬值对债市的压制作用是很大的。回顾历史人民币贬值对债市的影响,2022年10月份人民币贬值加速,带来债市利率的一波较为深度的调整;2023年9月份左右也是由于人民币汇率跌至7.34左右,债市引发一轮回调,加速了降息后的回调速度。

至于供给放量带来的债市隐忧,多家机构研报分析表示,在分析供给对债市的影响时,需结合多个因素,包括央行政策、其他融资表现、央行是否参与二级买债等因素来考虑。

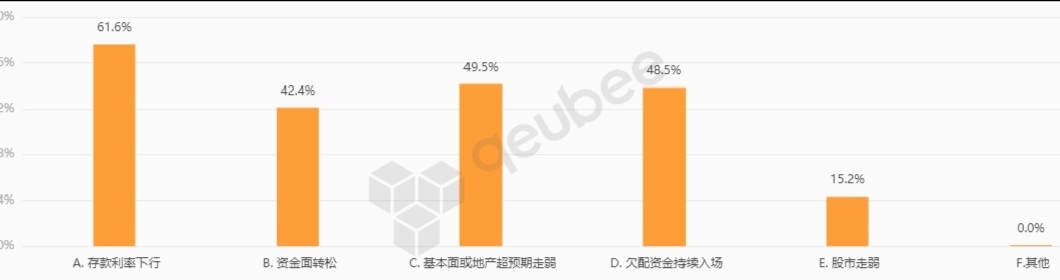

最有可能出现的驱动利率向下的因素是?

qeubee调查显示,六成以上(61.6%)的市场主体认为,最有可能出现的驱动利率向下的因素是“存款利率下行”,也有近半数的市场主体认为,基本面或地产超预期走弱(49.5%)、欠配资金持续入场(48.5%)也有可能驱动利率向下。

中信证券研报指出,考虑存款降息的时间规律以及银行息差压力和存款定期化的问题,今年二三季度,市场很可能再度迎来存款利率的新一轮调整,甚至不排除在4月就有相关措施落地的可能。

基本面方面,此前公布的3月中采制造业PMI数据大超市场预期,债市4月1日一度对此做了利空定价交易。不过,泰隆银行资金营运中心交易员邓峥晖4月3日对geubee live分析表示,近期市场传播了中采回应“PMI季调因子可能不准确”的报告,使市场因3月PMI大超预期下形成的“基本面改善”的担忧出现缓和。

4月10年国债收益率会如何演绎?

qeubee调查显示,近八成(79.8%)市场主体认为,4月10年期国债利率走势会震荡-10bp~10bp(含)。

超过半数(54.5%)市场主体认为,4月10年国债收益率最低会在2.2%-2.3%区间波动,但仍有36.4%的

市场主体认为,最低区间可能落在2.3%-2.4%。

超过半数(51.5%)的市场主体认为,4月10年国债收益率最高会在2.4%-2.5%区间波动。

中信证券研报认为,10Y国债利率和MLF利差距离历史低位仍有一定安全边际,未来可能仍有存款降息、降准等宽货币利好有待落地,而MLF降息预期落地前债市也较难出现利多出尽的心态。二季度长债利率可能会呈现2.2%到2.35%之间偏强震荡的走势。

泰隆银行资金营运中心交易员邓峥晖3日则对geubeelive表示,债市走势呈现出窄幅震荡特征,暂时看不到突破震荡区间的迹象。10年期国债活跃券收益率也许向下难以突破2.26%-2.27%区间,向上难以突破2.32%-2.33%区间。

4月10年期国债利率曲线会如何演绎?

qeubee调查显示,有接近半数(47.5%)的市场主体认为,4月10年期国债利率的走势会平坦化;也有不到三成(25.3%)的市场主体认为,4月10年期国债利率的走势会陡峭化。

此前有机构表示,国债曲线平坦化或将成“常态”。

兴证固收认为,就算后续降息或降准等货币宽松政策落地,曲线牛平的格局也并不一定会被打破。降息或降准等货币宽松政策并不必然导致曲线走陡或走平,核心在于其落地后资金面及基本面回暖预期的边际变化。

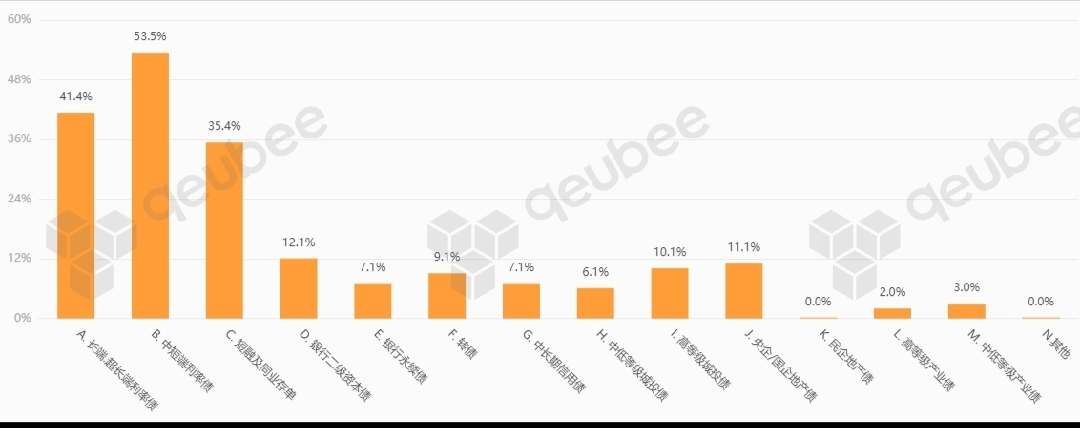

利率债整体被看好

qeubee调查显示,利率债整体被看好。超半数(53.5%)市场主体最看好的品种是“中短端利率债”,也有逾四成(41.4%)市场主体相对看好“长端、超长端利率债”。

多家机构认为,后续中短端或更具性价比。国盛固收杨业伟团队表示,4月资金价格有望出现一定幅度的改善。而资金价格的的改善更多的将帮助曲线斜率恢复,对中短端形成更为实质性利好。继续维持10年国债2.2%-2.4%震荡区间的判断。操作上短期曲线中短端更具性价比。

渤海证券研究表示,利率或以震荡为主,价格同比的温和升温可能对长端利率形成扰动;资金面偏松使得短端利率的机会相对更大。

不过,看好“长端、超长端利率债”的主体占比也不小。

浙商固收表示,在中短期纯债基金跨季后向久期要收益、险资对30年国债补仓、部分采取哑铃型策略的基金后续回补等因素的推动下,30年国债或将迎来新一轮上涨。

本文作者可以追加内容哦 !