最近在网络上新学了个词,非常适合全球投资者们眼巴巴地盼望着美联储降息的状态:熬鹰。

随着美国近两周公布的经济数据越来越多,市场中鹰派的声音也愈发密集,CME美联储观察工具显示,当前市场预期6月降息的概率已经下调至50%左右。甚至美联储内部都分成了两派,一派是美联储主席鲍威尔,认为今年还能按预期降息;另一派是卡什卡利,喊出了“今年不降息”的口号。

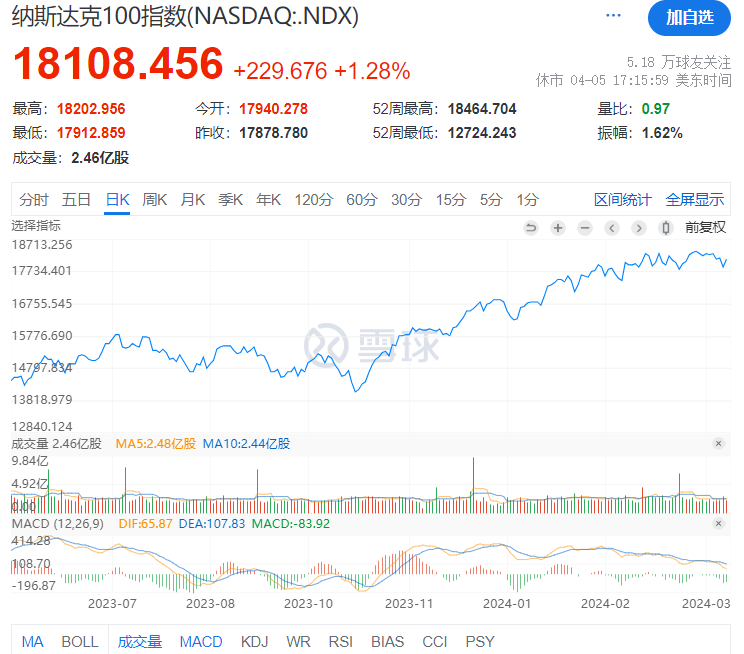

如此焦灼的场面,再加上美股市场近期因为降息预期降低而频繁震荡的走势,许多纳斯达克100ETF(159659)投资者开始变得焦虑:还要拿着吗?

其实,对于纳指的投资,或许我们不应过分注重短期走势。

一方面,货币政策对市场的影响可能更偏短期。美联储偏紧缩的货币政策,能够通过提高利率,收紧市场中的货币供给来影响资本市场的走势。但立足长期,其影响或许并没有大家想象中的那么恐怖,大家看看2022年以来的美股走势就明白了,虽然会有短期的震荡,但趋势上依旧续创新高。

尤其是对于纳斯达克这类偏科技成长的资产,尽管对货币政策的敏感性高,但因为科技属性强,在技术不断突破、业绩持续强势的背景下,不仅能够迅速修复短期震荡造成的浮亏,长期还始终维持着长牛走势。

另一方面,投资纳指,或许我们更应树立资产配置视角。巴菲特曾说:潮水褪去,才知道谁在裸泳。近两年国内因为房地产周期下行,导致经济整体进入了康波萧条期,很多A股投资者在股市都接连碰壁。于是,如何构建一个足以“穿越周期”的资产组合,成为了不少投资者探索的目标。

这个问题,其实1970年就已经有人给出了答案,他就是——哈利·布朗,而他所创造的组合则名为:永久投资组合。该组合将资金整体分为四个部分:25%的股票、25%的黄金、25%的债基%、25%的现金。

我们可以发现,债券、黄金和现金,都能较为容易的找到合适的标的,而股票却很难,不仅要考虑地域,还得考虑风格、行业等等因素。

但有一个投资经理,以纳斯达克100指数为股票因子,与黄金ETF、长债基金和某货币基金为组合,调取了一下过往十年的数据,惊喜发现,这个组合不仅有着明显的超额收益,还能为投资者带来十分良好的持有体验。

也就是说,如果我们将纳斯达克100指数纳入我们的资产组合,同时再配上黄金、债券和现金,或许对我们的投资之旅会平稳许多。

至于我们究竟该选择哪只纳斯达克100指数的标的,$纳斯达克100ETF(SZ159659)$不仅3月以来涨幅位居同类前列,并且申购额度充足,是布局科技股龙头不错的工具。

$纳斯达克100(QQZS|NDX100)$$纳斯达克(NASDAQ|NDAQ)$

#美联储年内降息都没戏?影响几何?#

本文作者可以追加内容哦 !