摘要:

1、长期定投中,质量系列指数持有体验比较好。2013年至2024年间,周定投500质量和300质量低波3年累计收益率分别为80.0%(65.0%)和59.8%(36.5%),5年累计收益率分别为59.0%(21.2%)和80.9%(35.6%),10年累计收益率分别为42.9%(8.0%)和46.1%(12.3%)。(括号内数据分别为基准指数中证500和沪深300的同期周定投累计收益率,指数历史表现并不预示基金未来收益,数据来源:WIND,截至2024-03-22)

2、鹏扬“爱定投”活动中,质量系列指数能给投资者带来更好的持有体验。“爱定投”活动期间,500质量指数定投收益率达到1.6%(-12.5%),300质量低波指数定投收益率为-0.5%(-10.5%),数字经济指数定投收益率为-8.6%(-18.1%)。很明显,当市场处于回调态势,定投收益率比区间收益率高达近10个点或以上。(注:括号内数据为同指数的区间收益率,指数历史表现并不预示基金未来收益)

3、10年维度来看,定投500质量和300质量低波的长期累计收益率相近。但如果投资者追求弹性,那么在市场低位定投500质量的收益弹性更高;如果投资者追求相对稳健的持有体验,长期定投300质量低波的体验会更好。

4、策略定投比单纯周定投效果更好,上证指数3000点以下周定投500质量和300质量低波指数比长期不间断的周定投累计收益率分别高42.7%和41.5%。历史上,在市场低位开启策略定投满3年的累计收益率更高。

5、当前,上证指数依然在3000点上下震荡,A股近10年估值分位数在30%以下,我们认为投资者开启定投并坚持3年或会收获良好的持有体验。核心资产方面,我们看好以策略定投的方式配置500质量和300质量低波,主题指数方面,我们看好以策略定投的方式配置数字经济和国企红利。

鹏扬数量研究曾多次撰文为大家分析定投的意义并提供不同的定投策略,如今上证指数继续在3000点上下震荡,而“爱定投 选鹏扬”活动已执行满1年,我们来看看基金经理的实盘定投效果如何以及定投还可以怎么优化。

01 鹏扬基金经理定投实盘效果如何?

“爱定投 选鹏扬”定投活动于2023年3月上旬举办,活动至今已满一年,截至2024年3月22日,扣款次数已超过50次。公司总经理杨爱斌和数量投资部总经理施红俊是参与定投活动的基金经理之一,定投的产品分别是鹏扬中证500质量成长ETF联接A(007593)、鹏扬沪深300质量低波A(011132)和鹏扬中证数字经济ETF联接基金(015787)。

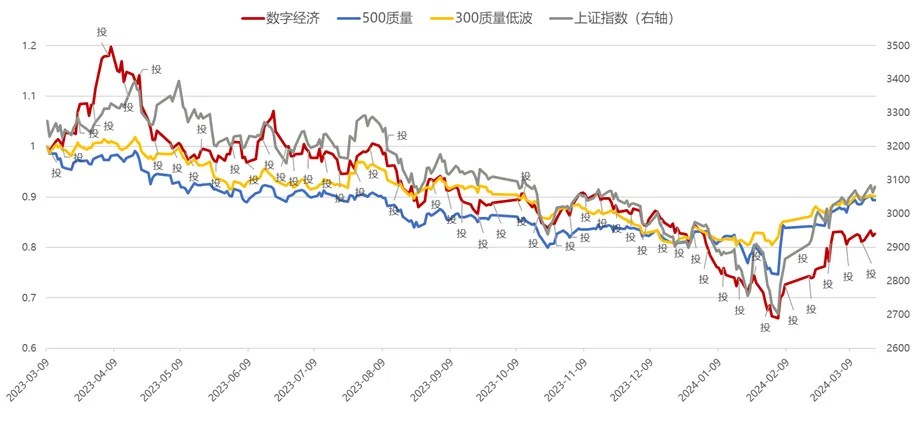

图1:基金经理定投质量系列指数基金和数字经济ETF联接基金已满一年

数据来源:WIND、鹏扬基金整理,截至2024-03-22

注:图中数据为指数表现,标注“投”的日期为“爱定投”扣款日期。

根据指数收益测算,自2023年3月9日至2024年3月22日,数字经济、500质量和300质量低波指数定投收益率分别为-8.6%、1.6%和-0.5%,而三支指数区间收益率分别为-18.1%、-12.5%和-10.5%。很明显,当市场处于回调态势,定投可以大幅拉低持有成本,且只要遇上幅度超过10%的反弹,质量系列指数能给投资者带来良好的持有体验。(注:有关数字经济、500质量以及300质量低波指数长期定投累计收益率测算以及定投计算公式,请看表1)

02 指数定投还可以怎么优化?

我们之前在《3000点附近,定投什么好?》一文中分享过定投进阶策略,我们测试了上证指数3000点附近低频和高频定投策略的效果,最后发现上证指数3000点以上月定投加3000点以下周定投的策略长期收益率最高,此外,我们根据历史测算结果得出结论:

如果只想选取一只基金启动长期定投,我们认为 $鹏扬中证500质量成长ETF联接A(OTCFUND|007593)$ 是相对更优的选择。

这个结论在“爱定投 选鹏扬”活动中也得到了验证,500质量指数定投一年收益率最高。但在实操中发现,目前各大平台的定投功能不支持依据指数点位的定投操作,只能选择最常见的定期定额,又或者根据指数估值或投入成本进行定投。为了方便执行,我们这次将定投策略设为上证指数3000点以下开启定投,投资者可能会问,周定投还是月定投累计收益率更高?

1、周定投和月定投累计收益率差距大吗?

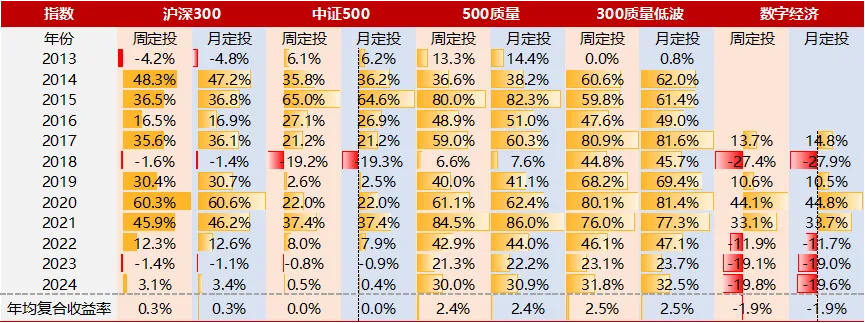

我们对投资者熟悉的周定投和月定投进行测算,如表1所示,指数采取连续周定投或月定投的长期累计收益率差距很小,投资者只需要根据个人现金流情况选择定投频次即可。

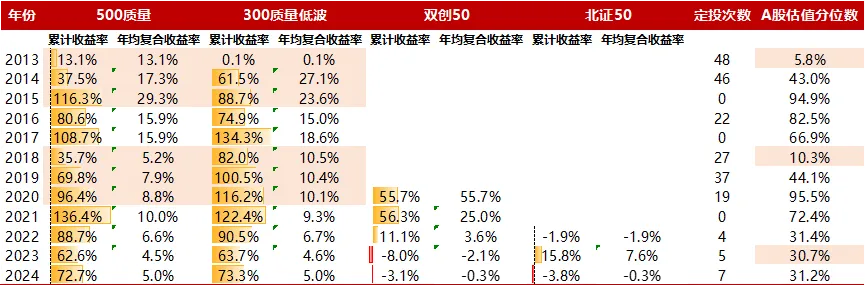

表1:指数周定投和月定投的累计收益率差距较小

数据来源:WIND,鹏扬基金整理,截至2024-03-22,指数历史业绩并不预示基金未来表现

注:周定投为每5个交易日定投固定金额,月定投为每20个交易日定投固定金额。定投累计收益率=当日定投已持有的份额*当日基金净值/累计投入金额-1。定投收益测算是基于历史数据计得出并不代表未来实际状况结果仅供参考。

2、上证指数3000点以下定投效果如何?

(1)上证指数3000点以下周定投可有效拉低持有成本

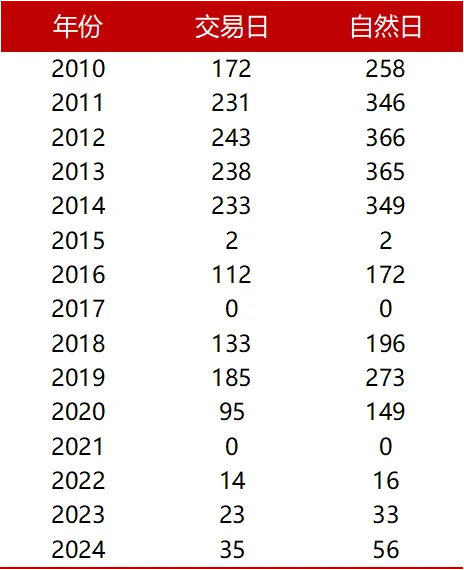

我们统计过自2010年以来上证指数在3000点以下的累计天数,历史上,上证指数在3000点以下的自然日超过100天的区间为2010年4月至2014年12月、2016年1月至9月、2018年6月至2019年3月以及2020年3月至2020年7月。

表2:近15年上证指数在3000点以下的累计天数

数据来源:WIND,鹏扬基金整理,截至2024-03-29

除了2010年至2014年,近10年上证指数在3000点以下的持续时间少于1年,如果采取月定投,最多不超过10笔。经过测算,策略月定投和周定投的累计收益率也非常接近。考虑到实际生活中投资者可能不会时刻关注上证指数的点位,因此,为了充分在低位积攒份额以及有效拉低持有成本,我们认为在3000点以下采用周定投的持有体验更好。

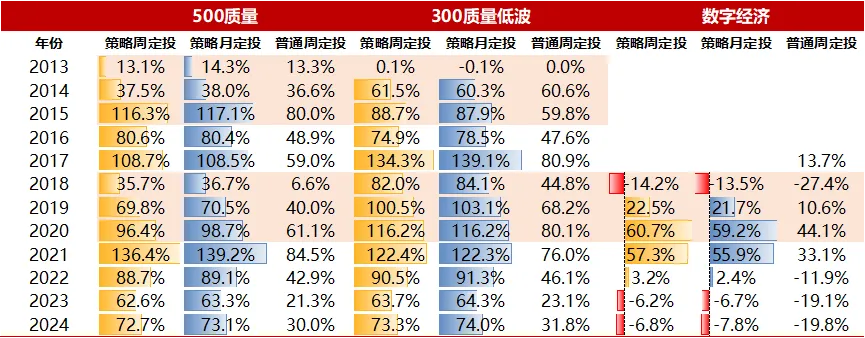

表3:指数不同定投方式的累计收益率

数据来源:WIND,鹏扬基金整理,截至2024-03-22,指数历史业绩并不预示基金未来表现

我们先以已有基金经理实盘定投记录的指数来做个比较,从表3可以看到,500质量、300质量低波和数字经济指数采用上证指数3000点以下周定投的长期累计收益率比长期连续周定投的累计收益率分别高42.7%、41.5%和13%。很明显,策略定投的效果比普通定投的效果更好。

(2)上证指数3000点以下定投满3年历史累计收益率相对更高

表4:上证指数3000点以下核心资产指数周定投的历史累计收益率

数据来源:WIND,鹏扬基金整理,A股估值分位数为万得全A对应年份最后一个交易日的估值分位数,数据截至2024-03-22,指数历史业绩并不预示基金未来表现

从鹏扬已发行产品的核心资产指数来看,定投收益率有一定的规律,当市场处于历史低位时,定投3年的累计收益率最高:

2010年至2014年,上证指数长期在3000点以下,自2013年开始周定投至2015年,500质量和300质量低波累计收益率分别达到116.3%和88.7%,年均复合收益率分别为29.3%和23.6%。而到了2016年,500质量和300质量低波的策略定投累计收益率就分别降至80.6%和74.9%。

2018年A股大幅回调,如果从上证指数回调至3000点以下开始定投一直到2020年底,500质量指数定投的累计收益率从2018年底的35.7%上涨至2020年底的96.4%,而300质量低波指数定投的累计收益率则从2018年底的82.0%上涨至2020年底的116.2%,侧面反映了低波因子在市场回调时平滑回撤的有效性较强。

拉长时间维度来看,定投十年500质量和300质量低波的累计收益率相近,均在73%左右。但如果投资者追求弹性,那么在市场低位定投500质量的收益弹性更高;如果投资者追求相对稳健的持有体验,长期定投300质量低波的体验会更好。

表5:上证指数3000点以下主题策略指数周定投的历史累计收益率

数据来源:WIND,鹏扬基金整理,截至2024-03-22,指数历史业绩并不预示基金未来表现

主题指数方面,同样在市场低位时定投3年的累计收益率会更高,其中国企红利指数10年累计定投收益与质量系列指数相近,展示了红利因子在国企板块中的长期有效性。

当前,上证指数依然在3000点上下震荡,A股近10年估值分位数在30%以下,我们认为投资者开启定投并坚持3年或会收获良好的持有体验。核心资产方面,我们看好以定投的方式配置500质量和300质量低波,主题指数方面,我们看好以定投的方式配置数字经济和国企红利。

#华尔街大佬预言黄金“下一站”3000美元## 固态电池概念火了,背后逻辑是什么?##鸿蒙生态催化不断!超4000应用加入#

$鹏扬中证500质量成长ETF联接C(OTCFUND|007594)$

$鹏扬沪深300质量成长低波动A(OTCFUND|011132)$

$鹏扬沪深300质量成长低波动C(OTCFUND|011133)$

$30年国债ETF(SH511090)$

风险提示:本材料为客户服务材料,并非基金宣传推介材料,亦不构成任何法律文件。本材料所载观点以及陈述的信息是一般性的观点和信息,其与具体的投资对象、财务状况以及任何的特殊需求无关,不构成鹏扬基金管理有限公司(“鹏扬基金”)的投资建议或任何其他忠告,并可能随情况的变化而发生改变,不应被接收者作为对其独立判断的替代或投资决策依据。鹏扬基金不对任何人使用本材料全部或部分内容的行为或由此而引致的任何损失承担任何责任。投资有风险,基金投资需谨慎。投资者投资鹏扬基金管理的产品时,应认真阅读相关法律文件,在全面了解产品情况及听取销售机构适当性意见的基础上,选择适合自身风险承受能力的投资品种进行投资。定投收益测算是基于历史数据计得出并不代表未来实际状况结果仅供参考。

本文作者可以追加内容哦 !