说个新情况,

姜锋管的好几只基金都在3月底、4月初增聘了共管基金经理。

而且增聘的都不是新人,

今天来聊聊这事儿。

01

简单介绍下姜锋,

清华大学五道口金融学院硕士,2007年毕业后就加入了建信基金,2007-2010年任研究员,2011年开始管基金,现任建信基金权益投资部副总经理。

投资方法上,

姜锋认为,2016年之前,中国经济具有显著的周期特征,会先看宏观判断经济周期,然后再选股票。

2016年之后,宏观经济的波动性逐渐收敛,姜锋就很少看宏观了,从中观行业出发,做行业景气度跟踪、比较,然后再选股。

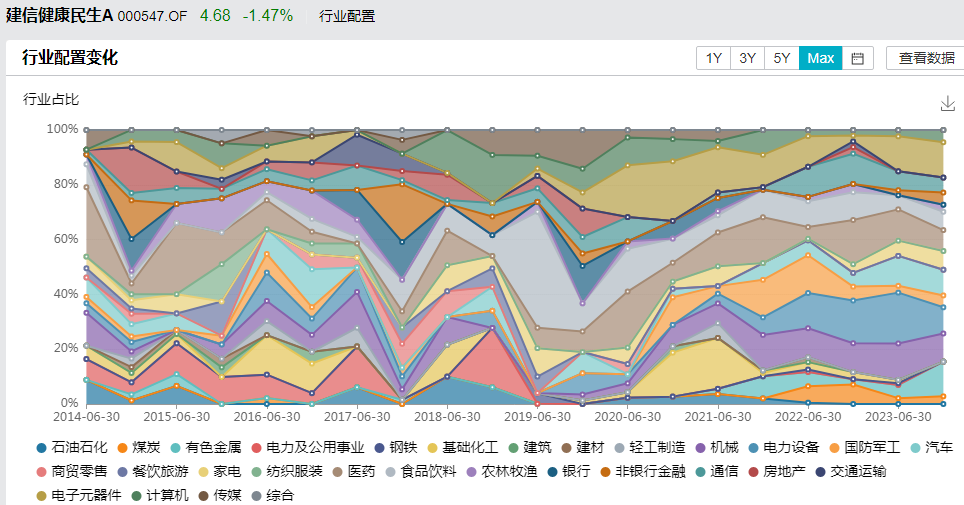

反映到持仓上,

以建信健康民生为例,

姜锋重仓电子、有色金属、机械、新能源、汽车、医药、家电、食品饮料,审美风格和主流公募基金经理偏差不大。

但仓位分布还是比较均衡的,很少重仓某一个行业。

看业绩的话,

姜锋管理时间较长的基金有3只:建信优势动力、建信健康民生、建信环保产业。

其中,建信健康民生表现比较好,2014年3月21日姜锋管理以来,涨了367.8%,同类前2%。

至于三只基金为什么业绩差别有点大?

建信环保产业定位环保主题基金,持有较多新能源股票。

建信健康民生、建信优势动力,定位全市场选股,持仓比较接近,但也有一些不同。

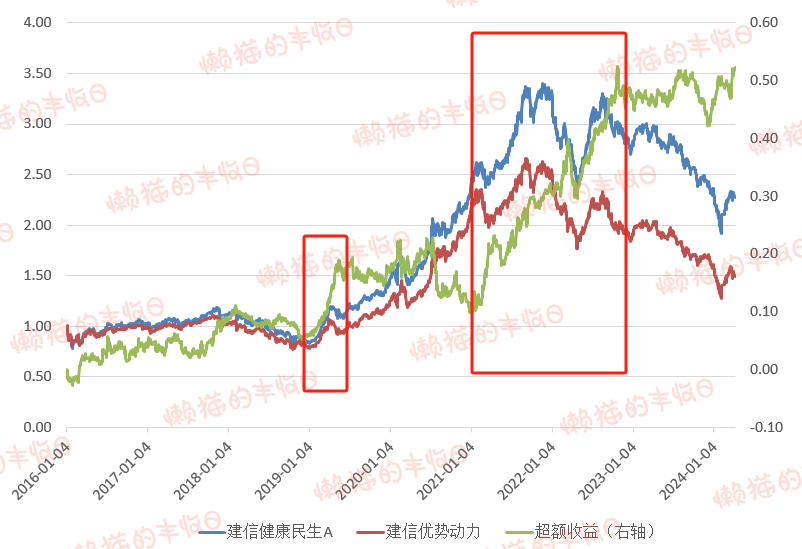

比较两只基金,差距主要是在2019年上半年、2021-2022年拉开的。

1)2019年上半年,建信健康民生涨了39.3%,建信优势动力涨了25.13%,差距拉开14个点。

拉开的过程,可以从重仓股上找找原因,

2019年一季度,两只基金各有6只股票涨幅在50%以上(红色阴影),但建信健康民生在大涨股票上的仓位更重,基金当季收益也更高。

2019年二季度,同样是重仓股涨跌不同拉开了两只基金的收益。建信健康民生十大重仓股都是涨的,还有5只涨幅超过15%(黄色阴影);建信优势动力涨幅超过15%的重仓股仅4只,还有2只是跌的。

2)2021年,建信健康民生涨40.8%,建信优势动力涨19.51%,差距拉开21个点。

2022年,建信健康民生跌16.46%,建信优势动力跌25.92%,差距再拉开9.5个点。

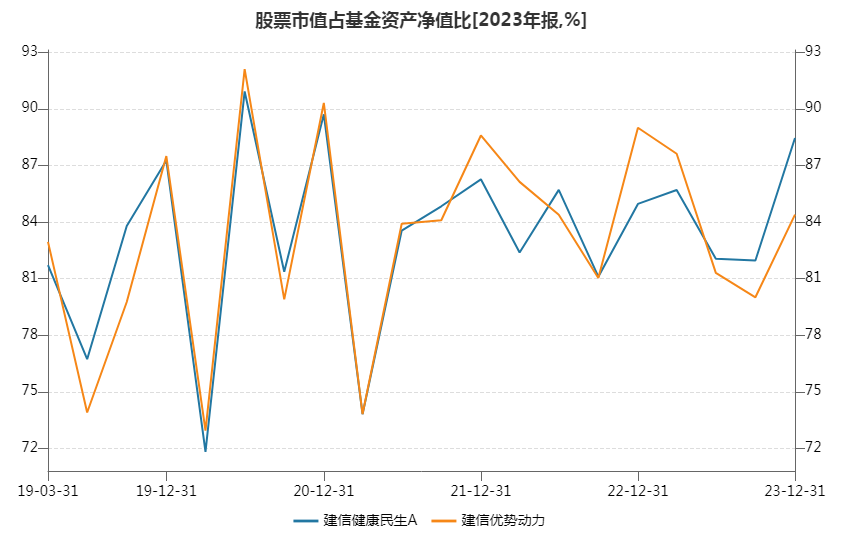

这期间,两只基金仓位差距不大,收益拉开的原因还是在持股上。

挺怪的,

明明是同一位基金经理管理(2019-2022年都是姜锋独立管理),但就是因为持仓的一些不同拉开了差距。

而且,还是单边拉开,一直是“建信健康民生”跑赢“建信优势动力”。

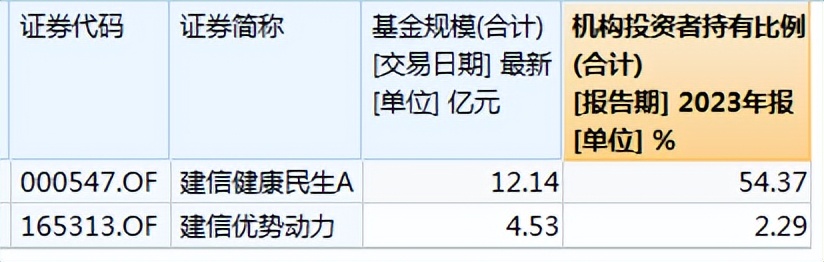

所有,也是选“建信健康民生”的机构、基民更多一些。

按去年年底的数据,

建信健康民生的规模是12.14亿元,机构持有比例是54.37%,都完胜建信优势动力。

02

增聘共管的几位基金经理,

(1)马牧青,共管了“建信健康民生”、“建信兴衡优选一年持有”。

两只基金,之前都是姜锋独立管理,持仓偏均衡。

马牧青是医药背景,曾任建信基金医药研究组主管,管的也是医药主题基金。

2021年12月28日开始管“建信医疗健康行业”,基金涨了2.65%,相对医药指数还跑出了较为明显、稳定的超额收益(绿线)。

这可能和她擅长交易,换手率达400%有关。

也和她按照指数增强的思路管理医药基金有关。

2023年年报中,马牧青说:

“本基金因时因势对医药子行业进行灵活配置,并保持合理适度均衡,有效控制回撤”;

“坚持自上而下和自下而上相结合的投资策略,重视估值和业绩的匹配度,精选优质个股,取得明显超额收益”。

(2)黄子凌,共管了“建信环保产业”。

刚才说了,这是一只环保主题基金,重仓新能源。

黄子凌,2015年7月毕业于清华大学机械工程专业,毕业后加入建信基金,并于2019年4月27日开始管基金。

他和孙晟管的“建信高端装备”重仓新能源、机械设备、电子,风格和“建信环保产业”接近。

(3)建信锋睿优选

这是姜锋在2023年12月7日新发的一只基金,任职还不满1年。

这只基金命运多舛,去年底还有2.36亿元规模,但今年被持续赎回,截至3月21日已经连续40个工作日规模低于5000万元。

(4)建信阿尔法一年持有

这只基金成立于2023年2月28日,成立后就是姜锋、刘克飞共管。

看去年4季度的持仓,和刘克飞独立管的“建信龙头企业”十大重仓股中有8只是重合的,基金很可能由刘克飞主导。

免责声明:文章内容仅供参考,不构成投资建议

$建信健康民生混合A(OTCFUND|000547)$$建信优势动力混合(LOF)(OTCFUND|165313)$$建信环保产业股票A(OTCFUND|001166)$

本文作者可以追加内容哦 !