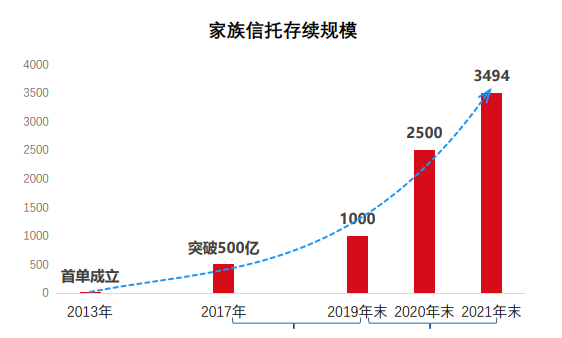

随着财富的初步累积以及近年来我国社会发展的转型,高净值客户对财富管理的需求不再只是追求财富保值增值,反而更重视财富保护、传承等功能性需求。中国财富家庭拥有资产财富达164万亿元以上,预计有19万亿元将在10年内传承给下一代,51万亿元将在20年内传承给下一代,98万亿元将在30年内传承给下一代,财富传承空间巨大。根据招商银行2023年中国私人财富报告,73%的高净值人群开始考虑财富传承,且大多数计划采用信托作为财富传承方式。

一、家庭服务信托的优势?

1、参与门槛低

像家族信托一般是1000万起,而家庭服务信托只需要100万起,惠及大众。

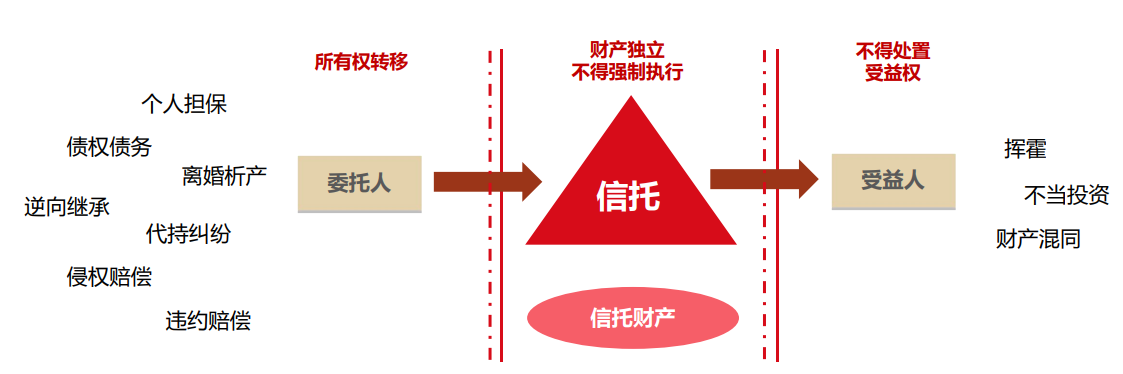

2、实现资产隔离和财产保护

能够做到既“不在自己名下”,且“可由自己控制”,实现“隔离、传承、筹划、保护”。

既能转移“所有权”,又能保留“控制权”,转移所有权是指信托财产独立于委托人、受托人和受益人,而保留控制权是指客户有权变更受益人方案、分配条件和投资形式。

二、家庭服务信托适合哪类人群?

1、有财产传承风险的高净值人群

这一类客户有多子女争产风险或多兄弟姐妹可能通过父母逆向继承的风险。

2、重组家庭

这一类客户有较多婚前个人财产,担心婚后财产混同风险。

3、企业主

这一类客户可能会担心企业经营问题导致家庭财产流失的风险。

4、特殊目的需求

这一类客户往往有特定激励需求,例如奖励子女考学,担心子女挥霍财产等。

三、家庭服务信托的应用场景案例

客户需求场景:单亲妈妈李女士有再婚计划,想为儿子五年后出国留学的教育金做出安排。

解决方案:

1、法律层面,通过设立家庭服务信托,规定儿子为受益人,以保障教育金的合理使用,再婚前做好了妥善的安排,规避了婚后财产混同风险。

2、投资收益上,假设李女士参与100万元家庭服务信托,底层配置纯债策略。按照过去五年中长期纯债基金平均收益率3.51%左右计算,预计五年后本金合计119万左右。

3、五年后,儿子出国留学,信托财产同步开始进行分配。假设儿子出国留学期也为五年,信托财产每月分配一次,则每次可分配21600元作为学费及生活费,未分配的资金继续按照底层的纯债策略进行投资;五年后,信托财产分配完毕,儿子学成归国。

4、设立家庭信托1年后,李女士家庭突发意外急需用钱,李女士可通过“家庭应急金”的方式从信托资产中支取不超过50万元,满足应急流动性需求

信托是所有金融工具中功能性最突出的产品,既能在法律层面实现资产隔离、财富保护和传承,又能保留控制权;安全性、确定性是信托投资最重要的投资目标。

本文作者可以追加内容哦 !