美联储降息预期强化,绩优白马有望迎增量资金

3月29日,美联储“最青睐的”3月个人消费支出(PCE)通胀数据发布。名义和核心PCE通胀的环比增速均为0.3%,同比增速分别为2.5%和2.8%,这基本符合市场预期。此外,1月份的名义PCE通胀增速环比数据也从0.3%小幅上修至0.4%。这些数据表明,尽管年初通胀压力有所回升,但整体上价格的缓和趋势并未改变。

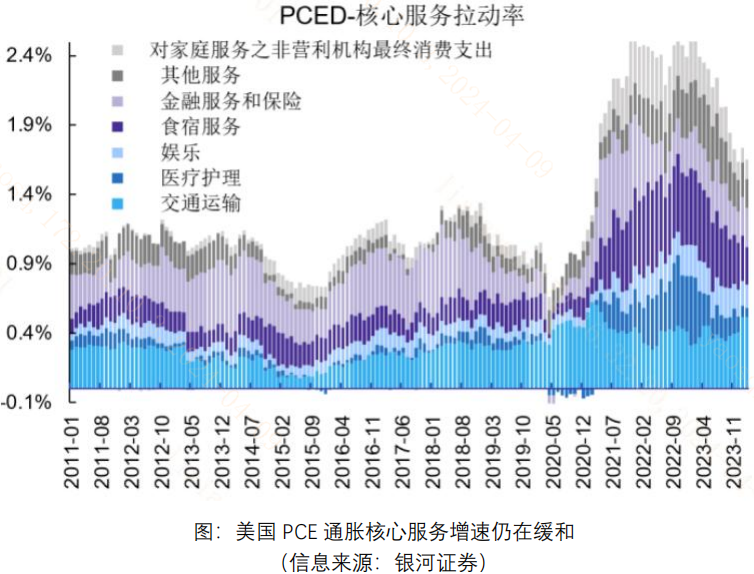

从通胀的结构来看,服务价格环比增速从1月份的0.65%放缓至0.26%,居住成本环比增速虽有0.47%,但同样出现了放缓的迹象。商品价格方面,同比继续维持通缩状态。这些变化反映出通胀压力有所缓和,尤其是服务业和居住成本的增长放缓,美联储降息预期边际强化。

展望未来,美国3月就业报告将至,劳动市场的缓慢放缓状态可能会继续,而薪资增速的变化将在中期内影响服务通胀的韧性,美联储降息节奏值得继续跟踪。美联储降息预期若边际强化,外资回流A股市场的趋势有望延续。白马龙头股指的是那些在各自行业中具有领先地位、业绩稳定、盈利能力强的上市公司。这些公司往往拥有较高的市场份额、强大的品牌影响力和良好的盈利记录,符合投资者长期投资和价值投资的理念。

国内供需两端改善,大型企业高景气延续

随着国家统计局公布的最新数据,2024年3月中国的采购经理指数(PMI)呈现出一系列积极的信号,显示出中国经济在春季的复苏势头。特别是在季节性因素的影响下,制造业和非制造业PMI均实现了超预期的回升,为市场注入了信心。供需两端的改善、大盘股高景气的延续,以及建筑业和服务业景气度的回升,共同构成了中国经济春季复苏的三大亮点。随着一季度GDP增速可能超预期,中国经济的稳定增长仍需政策的持续支持和市场信心的共同维护。

全球经济逐渐也从疫情的阴影中走出,五大需求领域 --海外需求的回升、政府需求的稳步推进、居民商品消费的分化、服务消费的波动以及住宅市场的环比回升,共同构成了经济复苏的积极信号。未来,随着政策效果的进一步显现和市场信心的逐步恢复,我国经济有望迎来更加稳健的增长。

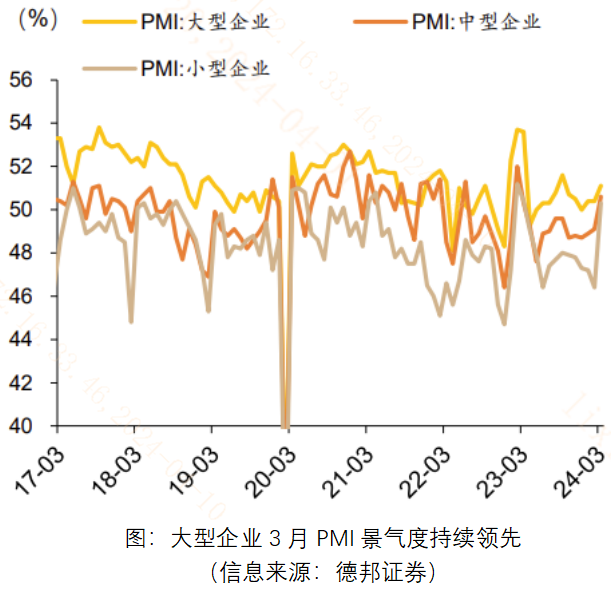

从企业结构来看,大、中、小型企业的分化程度有所减弱,大型企业占优格局延续,但小型企业的景气度出现了显著的回升。3月份,小型企业的PMI达到了50.3%,是12个月以来首次升至扩张区间。整体大、中、小型企业景气度分别为51.1%、50.6%、50.3%,前值分别为50.4%、49.1%、46.4%。可见,大型制造企业溢价连续两个月处于扩张区间,在经济弱复苏的格局下,大型企业凭借市场份额的稳定性和相对较强的管理能力,实现了超越经济整体的复苏。

总结来说,结构上大盘股的持续占优、五大需求的景气提振、资金面的向好预期都值得关注,整体与总量经济高度相关的大盘股和A股核心资产或迎来景气提振。A50ETF基金(159592)跟踪指数布局A股龙头白马,当前时点或已迎来配置窗口期。

$A50ETF基金(SZ159592)$

------

$上证指数(SH000001)$ $紫金矿业(SH601899)$

#本轮黄金大涨背后的底层逻辑是什么?##风口来了!智己固态电池量产上车##eVTOL首获生产许可,产业化加速#

本文作者可以追加内容哦 !