高增长势头强劲,成长性十足。

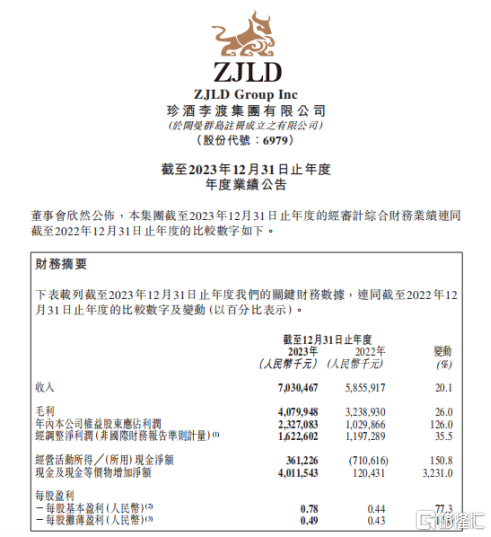

3月25日晚,"港股白酒第一股"珍酒李渡(6979.HK)发布2023年度业绩公告,实现营业收入70.30亿元,同比增长20.10%;经调整净利润16.23亿元,同比增长35.50%。旗下四大品牌珍酒、李渡、湘窖和开口笑均同比实现双位数增长。

(业绩公告截图)

在宏观经济和资本市场充满挑战的环境下,业绩远超市场预期,这意味着珍酒李渡的高质量增长,并不是基于特殊因素下的昙花一现,而是具备扎实功底的"可持续增长"。

上市短短一年,不仅实现经营层面提质提速,更是在行业周期转换的节点,铸就了一个高质量增长的行业参考样本。

加速前进的珍酒李渡,到底做对了什么?

战略聚焦,高质量增长的加减法则

观察白酒行业的多轮周期变化,当前行业高端化和规模化趋势愈加明显,洞悉趋势之下,产品结构的优化调整成为珍酒李渡的核心主线之一。

通过不断精简低毛利产品,再以珍酒·真实年份酒系列、珍酒·珍三十、李渡1308、湘窖龙匠等高端产品拉高品牌定位,珍酒·珍十五、李渡1955等持续向次高端扩张取量,老珍酒、映山红、开口笑等中端产品在大众消费中寻找增长机会。至此,珍酒李渡形成了完备的产品矩阵,精准卡位各价格带,形成多条增长曲线。

从财报数据看,报告期内,高端白酒产品收入已从2022年度的14.38亿增加至19.16亿,增长幅度达33.2%。截止目前,珍酒李渡有66.5%以上的收入来源于次高端及以上产品。

不难看出,高端产品的稳健增长正在驱动珍酒李渡整体业绩增长,产品结构的优化逐步释放红利。

与此同时,高端化的快速增长带动了珍酒李渡毛利率与净利率的稳步提升,这也是财报的亮点之一。

报告期内,珍酒李渡整体毛利率与经调整净利率均有不小提升。具体来看,珍酒、李渡两大品牌毛利率提升均超过了3个百分点,而高端、中端及以下两个价格带毛利率,也提升超3个百分点。

除了高端产品占比升高带动珍酒李渡整体毛利升高,雄厚的产能储备也为毛利率提升奠定了基础。

近年来,珍酒李渡实现产能快速突破。2023年,珍酒李渡产能已达5万吨,优质基酒储存达11万吨,预计2024年珍酒李渡的总产能将突破5.6万吨。以旗舰品牌珍酒为例,2023年,优质基酒储存已达6.5万吨,投产4万吨,产能规模稳居贵州酱酒企业前三。而伴随着产能的提高,未来毛利率的提升将会成为常态。

如今,珍酒李渡的生存哲学,显然已经帮助其找到了应对未来竞争的指南针,未来在酱酒扩产、需求端与供给端都快速增长的催化加持下,将不断跑出"珍式加速度"。

做精做细,渠道改革的创效内力

高瞻远瞩的战略固然重要,但无论多么精准的战略,都需要执行端强有力的落地支撑。

在渠道端,珍酒一直以合作伙伴为靶心,投入各种资源保证整个渠道周转以及终端动销,确保渠道秩序健康,批价稳定。

2022年下半年开始,基于对新圈层、新需求的思考,珍酒的渠道建设从过往的粗放、快速的规模化扩张转向高质量增长、精细化运营。

新的渠道改革不再盲目追求经销商数量,资源向优质渠道集中,开始做穿透式的精细化管理提升整体效率。

在分润层面,珍酒调整了渠道分润方式,采用数字化工具实现高效、科学、合理的分润。同时,针对市场乱象进行治理,推出了瓶码奖励制度,采用一物一码技术,实现营销数字化转型,同时使品牌能够更全面地获取消费者数据,积累数据资产,形成BC一体化运营。

在经销商层面,与超过7200名经销商合作,在全国范围内建立了超过1000家体验店和超过189,000个线下销售点。采用互联网分层式运营策略,建立金字塔式的多层经销商体系,凭借有吸引力的渠道利润以及对经销商的持续赋能,真正实现了与经销商的互利共赢、共同成长。

(珍酒线验店)

对于珍酒而言,多层经销商就像一个层层蓄水池,渠道改革是一项关于未来10年至20年利润增长、价值增长的大事,长期的屹立不倒更考验管理层的大智慧。

在区域扩张上,深耕河南、广东、山东、湖南、贵州、江苏等重点区域,并不断提升自身市场份额,同时有选择性地拓展至部分高发展潜力的区域。

在战略层面,启动双驱动增长战略,转变以往混沌的市场秩序以及经销商内部恶性竞争的局面,改善经销商盈利、提升了经销商积极性,也强化了外部市场信心。

2023年珍酒"做精做细"的渠道理念在过去一年也收获了改革成效,让渠道迈向正循环。

财报显示,报告期内,珍酒经销商数目从2022年2678家增加至2023年的2938家,体验店从1074家增加至1180家,零售商从2866家增加至3143家。可以看到,在经销商数量增加不到10%的情况下,珍酒的收入增长却超过了20%,渠道利润得到释放。

战略定位大师艾·里斯曾说过:你的品牌无法通过比别的品牌更好来成为领导者,只有差异化才能。

从这个角度而言,珍酒不断拓展自身边界,通过差异化破局加速发力进击新增量,在不断提升渠道推力的同时,进入了一个新的高质量发展阶段。

估值洼地,资本"优秀新生"迎来价值重估

珍酒李渡作为中国白酒行业近8年来唯一上市企业,不仅创造了港交所2023年融资规模最大IPO记录,还在上市不到四个月被纳入港股通,在上市8个月之后被纳入全球投资组合经理采用最多的富时GEIS指数,知名度、曝光度、流动性都大幅度提升。

但在珍酒李渡之前,港股并无白酒企业,没有可比较标的,而且港股以机构投资为主,对白酒的理解或存不足,这也为白酒企业的表现带来重大的不确定性。

(珍酒石子铺厂区)

伴随着珍酒李渡业绩的稳健增长,国际资本市场对珍酒李渡的认知得到加深,全新进击的珍酒李渡,在新的发展周期中,或将迎来一场资本市场的价值重估。

近80天内,有38家券商机构给出评级,其中31家为"买入",7家为"增持"。光大证券研报表示,珍酒李渡战略布局清晰,高端化战略效果显著,在需求弱复苏下依旧保持强劲成长势能,维持"买入" 评级,国泰君安维持"增持"评级,上调目标价至12.6港元。

尽管如此,放眼中国白酒行业,珍酒李渡的市值与其实力地位极不匹配,仍然被严重低估。

根据 Choic数据终端实时数据,截止4月7日收盘,A股的贵州茅台、泸州老窖、山西汾酒等头部品牌市盈率(TTM)分别为28.83、22.29、29.70,而珍酒李渡的市盈率为14.04,处于估值洼地。

不止珍酒,目前,受宏观环境趋冷、资本市场投资低迷的影响,港股消费板块的众多白马股或龙头公司估值水平都处于历史低位,存在着较大的估值修复空间。

2024年,中信证券报告显示,消费行业业绩将在2023年正增长的基础上继续加速,逆势蓄力,价值投资正当时。

从酱酒热、成长力、估值、稀缺标的等多个维度审视,珍酒李渡正在迎来"黄金时代"。

本文作者可以追加内容哦 !