诺诺rvw

发布于2024-03-21 10:10来自雪球 · 浙江

关注

坚持初识一家公司 《康辰药业》

坚持去了解我们喜欢或者不喜欢的公司,目的就是为了增长见识,强化对商业逻辑的理解,通过不懈的努力能踩准企业巨变的转折点,来实现投资的收益增长。我们每篇文章都是毫无保留无私分享,把自己能想到的都写出来,仅供大家参阅,不构成投资建议。

今天关注的公司《康辰药业》为什么会关注这家公司呢?初步引起自己兴趣的是几点;

1、公司目前有一款创新药在销售。

2、公司目前多靶点抗肿瘤新药进入三期临床。

第一部分:主营业务

这家公司的主营业务真的非常简单,“苏灵”是国内唯一的国家一类新药血凝酶制剂我们大概预测峰值也就是10亿左右吧,“密盖息”是防止急性骨丢失唯一有循证依据的药物销售峰值大概率也就是5-7亿左右吧,公司虽然手握一款新药但销售峰值都不高,

“苏灵”从2009年上市以来到今年已经历时14年时间,专利保护期至2029年,2021年销售额为5.64亿元,在血凝酶市场占有率40%,排名第一,也就是说整个市场空间只有14亿左右的规模,随着医保谈判的降价目前治疗费用在124.4元/疗程,其余几款竞品2022年广东省集采中邦亭,巴曲亭、速乐涓分别降价 32.2%、29.7%和 40.2%疗程费用进一步下降至144元左右。公司产品价格优势进一步被压缩。

“密盖息”这款产品是花费9亿元收购得来的,根据目前市场格局来看公司收购的企业市场占有率第一,但规模很有限。

第二部分:企业的历史(过去是否优秀)

公司在2020年之前主要销售的就是一款产品就是“苏灵”从2015年至2019年销售额一直在稳步增长,2019年受医保谈判降价之后小受业绩开始下滑,从2019年的10亿下滑至2022年营收只有5亿,这几年主要受医保谈判降价及疫情手术量减少导致销售数量减少所致,目标一个疗程价格为124.4元,相对与2019年单价因为没有具体数据按照财报测算大概降幅为30%左右,所以公司在很长一段时间内的状态是靠一款药来养活自己的状态。

一直到2020年公司收购“密盖息”之后才有所改变,2021年、2022年销售额分别为1.14亿、2.95亿从中可以看出增速非常快,但2023年中报显示销量并未有很高的增长。

1、公司财务状况:从整个公司发展历程来看公司的增长还是比较缓慢的,这个成绩一般,资产负债率常年保持30%以下比较稳定,净资产收益率从逐年在下降,这也可以看出公司现金储备没有很好的发挥效益,经营性现金流基本上与净利润相符公司赚的是真金白银,从整个公司的发展过程来看感觉就是比较懒惰躺在功劳簿上的感觉,公司主要靠的就是苏灵这款产品,所以业绩的波动会非常大也很难预测。

2、大股东是否有减持股份:从公司上市以来大股东及实际控制人并未减持股份,公司不存在掏空上市公司的情况。其中我们也发现公司高管并未持有公司股份这也是一个比较奇怪的点,好在2023年公司颁布了股权激励计划,后续高管应该也会持有部分股份。

3、增发融资情况:公司上市以来并未再增发股份,可见公司的造血能力非常强劲。累积分红2.93亿元。

4、是否有受证监会处罚:查询历史并未受证监会处罚。

5、历史分红情况:2018年以来分红总金额为2.93亿元,累积分红率30%,对与一家还在快速发展的企业来说分红比例还是可以接受的。

6、增发项目业绩是否达标:未增发

7、公司收购与合并:公司基本上不收购。

8、公司管理层:公司管理层还是比较稳定的。

9、公司有美化报表的嫌疑,公司2017年上市业绩非常的好。

创新药公司我们不得不去关注公司的历史研发过程,我们查询了公司历年年报整理以下资料

迪奥 2018年三期临床 2020年研发终止

CX1409 2018年临床前研究 2020年研发终止

CX1003 2018年临床前研究 2019年一期临床 目前还在临床一期

CX1026 2018年临床前研究 目前还在临床前研究

KC1036 2019年临床一期 2021年临床二期 2024年临床三期

ZY5301 2021年临床三期

AH1001 2021年临床前 2022年临床三期

从管线中我们也可以看出公司目前主要的研究项目是KC1036项目、ZY5301项目、AH1001项目这三个项目目前都已经处于临床三期。小公司研发的特点就是只能把大部分精力投入到一款药物中,所以风险也会比较大,同时研发成功的话回报也会很不错。

整个历史看下来我们觉得公司目前经营业务非常简单就二款产品,业绩稳定性不高,容易受市场影响较大,同时公司规模较小在以往历史中业绩表现还是可以接受的,毕竟医保降价这类事件是属于整个行业的事情,公司很难有很好的应对措施。

第三部分:公司的将来

公司的将来还是有几个方面的看点

1、苏灵的增长

2、密盖息的增长

3、研发完成新产品的投入

那我们分别从这三个方面对公司将来分发现做一下探讨

苏灵是否还能延续增长,我们从财报中统计了2018年至2022年的销量发现2019年销量达到348.95万盒的峰值之后一直在下滑,2023年中报显示销售金额增长45%,这一块的增长是非常不确定的,但好处就是按照目前的价格年营收6亿左右是可以完成的。这也就是为公司做了一个保底。

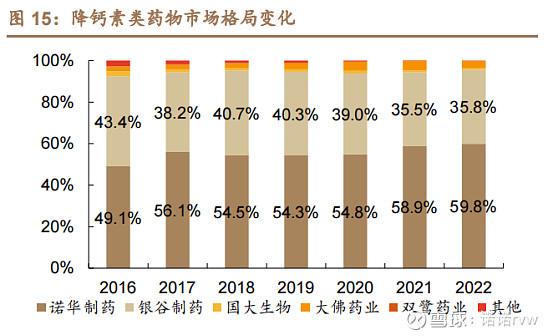

密盖息的增长这块业务其实对公司的利润影响非常有限,根据券商研报显示样本医院的规模2022年才1.0亿,可见产品的天花板近在咫尺,想要靠这款产品提供多大的业绩增长是有点难的。

按照目前公司的实际情况来看公司业绩想要持续的增长,就必须有新产品的投入,说到底还是要看公司的研发成果及新药的投产,目前公司研发管线中KC1036已经三期临床,如果一切进展顺利的话大概2年以后就可以获批上市,ZY5301项目也已经三期临床,大概率也是会在二年之内获批上市,这些都可以为公司提供相应的业绩增长,但大概率能落实到业绩实实在在的增长的话也是三年之后的事情了,所以目前公司的情况来看我们保持谨慎。

第四部分:对于公司的看法

整个研究下来我们有以下几个判断

1、公司目前还处在靠一款药养活一家公司的阶段。

2、公司没有集采的风险。

3、公司近三年大概率不能保持稳定的业绩增长。

4、公司有二款一类新药已经进入三期临床,二年之后如果三期研发完成当股价还为大幅上涨的话,也许是一个很好的机会。

5、公司目前规模较小,研发实力也较弱,会受核心研发产品的成功与失败对股价影响非常大。

6、公司目前估值PE23倍估值已经包含了部分研发管线的估值。

7、综上所述我们认为公司是一家近三年内不具备营收及利润能保持稳定增长,创新药上市大概率在三年以后。因此目前这个时点不具备配置的潜力

本文作者可以追加内容哦 !