$孚日股份(SZ002083)$$孚日转债(SZ128087)$

总体而言,孚日是兼具稳健性和成长性的企业,既有家纺这样成熟稳健的业务可以保证企业平稳发展,又可以提供稳定现金流,而新业务市场空间广阔,目前已经跨过0到1的起步阶段,未来有海工船舶、石化等业务的增长看点。“双主业”初见成效,让孚日股份在稳健发展的同时打开了长期的想象空间,一季度的亮眼表现也为全年的增长奠定了基础。

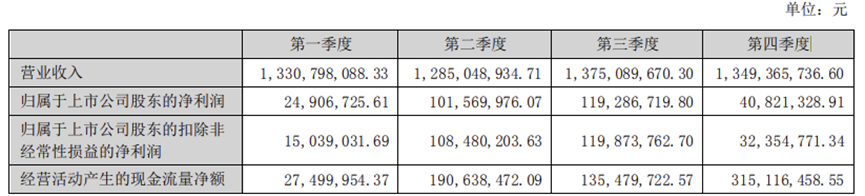

公司全年实现营业收入53.40亿元,同比增长1.75%;实现归属于上市公司股东净利润2.87亿元,同比增长40.80% ;实现扣除非经常性损益后净利润2.76亿元,同比增长71.03%。营收端微增,利润端实现了大幅增长。

2024年一季度净利润大增,公司实现归母净利润8800万元–9200万元,同比增长253%-269 %;实现扣非后净利润8400万元–8800万元,同比增长458%- 485%。利润的高增由多方因素推动,但是双主业的发展方向也得到了初步印证。2023年一季度家纺产品销售价格上升,成本下降,导致毛利率上升;由于汇率的变动导致汇兑收益增加,利润增加;报告期内煤炭价格持续下行,公司子公司高密万仁热电有限公司利润增加。从一季度业绩便可看出,家纺业务随着出口增长良好,且涂料业务已经从2023年开始步入正轨,预计未来都会保持高速增长的态势。

1.家纺业务毛利提升,利润和现金流基本盘稳定

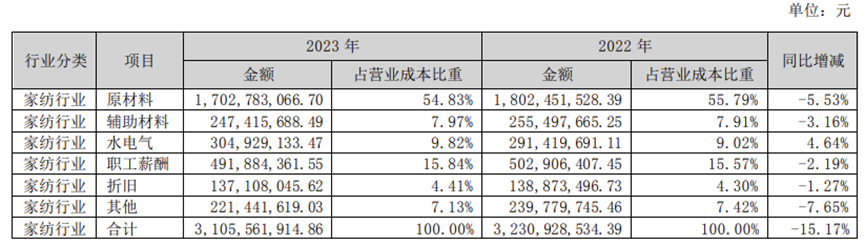

2023年,家纺收入的增长有限,全年营收39.19个亿,同比增长2.91%,但是成本大幅降低,毛利率提升了5.59个百分点至20.76%。一个原因是全年海运费同比去年大幅降低,另一方面公司也在不断深化精细化管理,降低了经营成本,提升经营效益。

2023年家纺行业依旧有所整体承压,尤其是出口侧,公司总收入的61.31%来自家纺外销,家纺产品出口4.42亿美元。2023年1-12月,纺织服装累计出口2936.4亿美元,下降8.1%,其中纺织品出口1345.0亿美元,下降8.3%。分市场来看,孚日对日本市场出口保持增长势头,对欧美市场出口略有下滑,同时开始开拓东南亚市场,在复杂严峻的外部形势下,凸显了公司持续稳固的国际竞争优势。

由于公司在全球市场已经充分立足,产业链完备,有技术优势,可以让公司在各种情况下抵御风险,同时自身也在不断推进精益生产,提质增效、降成本、提升全球竞争力,保持相对东南亚厂家的竞争力。产品质量获得全球市场高度认可,客户关系稳定,未来更多的是看新市场的开拓,公司积极推进全球贸易,在日本、美国、欧盟、中国以及澳大利亚、中东、东南亚等主销市场保持着优势市场地位,拥有较强的溢价能力、抗风险能力和市场话语权。未来可以重点关注澳洲、东南亚、中东等新地区的开拓进展。

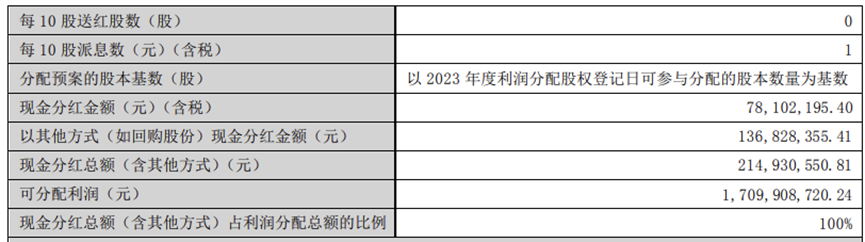

家纺业务总体而言是一门盈利能力不弱且十分稳定的生意,公司的市场竞争力毋庸置疑,但是公司在全球多个市场的市占率已经极高,长期来看缺乏一定成长性。但稳健的业务一大优势就是可以提供高额分红,孚日经过多年、持续稳定的发展,经营活动现金流量净额良好,2023年经营性现金流6.69亿,现金及等价物余额有5.44亿。此次年报现金分红每10股派发现金红利1元,再加上前期用于注销的回购,股利支付率高达75%,充分回报投资者。

2.涂料业务初步得到验证,规模倍增成长性

公司功能性涂层材料业务实现营业收入约1.33亿元,同比增长188.66%,目前占营收比重只有2.48%,但是该领域市场空间广阔,未来具有高成长性。公司产品中海工、石化能源、船舶等涂料业务领域实现快速发展,迎来业务发展“开门红”, 月销量从300吨增长到1500多吨。当前,海工、石化能源和船舶等涂料市场是公司着重发展的方向。产能建设方面,公司一期5万吨/年功能性涂层材料项目已经建成投产,正处于产能爬坡期,2025年有望全部达产。

分类来看,海工涂料领域,公司持续深耕以中交航务局为主的大客户,同时公司海工涂层材料成功出口一带一路国家,实现零的突破;石化能源涂料领域,公司已跻身中石化核心涂料供应商名单,2024年公司有望承接更多中石化中大型项目。同时,近日公司成功进入中石油涂料供应商名单;船舶涂料领域,公司正在积极推进船级社船舶涂料的认证,同时持续保持与船东和船厂的业务沟通;此外,公司成功进入中铁工程高端装备核心涂料供应商名单,独家中标盾构机涂料年度框架协议,对公司涂层材料产品进军高端装备业起到了很好的示范作用。

从产品结构上来看,公司产品覆盖面广,重点关注市场空间巨大的海工船舶领域,且国内厂家涉及这几个领域的上市公司不多。比较值得对比的是麦加芯彩,麦加芯彩目前主要是做集装箱涂料还有海上风电,但目前也在积极布局船舶涂料领域,并表示全球船舶涂料市场能达到约380亿元。孚日曾在投资者交流纪要中披露,公司的船舶油漆有几十种,性价比优势突出,毛利率在40%左右,推进资格认证的同时,在持续保持与船东和船厂的业务沟通。

当前,我国工业涂料正呈现出产品和技术加速迭代升级、环保产品加速替代油性漆、高端市场加速扩容、国产化替代加速等趋势,这为涂料企业带来很好的市场发展机会,因此催生了工业涂料产能的加速扩容。目前,工业涂料市场份额占比高达70%左右,市场规模超3000亿元,未来还有望持续扩大。孚日的功能性涂料业务未来具有高成长性。

3.新能源材料仍需等待行业供给侧改善

公司新材料业务也包含电解液添加剂,有精VC、CEC等, 公司依托掌握的多重循环回收技术,助力降本增效,具有成本优势,同时公司仍在不断开拓客户。从市场现状来看,数据显示2023年年初至年末,电解液价格已从5.6万元/吨降至2.25万元/吨,价格下滑约六成。由于产能建设周期较短,行业产能迅速扩张,2023年,锂电电解液行业产能进一步过剩,价格及盈利大幅回调。

目前,孚日VC精制项目一期已达到正常生产条件。VC合成项目一期已为精制VC陆续提供合格产品,实现了VC全流程生产贯通。2023年孚日新能源产品正式进入市场,目前已与多家电解液行业头部企业建立了业务关系,验厂顺利,市场开发稳步推进。后续发展以及利润的贡献还是需要静待添加剂的价格回升。

4.教育业务历史遗留问题出清,热电随煤价下行减亏

热电业务实现扭亏为盈,毛利率达2.05%,支撑了公司的利润增长。2022年的热电是亏损的,2023年也是除去了一个利空因素。年内因为煤炭价格下降降低了公司的燃料成本,以及一系列的节能减排工作包括投资新上非煤燃料资源化综合利用建设项目,进行电厂蒸汽管道联网改造和蓄能水箱及热电云的智能升级,对热负荷进行经济分配,上马分布式光伏项目,全面提升能源利用效率,降低煤炭消耗量。

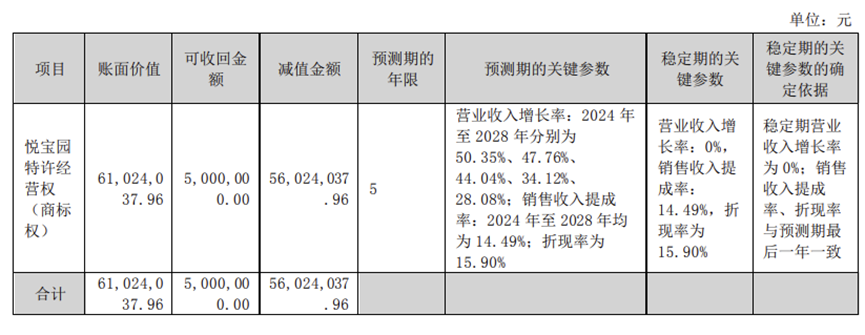

公司四季度利润仅为4082万元,环比大幅下滑66%,或可能是因为计提了大额的减值。公司2023年计提了5602万元的无形资产减值,而公司的早教业务连年计提减值,四季度业绩也可能受其影响。目前看来,早教业务基本已经计提完毕,算是利空因素出尽。

本文作者可以追加内容哦 !