近日,树兰医疗管理股份有限公司(简称:树兰医疗)更新招股书。这是树兰医疗继去年8月首次递表港交所后的最新动向。

公开资料显示,树兰医疗的创办者为中国工程院院士李兰娟和郑树森。“双院士组合”,给树兰医疗带上了“明星光环”。同时,树兰医疗颇受资本欢迎,截至目前,树兰医疗已完成5轮融资,共计融资金额8.95亿元,最新融资后估值为80亿元。

但据招股书显示,树兰医疗业绩整体现亏,且陆续进行扩张计划,整体录得纯利时间待定,盈利存在不稳定性。目前,李兰娟和郑树森之子郑杰担任公司董事长。

在盈利现状与资本反应的矛盾对比之下,树兰医疗的未来,成为业内讨论重点。

01

公司资本动作频繁

目前来看,股权的频繁变动,成为行业的主要争议点之一。

上述提及,树兰医疗5轮融资活8.95亿的资金。但引进投资者的同时,不少股东选择减持、退出,且其间出现了被质疑为“利益输送”的交易。

统计来看,2017年3月-7月期间,东明尚投资共减持套现1.3亿元,股权转让价格为150元/注册资本、葛飞宇套现5000万元,转让价格165元/注册资本;2018年11月,韬盈投资套现5000万元,转让价格为32.15元/注册资本;2019年5月,陆震转让套现699.84万元,价格为3.57元/注册资本;2020年4月-8月,天津新远景套现6.03亿元,转让价格为37.66元/注册资本、宁波海俊套现2.16亿元,转让价格为51.12元/注册资本、聚网投资、毓雅投资、健康医疗投资分别以51.12元/注册资本的价格减持套现1.73亿元、8334.64万元、3368.331万元。

综上,在树兰医疗C轮融资及此前时间段,树兰医疗股东通过价位悬殊的转让价格,累计套现13.5亿元左右。还未上市,树兰医疗已经进行了“造富”。

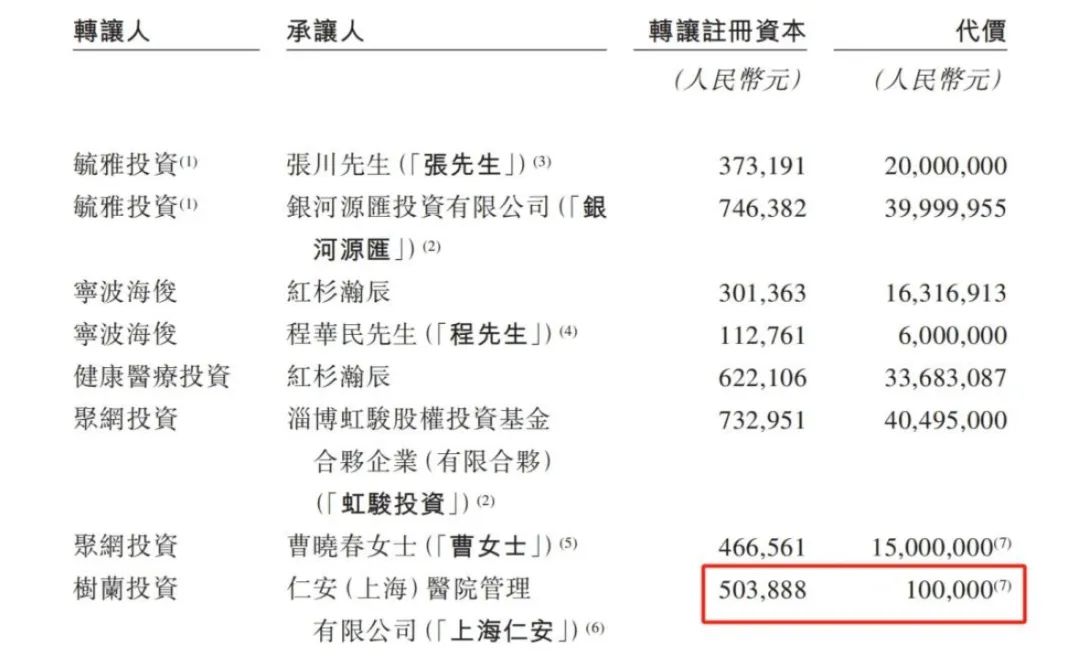

值得关注的是,树兰医疗在2020年的一则交易引发行业关注。树兰投资以0.2元/注册资本的超低价向上海仁安转让了所持公司50.39万元注册资本。招股书显示,上海仁安为世华投资有限公司的全资附属公司,后者为于香港注册成立的有限公司,其由个人投资者Lee Kai You, Anthony先生最终全资拥有,Lee先生为独立第三方。

在首次递表前,树兰医疗共有31位股东,郑杰、郑俊兄弟二人共同持股的树兰投资持有公司46.91%的股份,为第一大股东。二人通过直接及间接方式分别持有公司28.62%、19.24%的股份。新加坡GIC持有公司13.93%的股份;中国人寿通过国寿大健康基金持股4.75%;毅达基金通过江苏毅达、人才基金分别持股2.87%、0.53%;启明融信持股2.21%;红杉瀚辰持股2.19%。

02

“二代”接任如何支撑未来?

目前来看,股东似乎呈现高流动性。如此,究竟有多少资本看好树兰医疗的发展?

从树兰医疗的业绩表现来看,招股书显示,树兰医疗近3年的营业收入分别为15.48亿元、17.78亿元和18.84亿元,净利润分别为-0.82亿元、-1.11亿元和-0.17亿元,若加“赎回负债之利息开支”等非现金项后,净利润分别为0.21亿元、0.06亿元和0.83亿元,三年总计仅1.1亿元。

业务结构上,树兰医疗主要包括健康医疗服务、医院管理服务、健康医疗相关服务三项。其中,健康医疗服务为第一大业务,2023年毛利率为10.9%。公司整体毛利率在15.1%-16.5%之间徘徊。

支出上,树兰医疗持续进行新院建设规划。公开报道显示,树兰医疗目前已拥有树兰(杭州)医院、树兰(安吉)医院、树兰(衢州)医院,其中,仅有树兰(杭州)医院有正向盈利。此外,树兰医疗正在筹建树兰(杭州)医院良渚国际医学中心以及在海南成立树兰(博鳌)医院。招股书显示,树兰医疗投资活动现金净流出达10.47亿元。

业内人士坦言,“二代”接任后,树兰医疗似乎陷入了亏损漩涡。

在高支出弱盈利的状态下,树兰医疗的成长性到底如何呢?

根据弗若斯特沙利文2022年的统计数据显示,树兰医疗在浙江省所有社会办医疗机构中排名第一,在所有社会办及公立医疗机构中排名第三。公开资料介绍,树兰医院提出“干细胞分裂”发展战略与“1+X”差异化策略,树兰(杭州)医院是中国唯一能够同时开展肝、肾、心、肺四大器官移植的社会办医疗机构。

关于上市原因,树兰医疗表示预期打造提供放射治疗、生物治疗、微创手术及精准医疗的技术驱动型医疗机构,治疗疑难危重病。部分募集资金将为现有医院购置医疗设备,并升级基础设施,提升研发能力,提高日常运营的数字化水平,以及招聘、挽留医疗专业人员。

如此,若树兰医疗多家分院顺利进入营运状态,其发展是否会好转仍待时间验证。资本又是否有耐心等待树兰医的良性发展呢?

本文作者可以追加内容哦 !