一、美国宏观经济数据

美国3月CPI再超预期,核心通胀保持不变。3月核心CPI环比持平于0.36%,高于彭博一致预期的0.3%,同比维持在3.8%;CPI环比为0.38%,高于预期的0.3%,同比回升0.3pct至3.5%。从分项来看,商品通胀再度转弱,但服务通胀韧性较强,是CPI超预期的主要原因。同时核心通胀下行则陷入“停滞”。

3月美国核心CPI同比为3.8%,季调环比为0.4%,均与2月持平。核心CPI下行放缓更多与服务领域有关。在二手车通胀分项回落的情况下,3月核心商品通胀为-0.7%,较2月跌幅有所扩大;而3月核心服务通胀为5.4%,较2月有所回升。其中,核心服务通胀反弹更多来自租金外通胀。

PPI同比持续上行。3月美国PPI同比为2.1%,核心PPI同比为2.4%,分别较2月回升0.5个百分点和0.3个百分点。不过,PPI环比增速为0.2%,略低于市场预期的0.3%,较2月回落0.4个百分点。核心PPI环比也较2月回落0.1个百分点至0.2%。

4月密歇根大学消费者信心指数不及预期,通胀预期升至年内最高。4月消费者信心指数较上月下滑1.5至77.9,低于预期的79;消费者对短期及长期通胀的预期均上行0.2pct,分别录得3.1%和3%,创年内新高。

二、主要指数相关情况

1、 一周指数表现

上周(4月8日-12日),纳斯达克100指数整周下跌0.58%,标普500指数整周下跌1.56%,其覆盖的11个行业板块全部下跌,其中金融领跌3.60%。

2、 配置方向

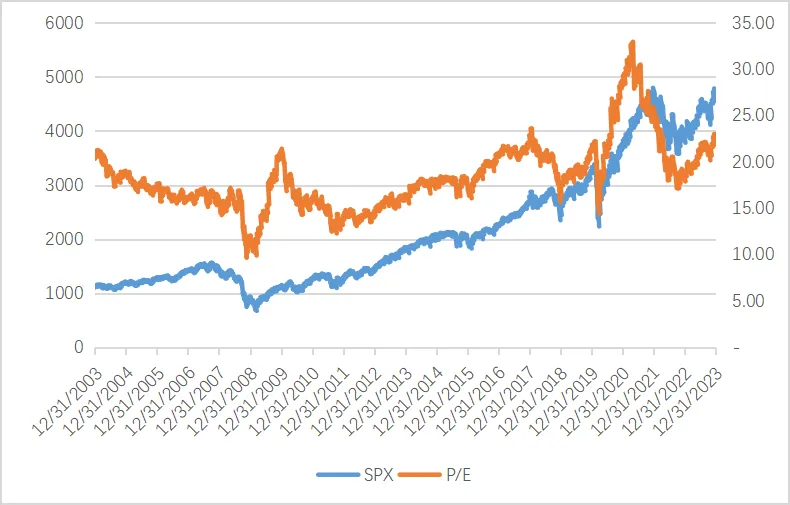

美股:上周公布的3月通胀数据超出预期,叠加全球局势的波动,美股出现调整。由于通胀数据不断超出预期,而经济数据依旧稳健,目前CME降息预期显示首次降息已经推迟至9月,全年降息次数预期不到2次,市场持续修正降息预期。

中期看,在政府和私人部门信用收缩的背景下,需求和价格还是会继续温和回落,依旧会有开启降息的空间。在降息预期反复调整,流动性压力以及盈利预期支撑相互影响的背景下,美股短期可能会持续波动。

全球市场:股票转为流出,债券和货币市场继续流入;美股和日本转为流出,发达欧洲和新兴市场继续流出

跨市场和资产:美股和日本转为流出,发达欧洲和新兴市场继续流出。主动外资看,美股上周转为流出15.8亿美元(vs.此前一周流入1.1亿美元),发达欧洲加速流出29.6亿美元(vs.此前一周流出5.4亿美元),日本股市转为流出1.3亿美元(vs.此前一周流入1.0亿美元),新兴市场大幅流出12.8亿美元(vs. 此前一周流出5.1亿美元)。资产方面,全球股票转为流出,债券和货币市场继续流入。

博时标普500ETF(513500)是国内跟踪美国标普500指数的ETF产品。通过ETF这一具有低廉管理成本、高效申赎交易模式的投资工具,帮助国内投资人捕捉美股成长收益。也可以选择博时标普500ETF联接基金(A:050025 ,C:006075)。美国标普500指数是国际市场公认的美股风向标,覆盖美国11个行业500多家代表性上市公司,集中在市场的大盘股,约占美国股票市场总市值的80%。

博时纳斯达克100指数(513390)是国内跟踪美国纳斯达克100指数的产品。根据纳斯达克指数官网数据,在行业分布方面,信息技术行业占比为57.87%,是指数的主要组成部分,此外,在消费服务、消费品、医疗保健等行业均有分布。从指数前十大个股来看,均为优质的高科技型企业。

风险提示:投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【基金管理人/基金销售机构】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

#中字头持续强势,行情逻辑是什么?#

$博时恒生医疗保健ETF发起式联接(QDII)C(OTCFUND|014425)$$博时标普500ETF联接A(OTCFUND|050025)$$博时纳斯达克100ETF发起式联接(QDII)C人民币(OTCFUND|016057)$

本文作者可以追加内容哦 !