延续着去年的动能,今年债市仍在持续走强。在经济基本面偏弱、货币政策宽松以及机构配置需求提升等多重因素推动下,债券收益率超预期下行。那么,这一轮债券牛市与前几轮相比又有哪些区别呢?

从历史经验来看,债券市场周期的背后是经济周期、货币周期和政策周期。举个典型的例子,2008年受到全球金融危机的影响,中国经济数据放缓,债券市场收益率下行,呈现出典型的牛市特征。进入2009年后,伴随着经济刺激政策的出台,国内宏观经济逐步触底反弹,债券收益率随之显著上行,债券市场又呈现出显著的熊市特征。

但近几年,债券波动的内在逻辑和债券投资的框架发生了较大的变化,核心的原因在于宏观经济周期的波动显著收窄,宏观经济政策更加稳健化、长期化。从长期来看,在宏观经济结构转型和去地产化的大背景下,在经济转向高质量发展的环境下,中国经济潜在增速的中枢下移可能是长期性的,债券收益率的中枢下行同样可能是长期趋势。因此从长周期来看,债券市场整体机会大于风险,每一次债券市场的波动和回调都是机会,债券牛市周期有望被显著拉长。

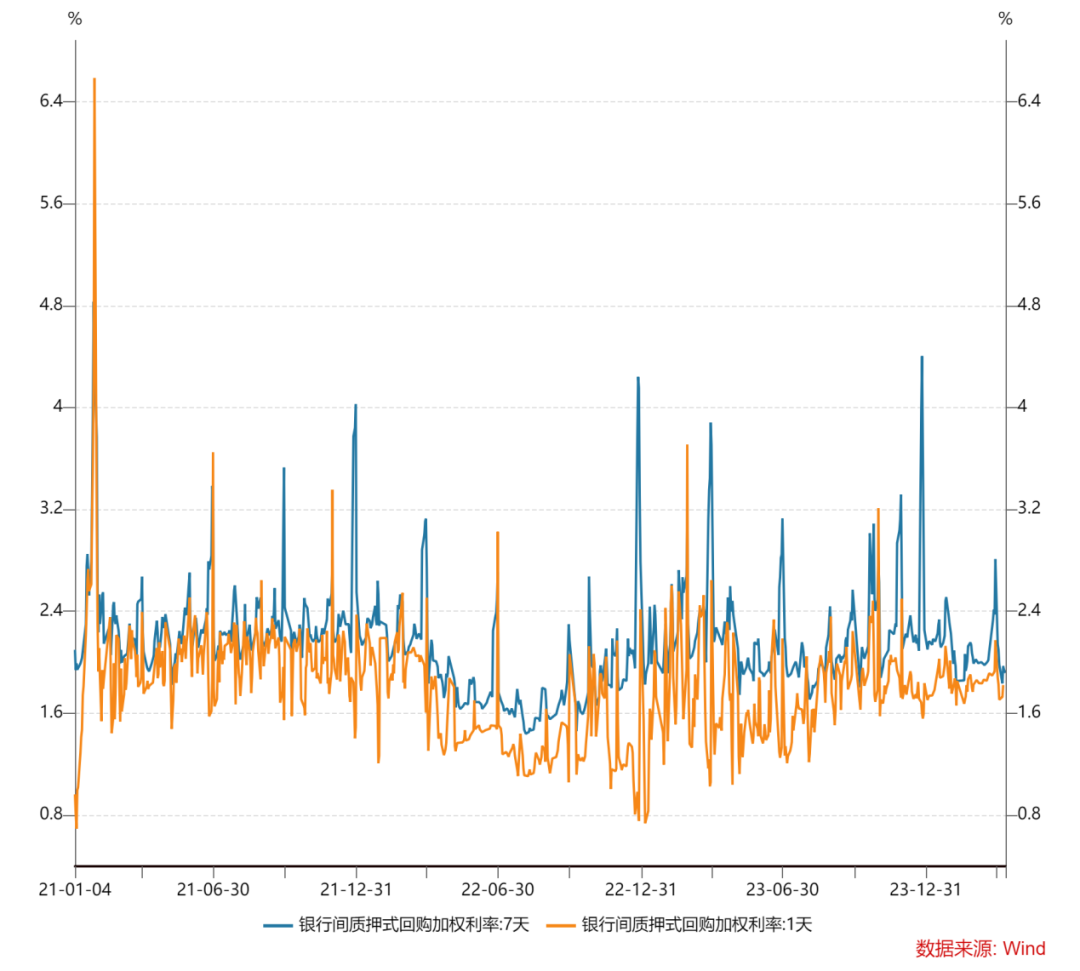

资金面

上周资金利率运行较为平稳,上周央行每日均开展20亿元逆回购操作,全周逆回购累计净回笼3940亿元。在央行大额净回笼之下,资金利率仍在低位区间运行,银行间流动性较为平稳充裕。

银行间回购利率

债券市场

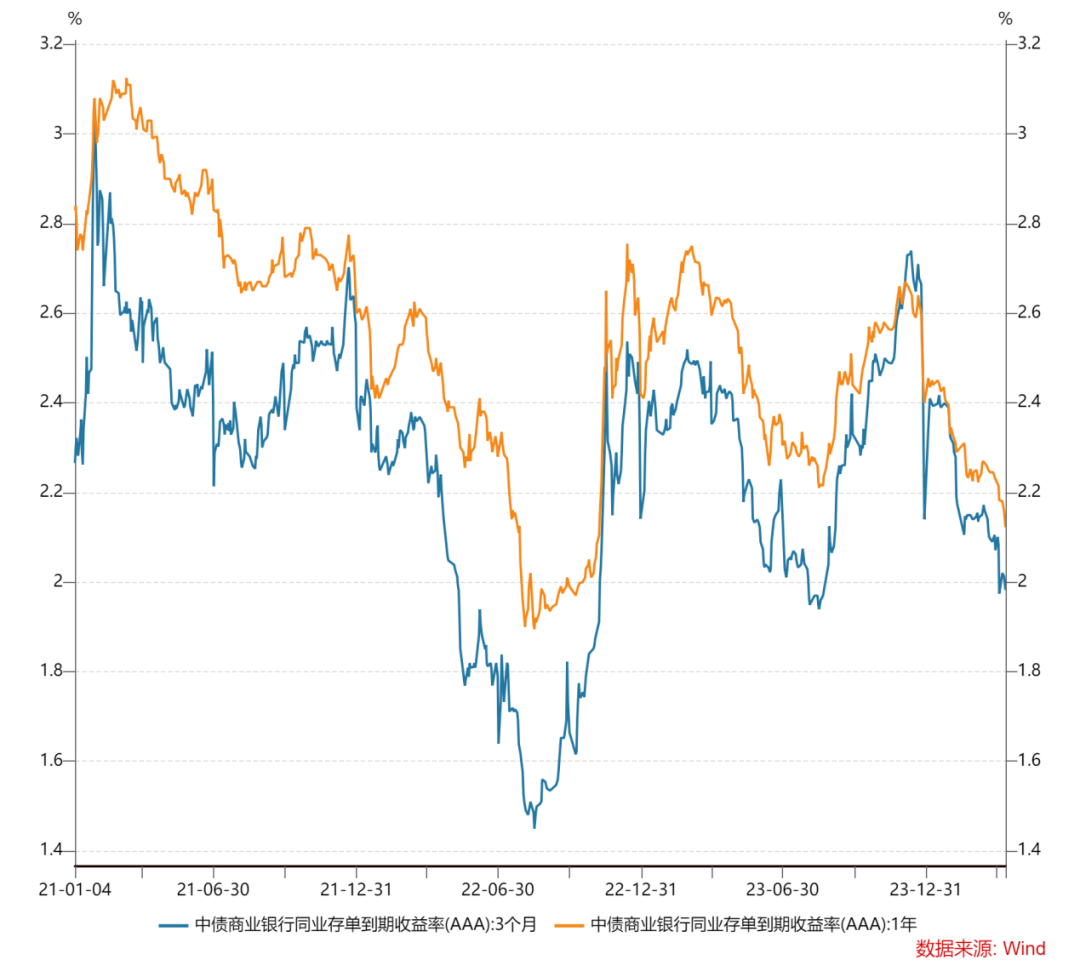

二级市场方面,受到资金利率低位运行的影响,存单利率大幅下行。其中1年期存单利率下行12bp至2.08%,3个月存单利率下行3bp至1.95%,1年期存单创下今年以来新低。

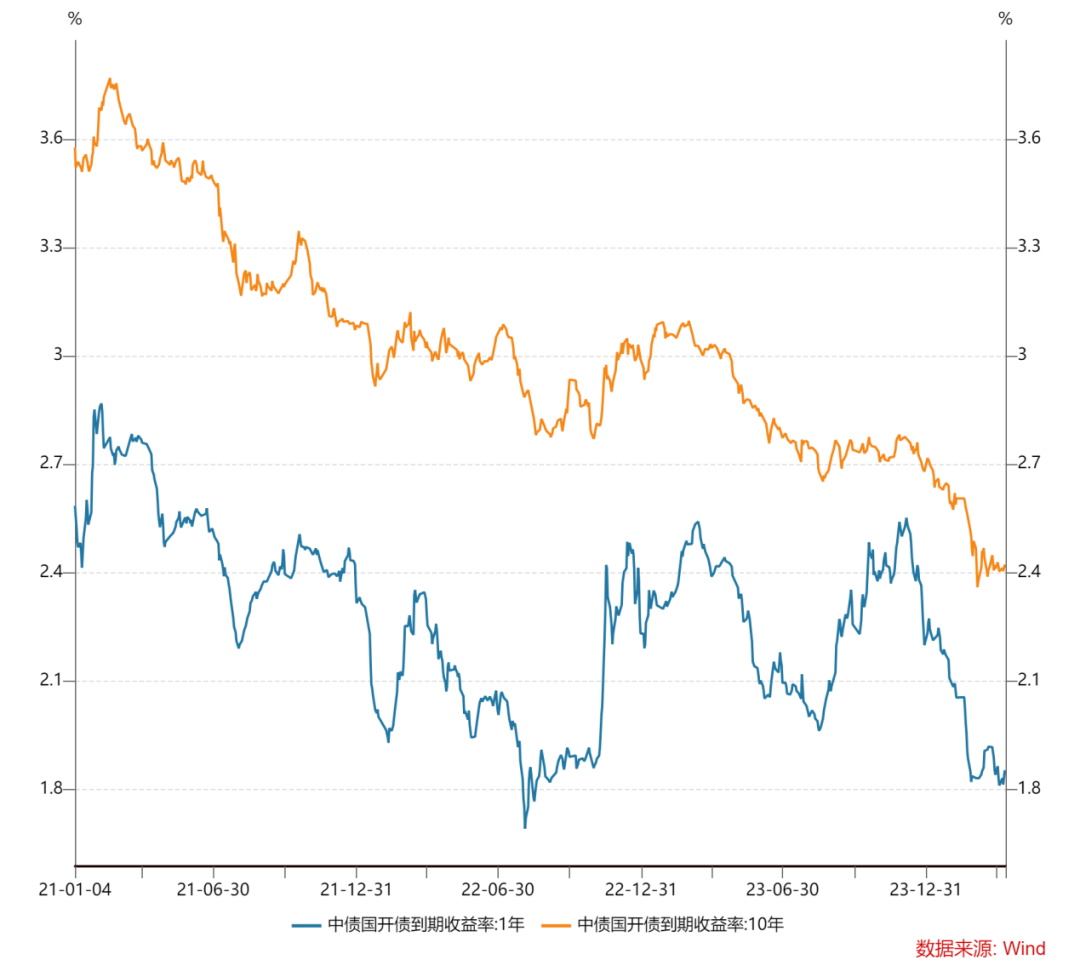

利率债方面,市场震荡下行,收益率曲线显著陡峭化。十年国债活跃券240004累计下行1.1bp,十年国开活跃券240205累计下行1.25bp。中短期限下行超过长期限,国债和国开10-3、10-5和10-7利差均大幅上升,主要源自3-7年利率大幅下行的影响。

同业存单利率

国开债收益率

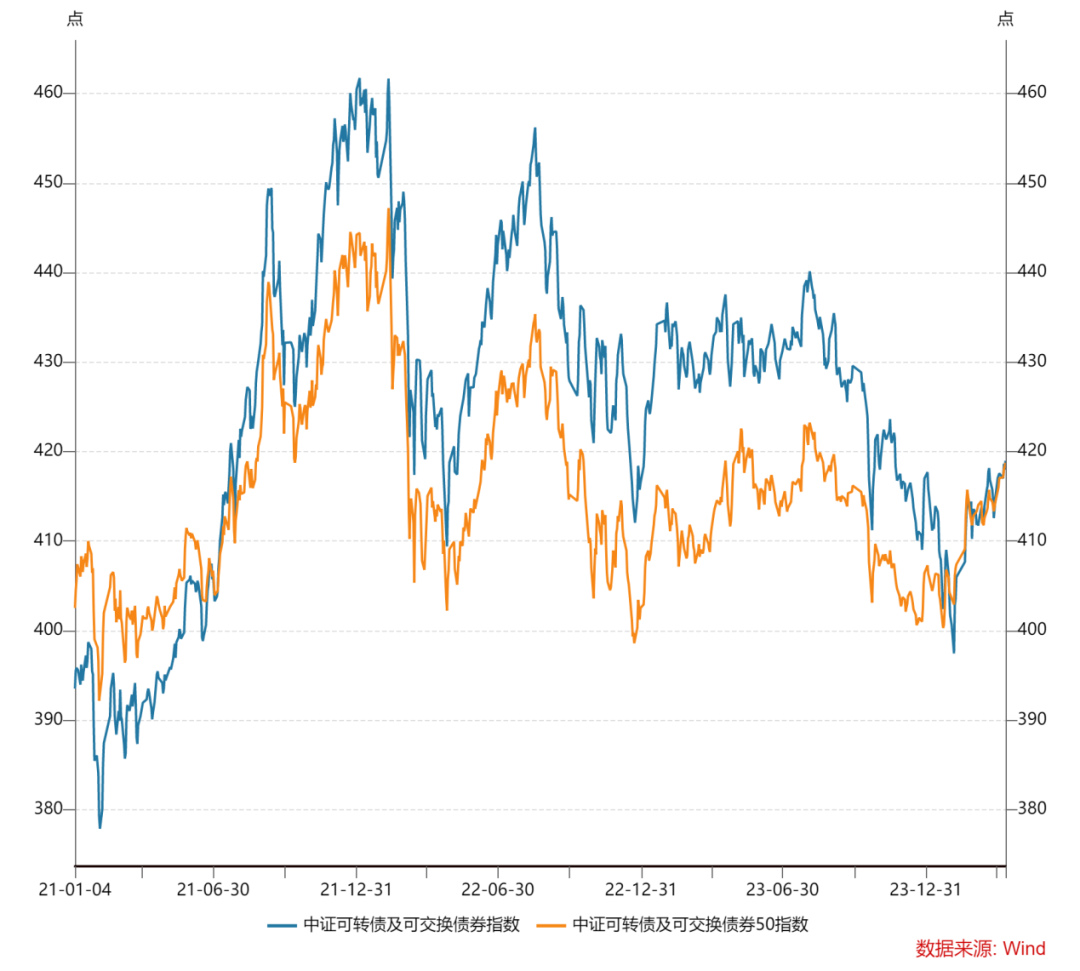

可转债市场

上周中证转债指数上涨0.77%,上证指数上涨0.92%,万得全A指数上涨0.99%。转债整体跑输正股,万得可转债等权指数上涨0.93%,万得可转债正股等权指数上涨2.13%。其中,转债小盘风格相对占优,万得可转债大盘指数上涨0.37%,中盘指数上涨1.2%,小盘指数上涨1.01%。转债加权平均转股溢价率较上周下降1.6pct。

可转债市场表现

本文作者可以追加内容哦 !