新能源市场是一个统称,它的细分领域非常广泛,比如水电、太阳能、风能、核能等,再向外延申,就是新能源技术的应用,像新能源汽车、储能电池等。

与我们接触比较频繁的,主要是新能源汽车,再是各类电能,这类应用普通消费场景的新能源细分,基本上都被充分发掘,渗透率已经很高了。

比如新能源汽车渗透率可能突破50%,光伏的渗透率也逐年攀升。

但有一个细分,牛犇认为未来可能是另一个充分增长的领域,各类行业大佬都在积极布局的,那就是储能。

一、储能的应用

储能应用很广泛,比如各个风电场、火电厂、光伏电站,还有电网侧,再然后就是用户侧。

但整体来看,目前储能的应用多在商业领域,民用很少,所以这也是我认为一旦储能满足民用的需求,从节省用电成本角度考虑,必然会逐渐普及。

抛开民用,目前商用储能的增长潜力很大。

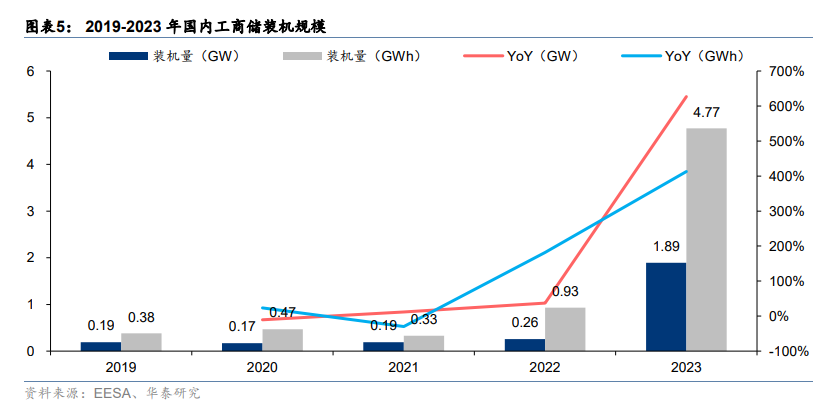

根据EESA统计,2023年国内用户侧新增装机规模1.89GW,同比增长 626.9%。工商业储能全年装机规模达到4.77GWh,同比增长412.9%。

23年下半年至24年2月的工商储备案规模已达12.81GWh,比23年全年多近2.7倍。

二、储能电池是最靠近用户的

上面讲了储能应用广泛,但牛犇认为储能电池可能才是将来的主体。

有消费才有行业爆发促进,最近几年新能源汽车发展迅猛,但相比传统能源的稳定性,新能源发电有间歇性、波动性的问题,受自然因素影响较大,所以如何解决目前用户最迫切的需求,是工商业储能最直接的受众场景。

储能电池无论是从上游材料、中游集成,还是下游应用,整个产业链条的最终目的,依然是面向用户。

所以,大厂深耕储能电池一点也不意外,像宁德时代、比亚迪、亿纬锂能都是其中的佼佼者。

三、长期投资价值高

既有应用场景,又有受众,自然投资价值就很高。

当前投资新能源的细分指数有很多,比如布局电池行业的国证新能源电池指数,覆盖整车产业链的中证新能源汽车指数,偏好智能化方向的中证智能电动汽车指数。

投资的方向不同,势必导致指数走向的差异。

相比中证新能源汽车指数和中证智能电车指数,这类以整车为切入点覆盖行业上下游的,我更愿意深挖一个更细分的领域——储能电池。

储能电池是以解决现实问题出发而诞生的,从出生起就是冲着用户的痛点去的,天生就带着为解决问题而生的命运。

我拉取了新能源车指数,对比国证新能源电池指数近5年的数据:

从阶段性收益角度:短期内,新能源电池指数未跑赢新能源车。

从年化收益角度:时间越长,新能源电池指数大幅跑赢新能源车,其中5年年化收益超11%,跑赢新能源车7个点。

从年化波动率:新能源电池指数比新能源车波动大。

综合以上三点,储能电池领域的长期年化收益虽然可能较高,但波动也比较强烈,通过定投平滑波动的方式也许更适合它。

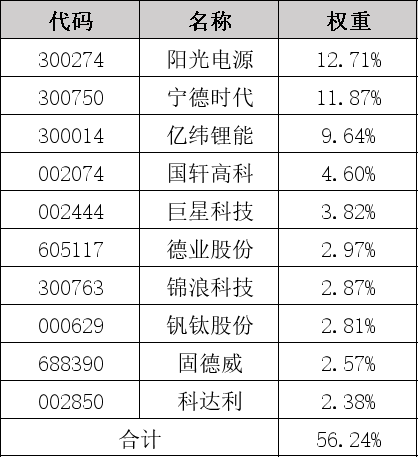

从集中度来看,新能源电池指数权重样本都是行业龙头,占据着储能产业链的核心环节,如果投资储能电池,都避不开他们。

目前追踪国证新能源电池指数的基金不多,包括有易方达国证新能源电池ETF联接基金(A类021033,C类021034)等产品。

【风险提示】以上观点仅代表个人看法,不构成投资建议。基金有风险,投资需谨慎,请独立决策。

$易方达国证新能源电池ETF联接发起式A(OTCFUND|021033)$ $易方达国证新能源电池ETF联接发起式C(OTCFUND|021034)$ #A股逼近3000点,大跌原因是什么?# #微盘股投资价值大幅减弱?如何应对?# #中字头持续强势,行情逻辑是什么?#

本文作者可以追加内容哦 !