第三个国九条发布后,最惨的竟然是微盘股,万得微盘股两天大跌近-20%,这直接惊动了证监会并出来解释称“退市指标调整并非针对小盘股”。

一朝被蛇咬十年怕井绳,虽然出来辟谣了,但是投资者对于微盘股被打的条件反射修复回来仍需时间,尤其是需要几个大涨。

其实,在今年初众多微盘股量化产品下跌的时候,不少公募基金产品就开始了“转型”,向沪深300、中证500等大盘股转型。

我们通过4月15日-16日这两天的量化产品的涨跌就可以发现,哪些真正的实现了转型,哪些产品没有转型。

接下来,将通过跌幅前十、涨幅前十、超越基准前十、跑输基准前十等4张图看看量化产品的情况,这里的量化产品主要选的是产品名称里带有“量化”关键词的产品。

数据显示,全市场合并后共有210只这样的产品,

一、量化产品的业绩情况

我们通过四张图全面了解下公募基金量化产品的现状。

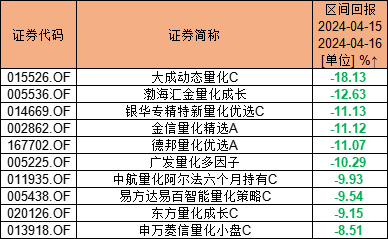

图1、跌幅前十的量化产品

数据显示,4月15日-16日两天跌幅超-10%的产品有6只,分别是大成动态量化C、渤海汇金量化成长、银华专精特新量化优选C、金信量化精选A、德邦量化优选A、广发量化多因子,最惨的事大成动态量化,跌幅高达-18.13%,跟万得微盘股的跌幅不相上下。

通过上图,我们见识到了微盘股的波动是何其之大,买错公募基金产品带来的风险也是相当高的。

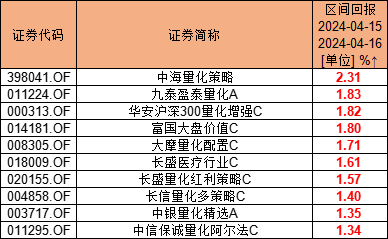

图2、涨幅前十的量化产品

数据显示,涨幅前十的量化产品里,偏策略的比较多,有价值、医疗、红利、多策略等,涨幅最高的是中海量化策略,区间回报为2.31%,这两天有如此高的回报是相当不简单的。

上图也说明了,公募基金有上万只产品,不仅有跌的猛的,也有涨的高的产品,也是结构化,选对就是牛市,需要精选。

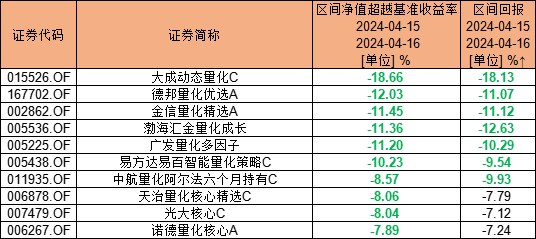

图3、超额收益跌幅前十的量化产品

数据显示,超额收益最惨的产品,基本上也是跌幅最惨的产品,比如:上图里的跌幅超-10%的产品6只里,超额收益最惨的就有5只。

也就是说区间回报业绩不强的产品,超额收益也是非常的差,就是这5只产品:大成动态量化C、渤海汇金量化成长、金信量化精选A、德邦量化优选A、广发量化多因子,超额收益在-10%以上。

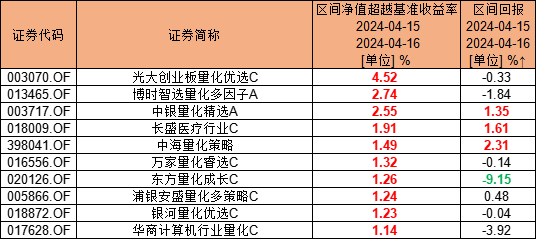

图4、超额收益涨幅前十的量化产品

数据显示,超额收益涨幅前十的产品里最高的前三个分别是光大创业板量化优选C、博时智选量化多因子A、中银量化精选A。

但是需要注意的是公募基金是相对收益,超额收益高不代表就能赚钱,因为绝对收益不一定高,比如:东方量化成长在15-16日这两天的超额收益是1.26%,然而,区间回报的绝对收益是-9.15%,跌幅还是非常大的;还有华商计算机行业量化在15-16日这两天的超额收益是1.14%,然而,区间回报的绝对收益是-3.92%,跌幅也比较大。

出现这种情况的原因是,跟踪的业绩基准不同所致。

有时候业绩基准只是一个摆设,风格漂移比较常见。

二、如何操作选择?

从上面的图1和图2来看,量化产品涨幅第一和跌幅第一业绩首尾相差20.44%,为什么业绩首尾分化这么大呢?

主要原因是基金经理投资策略不同,他们跟踪的业绩比较基准不同所致的。

业绩倒数第一的大成动态量化C,虽然业绩比较基准是沪深300指数收益率*50%+中债综合指数收益率*50%,业绩基准上有50%的沪深300大盘股,但是从其持仓上看,明显的是微盘股策略,如下图前十大重仓持股都是小盘股,持有的也极为分散。

是非常明显的风格漂移,这种现象在公募行业里很普遍,业绩好的时候随便漂移,业绩差的时候会被骂。

业绩排第一的中海量化策略,业绩基准是沪深300指数涨跌幅*80%+中国债券总指数涨跌幅*20%,有80%的跟踪的是沪深300,从其持仓也可以看出,是比较符合的。

在当前沪深300等大盘指数风格不断占优的情况,这就要求我们在实际操作中要进行三步走:

第一步选择跟踪指数是大盘股的;

第二步检查核实是否风格一致;

第三步再选择超额收益强的产品;

也就是选择跟踪沪深300指数在80%以上的产品,再通过业绩筛选一下最终确认,选出来的产品至少具有抗跌性。

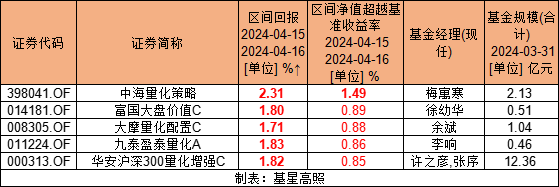

通过以上方法选出5只产品,分别是中海量化策略、富国大盘价值C、大摩量化配置C、九泰盈泰量化A、华安沪深300量化增强C,如下图:

以上5只量化产品选取的区间回报仅是4月15日-16日,区间非常短,仅供参考。

@中海基金 @富国基金管理有限公司 @股吧 #规模可达万亿,低空经济概念大涨#$中海量化策略混合(OTCFUND|398041)$$富国大盘价值量化精选混合C(OTCFUND|014181)$$大摩量化配置混合C(OTCFUND|008305)$

如果你有持有上面的产品,欢迎分享持有体验。

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !