印度拥有两个主要的证券交易市场,分别是历史悠久的孟买证券交易所(BSE)和相对较新的国家证券交易所(NSE)。BSE以其旗舰指数BSE30为代表,是全球第十一大的交易所,拥有超过4700家上市公司,总市值约1.7万亿美元;NSE则以其标志性的NIFTY50指数为核心,位列全球第十二大交易所,承载超过1200家上市公司,市值约为1.65万亿美元。

与中国的股市对比,孟买证券交易所相当于上海证券交易所,其Sensex30指数对应上证50指数;而国家证券交易所则类似于深圳证券交易所,NIFTY50指数可类比为深证100指数。然而,这两个单一市场指数并不能完全反映印度股市的整体走势。相比之下,MSCI印度指数囊括了大型和中型上市公司的整体表现,目前131个成分股,覆盖外资可投资流通市值的90%,相比于Sensex30与Nifty50对印度股市覆盖度更高,可类比中国的沪深300指数。

全球跟踪MSCI印度指数的产品合计规模99.45亿美元,该指数在市值和行业分布上也更为均衡。相较于BSE30和NIFTY50,MSCI印度指数成分股数量更多,金融、信息技术、可选消费、能源、必需消费、原材料和医药卫生等行业权重相对分布更加均衡,使其在市场代表性、投资者认同度和指数可投资性等方面更具优势。从估值角度来看,截至2024年1月,MSCI印度指数的预期市盈率处在过去五年的中枢位置,显示其估值水平适中,既非过高亦非过低。

2023年,印度股市对外资的吸引力日益增强,尤其是在2022年美元回流压力之后,MSCI印度指数在2023年第二季度实现了外资净流入新高,反映出国际市场对印度股市的持续看好。同时,印度政府加大对国内资本参与股市的鼓励力度,优化了股市资金结构,提高了市场稳定性。鉴于其资本开支和净收入增长有助于消化当前估值,MSCI印度指数的基本面仍持乐观态度。

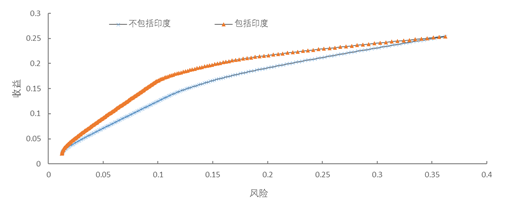

最后,从全球资产配置角度看,投资印度股市,尤其是MSCI印度指数,有助于投资者有效分散风险,拓宽投资组合的有效前沿边界,在相同的预期风险水平下,有望提升投资回报。例如,在原本由A股(沪深300)、债券、黄金和原油构成的资产组合中加入经汇率调整后的印度指数(MSCI印度指数),可以显著优化投资组合表现,实现在严格风险控制的同时力争提高收益水平。总的来说,印度资本市场及其代表性指数MSCI印度为全球投资者开辟了多元化、广阔的投资机遇和资产配置策略。

图表1:印度股市可显著改善国内投资者资产配置的有效前沿

根据有效前沿测算 数据来源:Wind;收益率均转化为人民币收益率

工银印度市场基金所投资的目标ETF主要在美国、德国、英国、法国、瑞士、新加坡、香港、日本等发达市场上挂牌交易。这些发达市场的交易所本身有成熟的机制,能够保障上市ETF的正常运作和交易。

基金管理人将实时关注市场行情的变化,动态调整投资组合的各项比例、成分基金所在交易所等,在对组合流动性要求较高的市场环境下,及时提高流动性资产的比重,保证组合具备足够流动性应对可能发生的规模变化。

工银印度市场基金的行业分布比较契合MSCI印度指数的行业分布,仅在金融、能源、工业三个细分行业稍有偏重,能够较好的代表印度市场的行业结构。

$工银印度基金美元(OTCFUND|005801)$

$工银印度基金人民币(OTCFUND|164824)$

风险提示:本材料(活动)由工银瑞信基金管理有限公司提供(发起),基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不预示未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。本基金为基金中基金,主要投资于境外跟踪印度市场的相关基金(包括ETF),力争实现对印度股票市场走势的有效跟踪。本基金长期平均风险和预期收益率高于混合型、债券型基金和货币市场基金。本基金为全球证券投资基金,除了需要承担与国内证券投资基金类似的市场波动风险之外,本基金还面临汇率风险等海外市场投资所面临的特别投资风险。基金有风险,投资者投资基金前应认真阅读《基金合同》《招募说明书》《基金产品资料概要》等基金法律文件,在全面了解产品情况、费率结构、各销售渠道收费标准及听取销售机构适当性意见的基础上,选择适合自身风险承受能力的投资品种进行投资,基金投资须谨慎。(广告)

本文作者可以追加内容哦 !