吃个瓜,

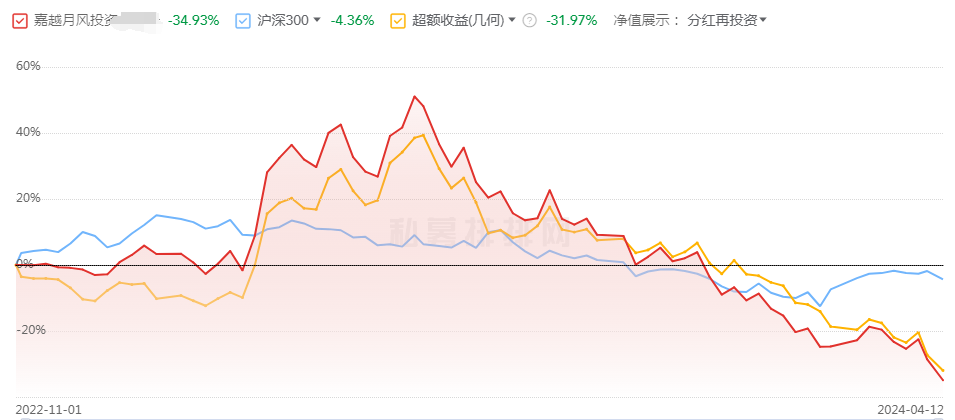

前段时间不是都在传:某知名财经大V的私募基金净值接近0.7,要清盘了嘛。

最新情况是,

基金并没有被清盘,但净值跌到了0.65。

也就是成立以来亏了35%,跑输沪深300指数32个点。

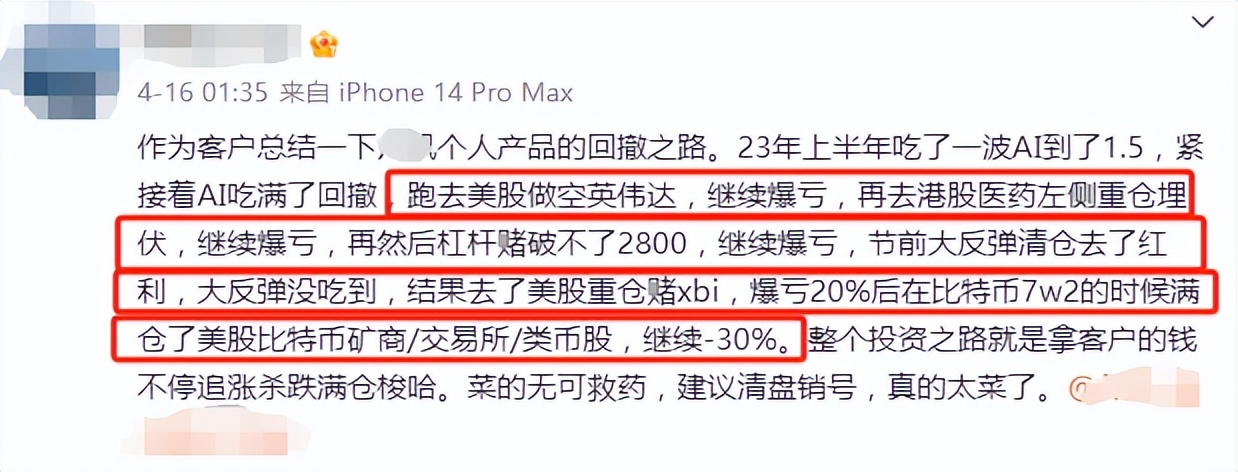

还有号称持有人的网友爆料,

1)2023年上半年,该大V重仓AI,吃到了一波涨幅,基金净值冲到1.5,但也没躲过之后的回撤;

2)转手做空英伟达,继续爆亏;

3)再后面,重仓港股创新药,左侧被埋;

4)年前A股大跌时,加杠杆赌上证不会跌破2800点,又错了;

5)行情反弹前追了红利,没吃到后面的大反弹;

6)追高XBI,爆亏;

7)在比特币7w2的时候,满仓了比特币相关的股票,又跌了30%。

不清楚真假,但对比了下行情,有那么几个场景对得上号。

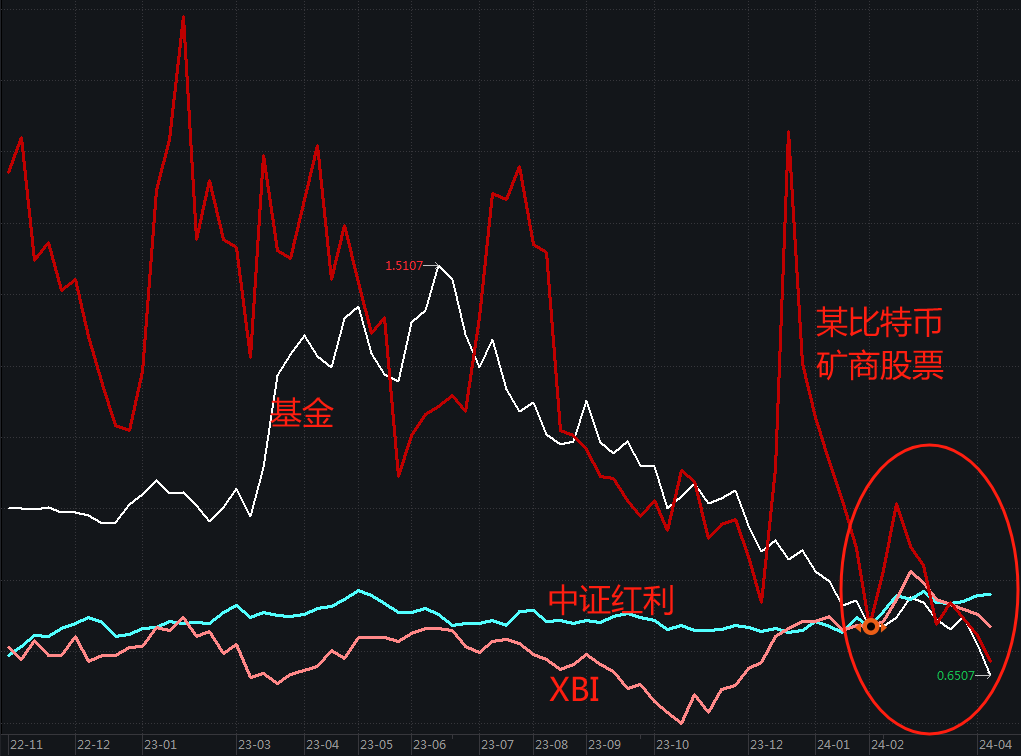

白线是基金走势,紫线是人工智能指数,

对比行情,

该大V应该是2023年3月开始追的人工智能,异常勇猛,很快就超越了指数,但在之后的回撤中也大幅跑输人工智能指数,不清楚有没有做空英伟达的因素。

绿线是港股创新药,

虽然2023年11月到2024年2月,人工智能和港股创新药都在跌,但从几个小波动来看(蓝圈圈出来的地方),基金走势和港股创新药更为接近。可能真的有左侧抄底港股医药,又被埋了一波。

后面几个说法,

加杠杆赌上证不会跌破2800点、行情大反弹前追红利,追高XBI,持仓时间太短,不太好验证,但方向上接近。

至于“满仓比特币相关的股票,又跌30%”,这条似乎也能找到线索。

对比某只比特币矿商股票,4月的前两周,这只股票跌了21%,大V的基金跌了16%。

哎,咋说呢~

投资最怕的就是这种情况——“急”。

急着翻倍,急着回本。

如果网友爆料属实的话,AI行情之后,该大V就没做对过,一个方向不行就马上止损,换另一方向,然后一步错,步步错。

尤其是最后一步,重仓和比特币相关的股票,2周跌了16%。

我看了下数据,美股和A股的300多个三级行业,只有3个行业跌幅超过10%,但都没超过11%。

他基金的这个跌幅,放眼35000只公布业绩的私募,过去2周排倒数第140名。

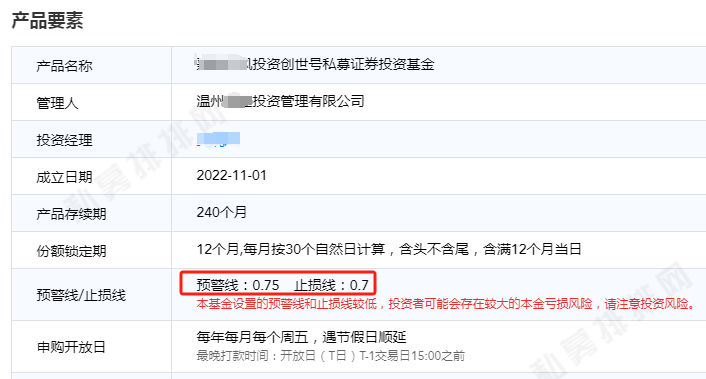

太急了,净值接近0.7的止损线后,可能想着搏一把,一举扭转颓势。但风险和收益是对等的,没想到爆了个大的,还跌破了止损线...

这样的事情其实还不少,

前几天某球有个热帖,

某985毕业,帝都大厂工作的哥们,一年前被裁,拿着30万炒股,想着一年内赚60%,把账户做到50万,然后全职炒股。

但没想到,失败了,还因此离婚了...

为什么觉得一年能赚60%呢?

他当时说,“市场已经处于较低的位置,情绪修复的话还是有机会的”。

但2023年的行情我们现在都知道了,就年初有一波行情,之后阴跌不断,这种行情下怎么赚60%...

他也是太急了,因为本金太少,就想着搏个高收益。

按一年赚20万算,

30万本金,需要60%的收益,还要承担很大的风险,做对了,毕其功于一役,做错了就是重新来过。

300万本金,6%的收益就够了,只需要承担有限的风险,扛一扛可能就回来了。

再多一些,600万本金,只需要3%的收益率就能每年赚20万。这个时候,担心的事情就变成了怎么跑赢通胀,不至于坐吃山空。

所以,

怎么全职投资呢?

本金是一个硬约束。

本金足够多,心态才足够从容。

本金少的话,就不可避免要冒一些风险,要搏高收益。如果碰到行情不顺,再杀红了眼,那和赌徒上牌桌没啥区别了...

慎重对待全职投资。投资这事儿,急不得,行稳方能致远~

接下来,说几份一季报:

1、傅鹏博

从持仓上来看,

一季度,傅鹏博把腾讯买进了十大重仓股,仓位是5.98%。

2022年4季度,腾讯是第29大重仓股,仓位0.89%;2023年2季度,腾讯仓位增加到2.54%,第15大重仓股;2023年4季度,腾讯仓位增加到3.52%,第11大重仓股。

2022年下半年后,傅鹏博就逐步加仓腾讯了,今年一季度大幅加仓,并首次买进十大重仓股。

看下行情,

他是在腾讯跌破200的那一波中买的,不过一直没解释买的原因。

其他调整上,

增加了一些受益于出口链增长、受益于设备替换更新类的公司,在能源类个股回调时也逆势加了仓。

规模上,

睿远成长价值(A+C)的总份额从177.6亿份减少至173.4亿份,少了2.4%,这个赎回比例算是小的了。

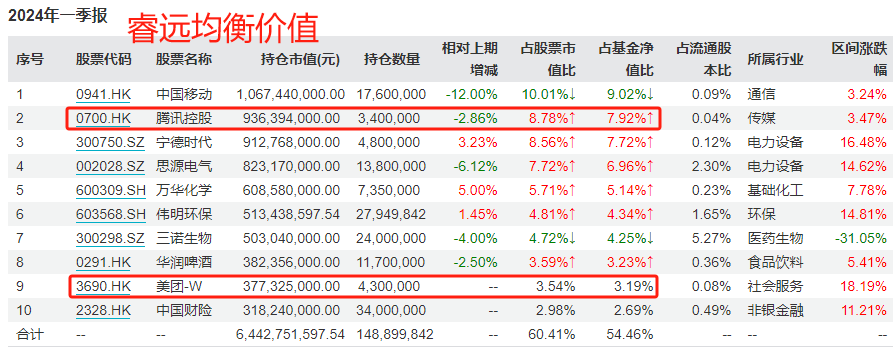

2、赵枫

赵枫老早就开始重仓腾讯了,今年一季度则首次把美团买进了十大重仓股。

一季报中,赵枫也没说加仓互联网的原因。

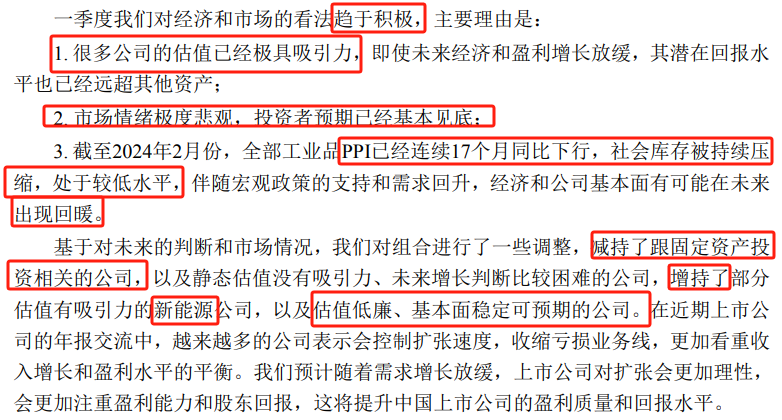

不过说了对行情的判断,转向积极。

理由是这么几个:

1)很多公司的估值已经极具吸引力;

2)市场情绪极度悲观,投资者预期基本见底;

3)PPI连续17个月同比下行,社会库存较低,随着经济回暖、需求回升,上市公司基本面也可能回暖。

基于此,赵枫减持了跟固定资产投资相关的公司,增持了新能源、以及估值低、基本面稳定可预期的公司。

规模上,

睿远均衡价值(A+C)的总份额从107.6亿份减少到103.2亿份,少了4.1%,这个赎回比例也不高。

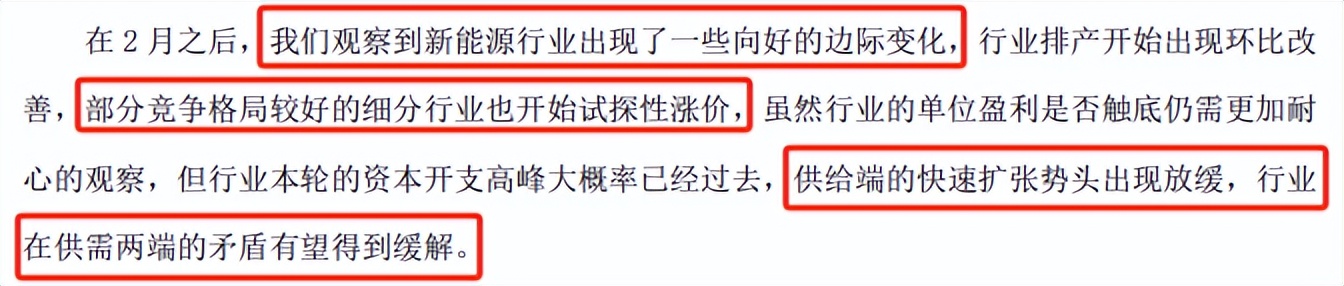

3、农银新能源主题

新能源主题基金,之前是赵诣管,现在交给了邢军亮管。

重点关注规模的变化,

2023年4季度,总份额是46.9亿份,2024年1季度被赎回到45.3亿份,只赎回了1.6亿份,赎回率是3.4%,也不是很多。

季报中,基金经理说了行业内的一些新变化:

2月后,新能源行业出现了一些边际向好的变化,部分竞争格局好的细分行业开始涨价;供给端的快速扩张势头出现放缓,行业供需矛盾有望得到缓解。

4、东吴移动互联

AI主题基金,今年一季度涨了8.09%。

规模上,

基金总份额从5.23亿份增长到8.27亿份,增加了58%。

虽然有人不看好AI,但基民还是疯了似的往AI主题基金里涌。

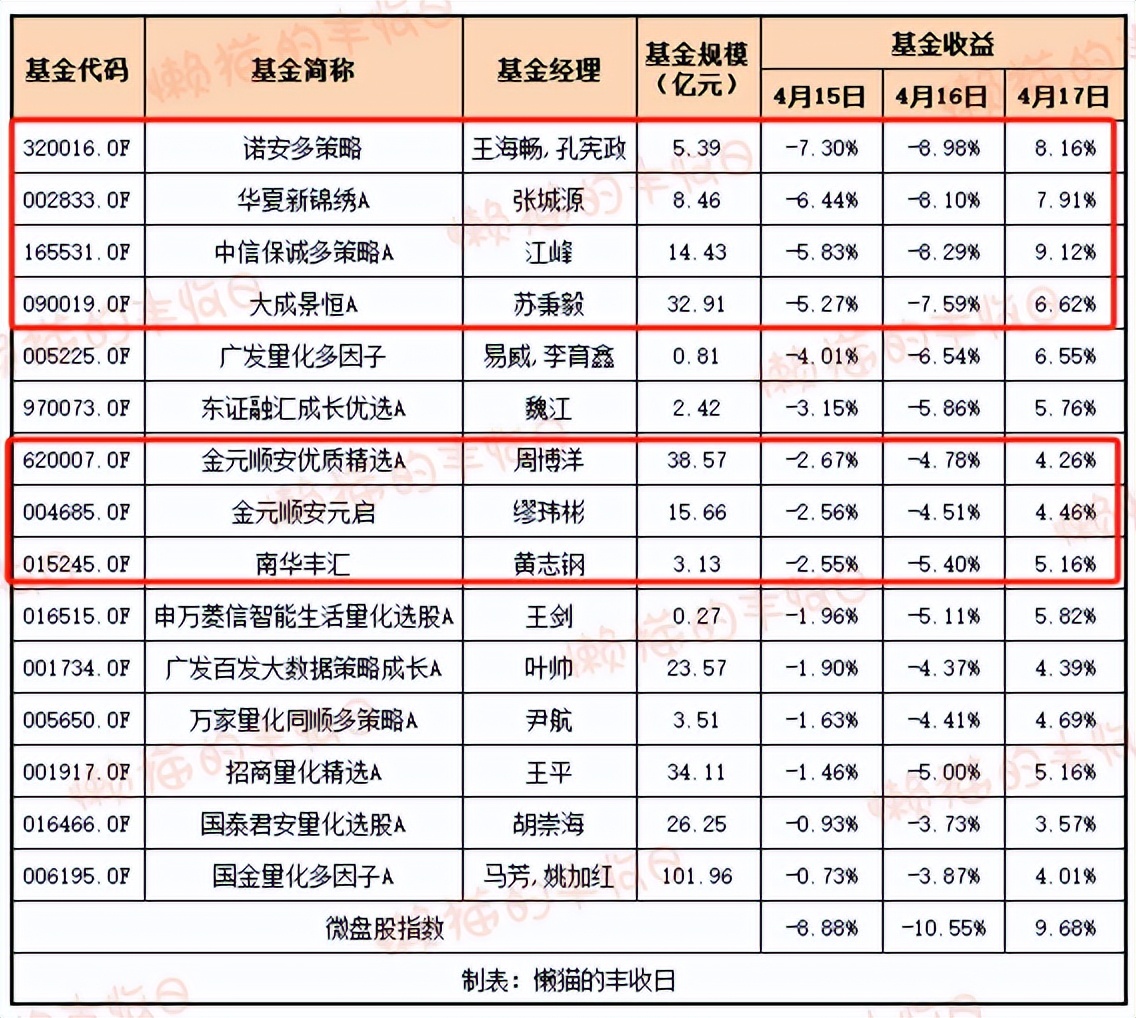

5、微盘基金

过去几天,微盘股行情波动剧烈。

4月15日,微盘股指数跌了8.88%,4月16跌了10.55%,4月17日涨了9.68%。

这给了我们一个机会,看看微盘策略基金经理的操作:

按去年年底总结的名单(有微盘策略基金,也有小盘量化基金),

https://mp.weixin.qq.com/s/Wo4KpfL_hUCWBSx0_p-gPw

基本没人改变策略,诺安多策略(王海畅、孔宪政)、华夏新锦绣(张城源)、中信保诚多策略(江峰)、大成景恒(苏秉毅)下沉比较深。

金元顺安优质精选(周博洋)、金元顺安元启(缪玮彬)、南华丰汇(黄志钢)中度下沉。

6、诺安油气放开申购

这是一只LOF基金,底层资产是海外油气ETF。

因为原油上涨,近期大幅溢价,基金公司放开申购后,场内份额直线跳水,今天跌了8个点。

这里也再贴下还有海外油气相关基金:

免责声明:文章内容仅供参考,不构成投资建议

$睿远成长价值混合A(OTCFUND|007119)$$睿远均衡价值三年持有混合A(OTCFUND|008969)$$全球油气能源LOF(SZ163208)$

本文作者可以追加内容哦 !