有人说:选择红利,选择的是短期确定性。红利之风伏脉千里,在A股过去这一轮漫长的市场深调中,被一群股市中相当可爱的“悲观主义者”用来保护自己。

而新“国九条”的到来,无疑使得红利资产的叙事愈发性感,甚至说是奠定了高股息投资思潮的政策基础,从此或许不仅是短期防御的工具,更是中长期都不得不关注的投资理念。

#再写红利

从新“国九条”说起

“国九条”是国务院对于资本市场的指导意见,落实的往往是高层的部署,一般会有9个部分,所以俗称是“国九条”,将成为未来5-10年资本市场发展的纲领性文件。

此前还出台过两次“国九条”,都解决了当时资本市场的一些问题:2004年“国九条”政策侧重点在于股权分置,解决国有股不能流通的问题;2014年“国九条”主要侧重点是扩大资本市场开放,解决了新兴行业公司上市等问题。

上周五盘后,中国资本市场迎来了第三个“国九条”,与此同时,证监会及交易所相关的配套政策文件也相继出台或者公开征求意见,共同形成我国资本市场的“1+N”政策体系,其中“1”就是《意见》本身,“N”指的是若干配套制度规则。

新“国九条”出来后,研报铺天盖地。【“红利+”先行】、【关注红利扩散逻辑】、【高股息逻辑再加强】等相关标题字眼处处可见,A股市场也用实际表现为红利资产投出一票。

那次此次“国九条”关于“红利”究竟是怎样的提法呢?仔细看来,“1+N”政策体系其中多项内容涉及分红内容,具体如下。

1、明确分红不达标采取强约束措施的条件。重点是将多年不分红或者分红比例偏低的公司纳入“实施其他风险警示(ST)”的情形。

2、积极推动上市公司一年多次分红。要求上市公司综合考虑未分配利润、当期业绩等因素确定分红频次,并在具备条件的情况下增加分红频次,稳定投资者分红预期。进一步明确中期分红利润基准,消除对报表审计要求上的理解分歧。

3、控股股东、实控人及其一致行动人在上市公司分红不达标等情形下不得披露减持计划。具体标准为最近三个已披露经审计的年度报告的会计年度未实施现金分红或者累计现金分红金额低于同期年均归属于上市公司股东净利润的30%的,但归属于上市公司股东净利润为负的会计年度不计算在内。

(来源:公开资讯、江海证券)

新国九条积极引导分红,对于市场风格做了长周期积极的引导。确实我们长期去看,市场肯定不应该是传播学和筹码博弈。只有能够持续回报股东的股票,才会有价值投资者定价的锚,盈利分析框架才有意义。

当监管思路已经从“建制度、不干预、零容忍”向“强监管、防风险、促高质量发展”转变,更强调“政治性、人民性”,高股息及稳健分红板块符合长期价值投资取向,或许正在演变成为中长期的投资逻辑。

其实,政策面上,近年来,证监会曾多次明确指出要对分红采取强制措施,增强投资者回报。参考海外经验,日本2005年在《公司法》明确分红政策后,上市企业股息率中枢大幅提升。

据中信证券统计,截至今年3月底,已披露2023年报分红预案的900多家上市公司中,约2/3的分红率相比去年有所提升,企业分红意愿增强,政策鼓励分红的效果初显。(来源:Wind,中信证券)

#红利之风

重温吸引力的本质逻辑

A股红利之风非一日矣。

以加上了低波动因子的红利低波指数(H30269.CSI)为例,在2021年春节后的这一轮漫长的市场深调中,该指数取得38.61%的区间涨幅(来源:Wind,统计起始日为2021.2.18,截至2024.4.18),今年开年以来,市场对确定性的定价渐入高潮。

所以到底什么是红利?过去,资本市场素有“弱市股息率,牛市市梦率”的说法,反映的是极端行情下市场的资金偏向。其中所说的“股息率”,便是红利策略的核心选股指标之一,红利资产首先是高股息资产。

在市场相对不追求“成长”和“梦想”的时候,高股息资产就被认为是最具有确定性的资产之一。

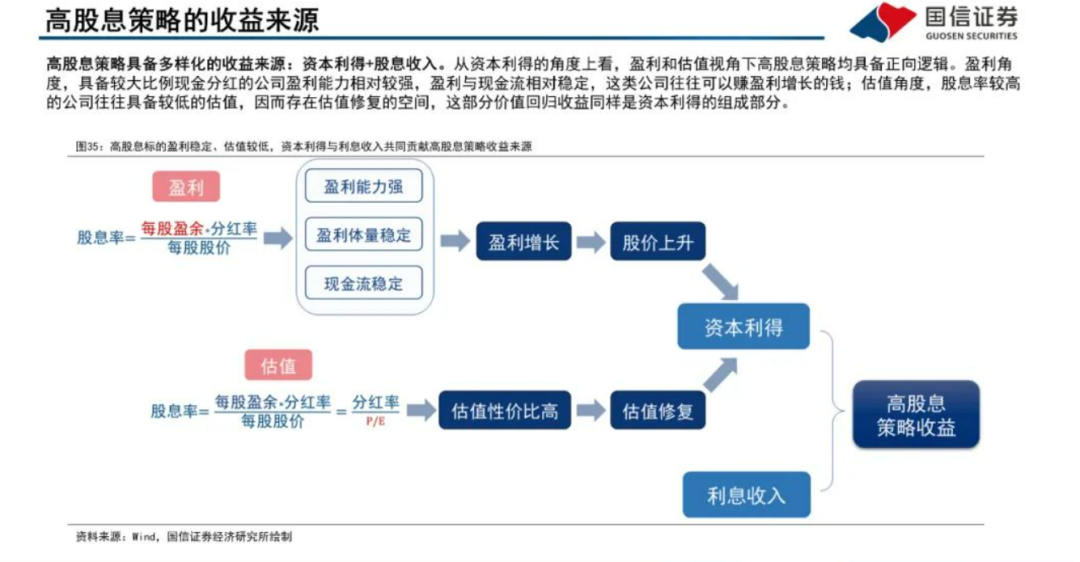

顾名思义,“高股息资产”是指股息率较高的权益资产。一般来说,股票的收益主要来自于股价上升后的买卖差价和公司的分红,而股息率又可以继续拆分为分红率/市盈率。

由于当前市场股息率较高的公司往往具备较低的估值,存在估值修复的空间,因此对于高股息资产来说,或同时有机会获得估值修复带来的股价上涨、盈利持续增长带来的市值上升以及利息三方面的收益。

因此高股息也经常会被投资者认为具有相较于债券有更高的收益率;相较于其他权益资产风险又更低的特征。

这几年我们处在一个什么样的环境中呢?如果说过去的时代特征是“要未来”、“要梦想”、“要估值”,那么当前“要现在”、“要确定”、“要现金”的特征或许真的是红利的时代:

其一,国内宏观环境,在低利率+“资产荒”环境下,高分红的资产的价值被推升

其二,国内政策环境,央国企的历史使命赋予其估值重估价值,改革进一步带来分红率的提升

其三,海外宏观环境,美债利率仍处于过去20年相对较高水平,这对长久期资产不太友好,特别是新兴市场,而短久期资产比长久期资产更有确定性,其中红利资产的短期现金流最为确定

其四,全球地缘政治问题频发,投资者需要更高国别风险溢价补偿,这将压缩外需敞口较大的资产的估值空间

在这样的大时代背景下,红利资产过去两年多开启了属于自己的天地。总结一下高股息红利资产具有吸引力的本质逻辑:宏观环境下的风格选择(择时)、盈利稳健且低波动特征(择行业)、股息吸引力和持续性(择股)。

只要风格对了,只要资金来了,故事总能讲的性感,因而有句话说:不是因为有了信仰才涨,而是因为涨了,涨出了信仰,很多时候,信与不信间只差几根阳线。

#风继续吹

人多的地方还能去吗?

塔勒布在《反脆弱》中提出用“杠铃策略”来对抗不确定性的方法。杠铃的形状是两头大、中间小,重量都集中在两侧,但它却具有很强的稳定性。

走过去年来到今年,通过“哑铃策略”来反脆弱,在降低总体投资风险的同时力争收益最大化的资产配置方式被更多投资者所选择。

“哑铃策略”的一头是新一轮周期的上升主线,代表了中国未来产业的前进方向,比如科技成长;而另一头便是低波红利资产,通过类固收高股息类资产降低投资组合波动。

当然,“人多的地方不要去”也在近几年被不少投资者奉为圭臬,一方面认可其长期逻辑,另一方面又担忧过度拥挤。相关公司一旦定价过于充分,其提供的确定性反而会下降。

当市场之水不断涌入红利,还能继续配红利吗?

三月底以来,A股走入震荡之际,消化了前期累积的拥挤度,调整后的红利资产再次脱颖而出,重新进入到较优的性价比区间。

最新一个交易周,从中证红利成交额/万得全A成交额来看,最新一周的均值约为4.60%,略高于历史均值3.94%的水平。从成交额的角度看,目前红利风格的交易热度保持良性水平,没有拥挤情况出现。(来源:江海证券,截至2024.04.14)

而A股高斜率反弹后,我们看到短期风险偏好有所回落,在年报和一季报披露的窗口期,红利指数成分股业绩更为稳健,叠加高股息的优势,获得了更多资金的认可,相对具备较高的安全边际。

此外,结合当下现状,短期维度,部分资源品的涨价或带来高股息的弹性机会,复盘历史上几轮大宗商品牛市行情阶段,红利指数均相较全A有超额收益。

再看长一些,促使红利资产近年来成为市场焦点的宏观驱动力,有国内和海外两个角度,均是中长期配置逻辑。

从国内驱动来看,国内无风险利率中枢下移,“资产荒”使得高股息配置价值凸显。

国内正处于降息周期,10 年期国债收益率持续回落,“资产荒”驱动资金配置需求,在这种驱动下资金通常会追逐收益略高于无风险收益率的资产,推升高股息的价值。

从海外驱动来看,美债利率下行或阶段性受阻,红利超额收益与美债收益率呈现较强的正相关性。

随着海外加息周期走向降息周期,美债利率中枢下行趋势确定,但短期内美国经济韧性犹存,美联储鸽派预期反复,美债利率下行或阶段性受阻,降息周期暂难开启,美债利率短期或高位震荡,红利资产或仍将受益。

投资中踩准宏大叙事,便是找到了市场的贝塔。中长期来看,相对复杂的国内外环境中,能够提供稳定的高股息的资产难能可贵,从这个角度,红利资产是未来配置中国权益资产的重要投资策略之一。

而新的“国九条”推出,进一步推动了A股价值投资逻辑的重塑。当下的A股正处于“强监管”趋势下公司治理改善深入推进阶段,有望迎来新的主流投资范式,为养老金、保险、理财等中长线资金提供更好的“成长土壤”。

或许,这一新的范式就将脱胎于当下以选“高股息率”为代表的“红利投资”,“股东回报”和“可持续性的经营”将成为投资者新的关注重点,而传统的“高股息投资”也将因此迎来转向“泛高股息”的进化阶段。

当资产配置直面低利率时代对于投资性价比的要求,当监管引导与市场偏好及公司治理优化趋势共振,新一轮红利风格的投资时代或许正在打开。

当然,资本市场风云变幻,顷刻间就有千变万化,没有哪类资产、哪个策略能一注独赢,无论何时,“配置胜于交易”,无论宏大叙事多能坚定信心,红利都只是策略的一端。

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。码字不易,感谢您的“分享”、“点赞”和“在看”

本文作者可以追加内容哦 !